2 формулы для определения самых опасных рисков проекта – от Максима Якубовича. Правило фишберна ранжирование рисков

Система весовых коэффициентов Фишберна | Наука

Рассмотрим порядок построения схемы весов Фишберна, который уместен тогда, когда для назначения весовых коэффициентов необходимо знать только степень предпочтения одних показателей другим (варианты: строгое предпочтение, нестрогое предпочтение, безразличие).

Как хорошо известно, системе убывающего предпочтения $ N $ альтернатив наилучшим образом отвечает система снижающихся по правилу арифметической прогрессии весов

где $ p_i $ - весовой коэффициент значимости $ i $-го фактора, $ i $ - номер текущего фактора; $ N $ - общее количество факторов.

Cистеме безразличных друг другу $ N $ альтернатив наилучшим образом отвечает набор равных весов

$ p_i =\frac{1}{N}, i = 1,...,N. $

Научная подоплека выбора весов Фишберна состоит в следующем: веса Фишберна - это рациональные дроби, в знаменателе которых стоит сумма арифметической прогрессии $ N $ первых членов натурального ряда с шагом 1, а в числителе - убывающие на 1 элементы натурального ряда от $ N $ до 1 (например, 3/6, 2/6, 1/6 в сумме дают единицу). То есть предпочтение по Фишберну выражается в убывании на единицу числителя рациональной дроби весового коэффициента более слабой альтернативы.

Таким образом, для определения набора весов Фишберна для смешанной системы предпочтений (когда, наряду с предпочтениями, в систему входят отношения безразличия), принимая во внимание вышеприведенные формулы, числители $ r_i $ рациональных дробей необходимо определять по рекурсивной схеме:

Рис. 1

$ r_{i-1}= \begin{cases} r_i, &if F{i-1}\approx F_i,\\ r_i+1, &if F_{i-1}\succ F_i, \end{cases} ~r_N=1, i=N,...,2. $

Тогда сумма полученных числителей и есть общий знаменатель дробей Фишберна: $ K=\sum_{i=1}^Nr_i, $ и $ p_i =\frac{r_i}{K} $.

Таким образом, предложенная система весов Фишберна для смешанных систем предпочтений является непротиворечивой и обобщает частные случаи известных систем.

Необходимо отметить, что оценка по Фишберну отвечает максиму энтропии наличной информационной неопределенности об объекте исследования.

Для иллюстрации на рис.1 представлены дроби Фишберна для всех смешанных систем отношений предпочтения при количестве факторов на одном подуровне $ M_j=2,3,4. $

Всего вариантов систем предпочтений $ 2^{N-1} $ для каждого числа $ N $ сопоставляемых альтернатив.

ru.science.wikia.com

Методологические основы моделирования финансовой деятельности с использованием нечетко-множественных описаний – Часть 3

Таблица 2. Матрица уровней принадлежности показателей нечетким подмножествам

| Наименование показателя | Результат классификации по подмножествам | ||||

| Вi1 | Вi2 | Вi3 | Вi4 | Вi5 | |

| Х1 | l11 | l12 | l13 | l14 | l15 |

| … | … | … | … | … | … |

| Хi | li1 | li2 | li3 | li4 | li5 |

| … | … | … | … | … | … |

| ХN | lN1 | lN2 | lN3 | lN4 | lN5 |

Для получения такой комплексной оценки разработаны две системы весов для свертки отдельных элементов матрицы в единый комплексный показатель. Первая система – это система ранжирования отдельных факторов в оценке. В качестве этой системы наилучшим образом подходит система весов Фишберна. Если система показателей проранжирована в порядке убывания их значимости, то значимость i-го показателя ri следует определять по правилу Фишберна:

. (1)

Правило Фишберна отражает тот факт, что об уровне значимости показателей неизвестно ничего кроме порядка убывания значимости. Тогда оценка (1) отвечает максиму энтропии наличной информационной неопределенности об объекте исследования, т. е. позволяет принимать наилучшие оценочные решения в наихудшей информационной обстановке. Если же все показатели обладают равной значимостью (равнопредпочтительны или системы предпочтений нет), тогда

ri = 1/N. (2)

В случае смешанных систем предпочтений применяется специальное правило построения весов.

Вторая система весов gj базируется на симметрично расположенных узловых точках серой шкалы Поспелова, определенной на стандартном 01-носителе: (0.1, 0.3, 0.5, 0.7, 0.9). Введение этой системы весов в комплексную оценку позволяет спроецировать значение комплексного показателя на 01-носитель и в последующем классифицировать его на основе симметричной серой шкалы Поспелова.

В итоге, матричная оценка финансового состояния корпорации состоит в двойной свертке данных таблицы 2. Уровень эффективности предприятия g оценивается по формуле:

, (3)

где

, (4)

lij определяется по таблице 2, а ri – по формуле (1) или (2).

Далее уровень полученного комплексного показателя проходит распознавание по простому правилу или на основе системы трапециевидных функций принадлежности. В частности, простое правило:

· gÎ[0, 0.2] – очень низкий уровень финансового состояния;

· gÎ[0.21, 0.4] –низкий уровень финансового состояния;

· gÎ[0.41, 0.6] – средний уровень финансового состояния;

· gÎ[0.61, 0.8] – высокий уровень финансового состояния;

· gÎ[0.81, 1] – очень высокий уровень финансового состояния.

Построенный метод комплексного анализа финансового состояния корпорации может быть с успехом применен в бизнес-процессе ежеквартального мониторинга состояния корпорации по данным ее финансовой отчетности

Также важной составляющей финансового менеждмента в корпорации является оценка эффективности и риска инвестиционных проектов. В работе рассматривается модель инвестиционого проекта и метод оценки риска инвестиций. При этом все параметры проекта представлены в виде треугольных нечетких чисел и их последовательностей. В этом случае результирующие показатели проекта имеют так называемый LR-вид.

Чтобы оценить риск инвестиций проекта по выбранному критерию, нужно оценить интегральную возможность того, что уровень NPV проекта окажется ниже требуемого порогового значения. В простейшем случае, когда NPV проекта является симметричным треугольным нечетким числом (т. е. может быть представлен в виде A±DA), тогда степень риска такого проекта оцениватеся по формуле:

, (5)

где 0 < l = А/DA < 1. При l = 0 (ожидаемый эффект близок к нулю) RE=0.5, а при l = 1 (ожидаемое значение показателя совпадает с разбросом) RE=0 (риск проекта отсутствует).

В работе также показано, что возможна двусторонняя оценка степени риска проекта на основе формулы (5), без применения наукоемких вычислительных алгоритмов. При этом задача оценки риска инвестиционного проекта разрешена для произвольно-нечеткого вида критериального показателя инвестиционного проекта (предложен приближенный метод оценки риска для показателей произвольно-нечеткого вида).

Введен формализм риск-функции инвестиционного проекта. Пусть пороговый критерий эффективности проекта растет. Тогда растет и риск проекта как функция порогового критерия.

На основе лингвистического анализа риск-функции проекта устанавливается ряд пороговых уровней нормирующего фактора, по которым отслеживается чувствительность риска проекта к колебаниям значения норматива. Например, в большинстве случаев, допустимый риск проекта находится в диапазоне от 0 до 10%. Значение 10-20% является пограничным, а проект со степенью риска свыше 20% обладает недопустимым риском. Эти наблюдения сделаны на основе анализа формы риск-функций проектов.

Построенные методы оценки риска инвестиционного проекта представляют собой удобный инструмент для риск-менеджмента этих проектов. Своевременная идентификация пограничных уровней рисков проектов позволяет произвести в проекте своевременные корректировки, связанные с увеличением выручки и/или снижением затрат. Возможным оптимальным результатом управления проектом является выход из проекта с отсечением убытков.

При разработке модели стратегического планирования деятельности корпорации в работе рассматриваются два интегральных измерителя бизнеса: конкурентоспособность бизнеса и его перспективность. Проводится анализ в рамках стандартной модели Shell/DPM 3х3, имеющей высокое практическое значение для стратегического планирования (см. рисунок в материалах к диссертационному докладу). Главный вывод, который сделан на основе анализа модели – это позиция рассматриваемого бизнеса и его место и роль в совокупном портфеле бизнесов Компании.

Конкурентоспособность (А) измеряется на основе следующих базовых факторов:

· соотношение доли бизнеса и доли основного конкурента – a1;

· распознаваемость имени Компании – a2;

· сила бренда бизнеса/Компании – a3;

· развитость дистрибьюторской сети – a4;

· технологические позиции бизнеса – a5.

Перспективность бизнеса (B) измеряется на основе следующих базовых факторов:

· доля бизнеса в структуре департамента Компании – b1;

· темпы роста бизнеса – b2;

· интенсивность конкуренции с бизнесом на открытом рынке – b3;

· прибыльность бизнеса – b4;

· чувствительность бизнеса к бизнес-циклам – b5.

Всем перечисленным базовым факторам ai, bj сопоставляется 01-носитель. Если исторически эти факторы измеряются на основе другой количественной шкалы (например, от 1 до 5), то производится переход от существующей шкалы к 01-носителю на основе простого линейного преобразования.

Количественная оценка интегральных факторов A и B проводится в рамках стандартной матричной схемы оценки, но для распознавания уровня этих факторов применяется не стандартная пятиуровневая 01-классификация, а трехуровневуя 01-классификация, с подмножествами «Низкий уровень, Средний уровень, Высокий уровень» лингвистической переменной «Уровень фактора». Переход от пяти уровней к трем обусловлен тем, что модель Shell/DDM имеет размерность 3х3 (всего 9 позиций бизнеса).

Веса базовых факторов в интегральной оценке выбираются на основе дополнительных соображений. Одним из таких соображений выступает принцип Фишберна, используемый в матричной оценке комплексного финансового состояния корпорации.

В результате двумерного позиционирования бизнеса делается вывод о том, как в дальнейшем целесообразно управлять этим бизнесом (оставить как есть, дать дополнительные инвестиции, реорганизовать, сворачивать).Также в рамках процедуры стратегического планирования (в качестве отдельных процессов) использованы изложенные ранее методы оценки риска банкротства корпорации, оценки риска инвестиционного проекта, с внедрением процесса финансового планирования на основе нечетких чисел.

Методы оценки инвестиционной привлекательности российских ценных бумаг

В работе рассматриваются методы оценки инвестиционной привлекательности российских ценных бумаг различных типов. При этом в основе методов оценки лежит матричный подход. Исследован обширный контент рыночных исходных данных, построены и проанализированы гистограммы различных факторов оценки.

Адекватность разработанных методов оценки подтверждается, с одной стороны, их согласованностью с экспертным методом оценки долговых обязательств субъектов РФ, разработанным в агентстве AK&M, а, с другой стороны, результатами торгов российскими ценными бумагами в 2002 году (все акции, получившие положительную торговую рекомендацию в феврале 2002 года, в последующие несколько месяцев существенно выросли в цене).

Применительно к каждому типу ценных бумаг выбрана своя система показателей и своя система весов, которая зависит, в том числе, от страны, где осуществляется эмиссия ценных бумаг. Например, для облигаций субъектов РФ выбрана следующая система показателей:

· X1 – отношение государственного долга к доходам бюджета;

· X2 – отношение объема заемных средств к доходам бюджета;

· X3 – доля собственных доходов в общем объеме доходов;

· X4 – объем собственных доходов бюджета;

· X5 – отношение профицита (дефицита) бюджета к доходам бюджета;

· X6 – доля средств, направляемых в бюджеты других уровней в расходах;

· X7 – доля выделяемых кредитов и бюджетных ссуд в расходах;

· X8 – отношение задолженности по налогам к объему налоговых платежей;

· X9 – доля прибыльных предприятий в общем количестве зарегистрированных на территории региона;

· X10 – сальдо прибылей и убытков предприятий;

· X11 – денежные доходы населения в расчете на одного жителя.

Выбранные показатели группируются в 2 блока: X1-X7, X8 – X11, а затем, в пределах каждого блока, осуществляется ранжирование показателей по невозрастанию предпочтений для оценки:

Х1 » Х2 » Х3 ý Х4 ý Х5 » Х6 ý Х7, (6)

Х8 ý Х9 » Х10 ý Х11, (7)

где «»» означает отношение безразличия, а «ý» – отношение строгого предпочтения. Сами же блоки факторов упорядочиваются по весовой оценке в отношении 2:1. Это выражает предпочтение финансового блока для оценки кредитного риска облигаций субъектов РФ над показателями общеэкономического характера.

Из систем предпочтений (6) и (7) прямо вытекают определенные значения весов Фишберна для соответствующих показателей. Гистограммы распределения уровней факторов X1–X11 и их лингвистическая классификация позволяют осуществить нечеткое распознавание уровней этих факторов. В итоге, применяется матричный метод для комплексной оценки кредитного рейтинга облигаций субъектов РФ.

Модель скоринга акций РФ разработана с учетом опыта проектирования аналогичной модели, ориентированной на условия США. Ключевым фундаментальным индикатором оцененности акции выступает отношение цены акции к доходам по ней в годовом выражении (P/E), в долях. При этом, для повышения надежности оценки, в модели использованы интегральные средневзвешенные оценки факторов (ТТМ).

Были рассмотрены факторы, свидетельствующие о риске дефолта эмитента. В качестве последних выступают два фактора: капитализация эмитента (Cap) в миллионах долларах США и обеспеченность оборотных активов собственными средствами предприятия (Liquidity), в долях. Именно чистый оборотный капитал (ЧОК), участвующий в расчетах коэффициента обеспеченности, представляется наиболее представительным фактором для анализа. Отрицательное значение ЧОК свидетельствует о повышенном риске эмитента по отношению к его текушим финансовым обязательствам.

Далее были рассмотрены факторы, соотносящие цену акций и продажи, а также собственный капитал, в расчете на одну акцию (факторы P/S и P/B соответственно, в долях). Эти факторы, хорошо известные в мировой практике финансового анализа, оценивают, насколько эффективно работает предприятие, с одной стороны, и насколько «раздут» его капитал по отношению к стоимости собственных средств предприятия, с другой стороны. Также были рассмотрены факторы рентабельности предприятия – рентабельность активов, собственного капитала и инвестированного капитала (факторы ROA, ROE и ROIC соответственно, в процентах годовых).

Далее была разработана система предпочтения одних факторов другим. Показано, что шкала предпочтений факторов должна иметь следующий вид:

Ожидаемая доходность вложений в акции ý Надежность эмитента ý Текущая эффективность работы эмитента.

(8)

В такой системе предпочтений учтено то, что вложения в российские акции с мировой точки зрения – это заведомо рискованные вложения, и риск дефолта (фактор надежности) большей частью учтен инвесторами уже на страновом уровне (на шаге выбора страны для инвестиций) и волнует инвесторов во вторую очередь. Прежде всего инвестор рассчитывает на спекулятивный рост курсовой цены акций, на их перманентную недооцененность. И с этой точки зрения фактор P/E является главным в анализе. Далее, переходя от странового риска к частному риску дефолта эмитента, инвестор предпочтет иметь дело с компаниями, которые находятся на подъеме и занимают ощутимую долю на рынке. Отсюда роль капитализации и ликвидности в оценке.

Инвестор также понимает, что в долгосрочной перспективе курсовой рост может быть обеспечен только успешной устойчивой работой предприятия. И с этой точки зрения факторы эффективности занимают в анализе третье место.

С точки зрения факторов оценки система предпочтений (8) приобретает вид:

P/E ý Cap » Liquidity ý P/S » P/B » ROA » ROE » ROIC. (9)

Информации, заключенной в (9), достаточно для того, чтобы перейти непосредственно к скорингу акций. Из (9) вытекает система весов Фишберна, а гистограммы распределения оцениваемых факторов дают основания для нечеткого распознавания уровней этих факторов. Таким образом, и в данном случае уместно применение матричного метода для комплексной оценки скоринга акций.

pandia.ru

| Выгода от управления рисками в проекте велика. Вы сможете заработать много денег, если будете заботиться о неясных событиях. В результате вы снизите уровень угроз проекта и сможете завладеть возникшими возможностями. Это позволит вам вовремя завершить проект, уложившись в сроки и выполнив работу качественно, как этого требовал спонсор проекта. Члены команды также будут довольны, если им не придется перенапрягаться для исправления ошибок, которые можно было предотвратить. Данная статья содержит 10 золотых правил успешного применения стратегии управления рисками в вашем проекте. Они основаны на личном опыте автора, который участвует в управлении проектами уже 15 лет. При создании данной статьи было также изучено большое количество литературы. Правило 1: управление рисками должно быть частью вашего проектаПервое правило жизненно важно для успешного управления рисками проекта. Если вы по-настоящему не внедрите управление рисками в ваш проект, то вы не получите все преимущества данного подхода. В различных компаниях вы можете столкнуться с множеством неверных подходов. Некоторые проекты не используют ни один из подходов к управлению рисками. Риски либо игнорируются, потому что это их первый проект, либо руководство слишком уверено в том, что никаких рисков не будет (а ведь обязательно появятся). Некоторые слепо верят руководителям проекта, особенно если он выглядит как ветеран (зачастую это мужчины), который уже побывал в "бою" множество раз за последние десятилетия. Профессиональные компании в повседневной работе применяют управление рисками, а также собрания и тренинг персонала. Правило 2: риски стоит определять на ранних стадиях проектаПервым шагом в управлении рисками проекта является определение тех рисков, которые на данный момент присутствуют в вашем проекте. Для этого вам понадобится объективное мышление, сконцентрированное на том, что может произойти в будущем. Существует два источника для определения рисков - люди и документы. Люди - это члены команды, которые привносят свой опыт и компетентность. Другими людьми могут быть эксперты за пределами проекта, которые обладают неким опытом работы в похожих проектах. Они могут раскрыть подводные камни и ценные возможности, которые обычно встречаются на пути выполнения проекта. Интервью и семинары с командой являются распространенными методами нахождения рисков, о которых могут быть в курсе сотрудники. Документы - это совсем другая история. Проекты зачастую создают внушительное число документов (включая электронные документы) , которые содержат риски проекта. Они могут не быть названы соответственно, но тот, кто внимательно прочтет их (даже читая меж строк), найдет в них риски. План проекта, экономическое обоснование и план ресурсов могут быть стартовыми документами. Другими категориями могут быть старые планы проектов, интрасеть компании и специализированные веб-сайты. Можете ли вы определить все риски проекта до того, как они возникнут? Наверняка - нет. Тем не менее, если вы скомбинируете несколько различных методов определения рисков, то вы, скорее всего, найдите большинство из них. Если правильно и вовремя расправиться с ними, то у вас останется достаточно времени на то, чтобы поработать над теми рисками, которых вы не ожидали. Правило 3: общайтесь на тему рисковВ проектах, которые потерпели крах, видно, что руководители проектов (постоянно) и не подозревали о том, что "мешок" проблем практически все время висит над ними. Страшнее то, что всегда кто-то из руководства проекта видел этот "мешок", но он не оповестил руководителя об этом. Если вы не хотите, чтобы это случилось с вашим проектом, то вам стоит уделить внимание каналу общения относительно рисков. Хорошим подходом является постоянное включение оповещения и общения на тему рисков в список выполняемых задач. Если вы устраиваете собрание, то вам стоит уделить некоторое время обсуждению рисков проекта (и пусть это не будет последним в списке!). Это продемонстрирует всем, что риски - очень важная тема, и члены команды смогут обсудить и задокументировать новые риски. Другим важным каналом передачи информации о рисках является сам руководитель проекта и спонсор. Сфокусируйте ваши усилия по сообщению рисков на больших рисках и удостоверьтесь в том, что вы не напугаете этим начальника или клиентов! Также вам стоит позаботиться о том, чтобы спонсор осуществил решения по главным рискам, поскольку некоторые из них превышают полномочия руководителя проекта. Правило 4: учитывайте как возможности, так и угрозыРиски проекта имеют негативный подтекст: они могут навредить проекту. Тем не менее, современные подходы к контролю рисков также фокусируются на позитивных рисках - возможностях проекта. Это те события, которые могут быть выгодны для проекта и организации. Эти положительные риски улучшают ваш проект, ускоряя его и придавая ему большую ценность. К сожалению, многие команды борются за то, чтобы достичь финиша, при этом они перегружены работой, которую необходимо завершить в скорые сроки. Это создает такую динамику проекта, где имеют значение только негативные риски (если команда вообще принимает во внимание какие- либо риски). Убедитесь в том, что вы уделяете определенное время возможностям проекта, даже если это полчаса. Весьма вероятно, что вам повстречается парочка возможностей, предлагающих высокие доходы, при этом не требующих больших затрат времени или ресурсов. Правило 5: разрешайте проблемы относительно прав собственностиНекоторые руководители проекта думают, что управление рисками заканчивается при составлении списка. Тем не менее, это всего лишь стартовая точка. Следующим шагом является определение того, кто за какой риск будет ответственен. Кто-то должен нести ответственность за то, что риск не был вовремя и правильно обработан. Суть заключается в следующем: назначьте владельца для каждого найденного риска. Владелец риска - это тот человек в команде, который будет нести ответственность за оптимизацию риска для проекта. Эффект должен быть позитивным. Поначалу люди чувствуют себя некомфортно потому, что они по-настоящему ответственны за определенный риск, но со временем они будут вести себя соответственно и выполнять такие задачи, которые позволят снизить уровень угроз и увеличат возможности. Право собственности существует также на другом уровне. Если возникает угроза проекту, то кто-то должен поплатиться за это. Пусть это все логично, но вы должны решить эту проблему до того, как риск возникнет. Особенно важно знать, кто будет отвечать кошельком за последствия, если в ваш проект вовлечены различные подразделения, отделы и поставщики. Важным побочным эффектом установки ответственности за последствия риска является то, что линейные руководители начинают обращать больше внимания на проект, особенно когда на кону много денег. Проблема с владением рисков настолько же важна и для возможностей. Бой за (неожиданные) доходы может затянуться. Правило 6: придавайте рискам приоритетное значениеНекоторые руководители проектов считают, что риски должны быть оценены в равной степени, ведь это упрощает проект. Тем не менее, это не предоставит наилучших результатов. Некоторые риски оказывают больше влияния, чем другие. Поэтому вам стоит уделить некоторое время тем рискам, которые могут принести проекту больше потерь и прибыли. Вам стоит определить, есть ли у вас в проекте какие-либо накладки, которые могут его задержать. Если таковые есть, то они должны иметь наивысший приоритет. Другим рискам можно придать приоритеты согласно интуиции или же, что будет более объективно, согласно какому-либо набору критериев. Одним из основных критериев, которые используют многие проектные команды, является эффект от риска и вероятность его возникновения. Неважно, какую меру приоритетов вы будете использовать, главное, что вы ее используете постоянно и концентрируетесь на больших рисках. Правило 7: анализируйте рискиПонимание природы рисков является предварительным условием для хороших ответных действий. Поэтому вам стоит уделить некоторое количество времени на более четкое изучение индивидуальных рисков и не стоит принимать скорых решений без выяснения того, в чем заключается риск. Анализ риска происходит на различных уровнях. Если вы хотите понять риск на индивидуальном уровне, то вам стоит думать об эффекте и причинах, которые могут его вызвать. Изучая эффекты, вы можете описать то, что произойдет сразу после возникновения риска, и что произойдет в качестве результата первичного эффекта, либо позже - по прошествии времени. Более детальный анализ может показать порядок амплитудного эффекта в определенной категории, такой как затраты, длительность производственного цикла и качество товара. С другой стороны, вы можете сконцентрироваться на событиях, которые предшествуют возникновению риска – то есть причинах возникновения риска. Перечислите различные причины и условия, которые могут снизить или увеличить вероятность риска. Другим уровнем анализа риска является изучение всего проекта. Каждый руководитель проекта должен ответить на обычные вопросы об общем необходимом бюджете или о дате завершения проекта. Если вы учтете риски, то вы сможете создать образец для того, чтобы показать вашему спонсору, что вы сможете завершить проект в срок. То же самое может быть выполнено относительно бюджета проекта. Информация, которую вы собираете при анализе риска предоставит ценное понимание проекта и необходимые входные данные для нахождения эффективных ответных действий, направленных на оптимизацию рисков. Правило 8: планируйте и реализуйте ответные действия на рискиРеализация ответных действий является тем, что на самом деле добавит ценности вашему проекту. Вы предотвращаете возникновение угрозы или же минимизируете негативные эффекты. Выполнение - вот ключ. Другие правила помогли вам отметить, понять и придать приоритеты рискам. Это поможет вам сделать четкий план ответных действий, который фокусируется на выгоде. Если вам приходится работать с угрозами, то у вас обычно есть три выхода - избегание риска, снижение его влияния и смирение с риском. Избегание означает, что вы стараетесь организовать ваш проект таким образом, чтобы в дальнейшем не встретить этот риск. Это может быть смена поставщика или же принятие другой технологии, а если вы работаете с фатальными рисками, то это означает завершение проекта. Трата денег на обреченный проект - это плохая инвестиция. Большинство ответных действий относятся к категории минимизации риска. Вы можете попробовать предотвратить возникновение риска путем влияния на причины или же снижение негативного эффекта. Если вы правильно выполнили седьмое правило (анализ риска), то у вас будет множество возможностей повлиять на него. Последней ответной реакцией является смирение. Это хороший выбор в случае, если эффекты на проект минимальны или возможности повлиять на них слишком низки, при этом они сложны, требуют много времени и относительно дороги. Вам просто необходимо быть уверенным в том, что вы сознательно смирились с риском. Ответные действия на возможности противоположны тем, что мы описали для угроз. Они будут основаны на поиске рисков, увеличении их и игнорировании (в случае, если возможности слишком невелики). Правило 9: составьте журнал рисков проектаПравило заключается в ведении журнала. Ведение журнала рисков позволяет вам увидеть прогресс и убедиться в том, что вы не упустите какие-либо риски. Журнал также является отличным инструментом сообщения, который оповещает ваших членов команды и участников о том, что происходит (правило 3). Хороший журнал рисков содержит описания, описывает проблемы с ответственностью (правило 5) и позволяет вам производить анализ с учетом причин и эффекта (правило 7). Многие руководители проектов не слишком увлекаются административными задачами, но если вы будете вести учет рисков, то вам это очень пригодится, особенно в случае, если рисков слишком много. Некоторые руководители не хотят вести журнал рисков, так как им кажется, что в этом случае в дальнейшем их самих можно будет легко обвинить, если что-то пойдет не так. А на самом деле, все как раз наоборот. Если вы запишете риски проекта и эффективную тактику ответа, которую вы приняли, то вы создаете журнал фактов, с которыми никто не сможет поспорить, даже если возникнет риск, который навредит проекту. Выполнение проекта - это уже риск. Правило 10: отслеживайте риски и все связанные задачиЖурнал рисков, который вы создали в предыдущем шаге, поможет вам отслеживать риски и связанные с ними задачи. Отслеживание задач - это повседневная работа для руководителя проекта. Внедрение задач по рискам в каждодневную работу - это наиболее легкое решение. Задачи, связанные с рисками, могут быть выполнены для того, чтобы определить или анализировать риски, либо для создания, выбора и реализации ответных действий. Мониторинг рисков отличается от слежения за действиями - он концентрируется на текущей ситуации. Какие из рисков имеют большую вероятность возникновения? Изменилась ли относительная важность рисков? Ответы на эти вопросы помогут вам уделить больше внимания тем рискам, которые имеют больше всего влияния на проект. 10 золотых правил, приведенных выше, являются основным направлением в деле реализации успешной политики управления рисками в вашем проекте. Тем не менее, помните, что вы всегда можете улучшить процесс. Поэтому 11 правилом будет использование следующего подхода: измерение эффектов усилий по управлению рисками и постоянная реализация улучшений, которые сделают политику еще лучше. Желаем вам удачи с проектом!

Newer news items: Older news items: |

www.pmtoday.ru

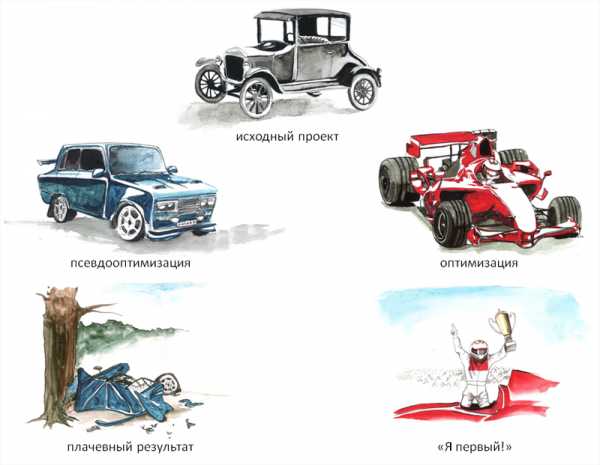

2 формулы для определения самых опасных рисков проекта – от Максима Якубовича

О том, как определить самые серьезные риски, которые возникают во время выполнения проектов, рассказывает наш эксперт Максим Якубович.

Изображение с сайта reacpa.com

Изображение с сайта reacpa.comРиски проекта связаны с неопределенностью, имеющейся в проекте, а суть управления рисками сводится к снижению этой неопределенности. Первым шагом на этом пути является идентификация рисков, о чем я писал в предыдущей статье.

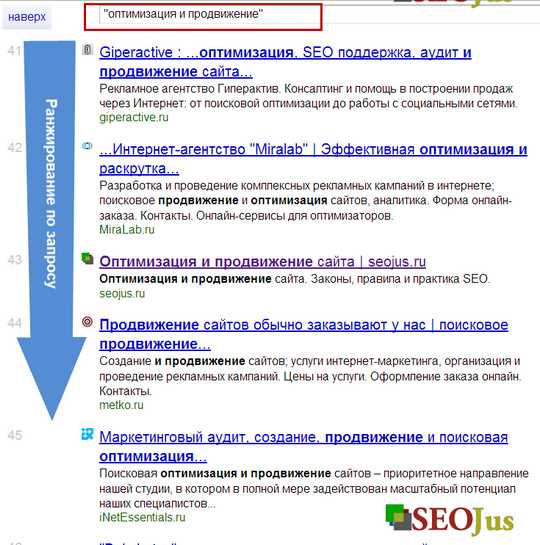

А теперь представьте, что команда проекта идентифицировала сотню рисков. Понятно, они имеют разные последствия и разную вероятность возникновения. Теперь нужно сопоставить риски между собой по важности и выбрать наиболее адекватную стратегию работы с каждым из них.

Например, риски с высоким рейтингом нужно постараться убрать из проекта, если, конечно, это экономически целесообразно (потому как стоимость уклонения от риска может оказаться дороже, чем последствия от его материализации). А для риска с низким рейтингом можно использовать стратегию принятия, т.к. уклоняться от него нецелесообразно.

Формула важности риска

Давайте сравним важность двух рисков для проекта «Внедрение CRM и автоматизация процессов управления отношениями с клиентами»:

1. Выбор программного продукта без понимания полного списка требований к нему приведет к большому количеству доработок продукта под процессы компании (а это означает «расползание» рамок проекта и рост объемов работ).

2. Изменение требований к программному продукту по ходу внедрения также приведет к «расползанию» рамок проекта и росту объемов работ.

Как видим, описанные риски имеют разные условия возникновения, но одинаковые последствия.

В теории управления проектами используется две характеристики рисков, с помощью которых можно оценить их важность: вероятность возникновения риска и его влияние на проект.

Зная эти параметры, можно высчитать важность риска по формуле:

Важность риска = Вероятность х Влияние.

Как просчитать вероятность возникновения риска

На мой взгляд, есть два наиболее распространенных подхода – экспертный метод и использование статистики. Попробуем использовать для расчета вероятности обоих рисков статистический подход.

Чтобы определить вероятность возникновения риска, связанного с выбором программного продукта без понимания полных требований к нему, я использую результаты «Четвертого глобального исследования управления портфелями и программами проектов» от PricewaterhouseCoopers за 2014 год.

В исследовании говорится, что лишь 72% из респондентов были согласны, что в их проекте использовался структурированный подход для определения бизнес-требований. Для меня это означает, что есть как минимум 28%-ная вероятность, что в нашем проекте заказчик не согласится тратить деньги на использование структурированного подхода к сбору бизнес-требований.

Для оцифровки вероятности составим таблицу, в которой будем использовать числовую оценку от 1 до 3.

Итак, для описанного выше риска сбора неполных требований к программному продукту вероятность в 28% лежит на интервале от 1% до 33%. Ей присваивается числовая оценка 1.

Для риска, связанного с изменением требований к программному продукту по ходу проекта используем тот же опрос PricewaterhouseCoopers. В нем есть информация, что лишь в 43% проектов (или программ проектов) используются зрелые инструменты управления изменениями.

Я уверен, что в проектах, выполняемых на просторах СНГ, ситуация c управлением изменениями не лучше, чем получилась в результате исследования более чем 3 000 респондентов по всему миру. Поэтому считаю разумным ее принять. Она попадает в интервал от 34% до 67% с присвоением числовой оценки 2.

Формула влияния рисков на проект

Теперь мы должны ответить на вопрос: если риск из потенциального станет реальным и превратится в проблему, насколько сильно эта проблема повлияет на ход проекта?

В литературе по управлению проектами часто предлагают рассмотреть степень влияния риска на 4 аспекта: цели, срок, бюджет и качество. Для их описания можно использовать вот такую матрицу влияния.

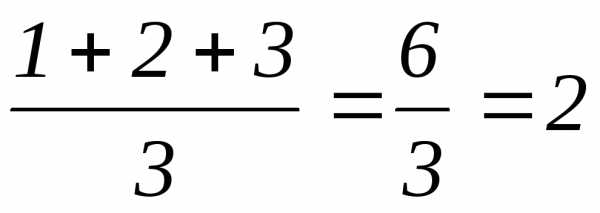

Для расчета общего влияния риска на проект будем использовать формулу:

Влияние = (Влияние на срок + Влияние на бюджет + Влияние на содержание + Влияние на качество) / 4

Используя описанную выше матрицу, рассчитаем по этой формуле влияние на проект такого риска, как сбор неполных требований к программному продукту. Его последствия нам известны, это увеличение объемов работ.

Определим, на какую величину они могут возрасти:

- Мой личный опыт показывает, что в аналогичных проектах неполные требования привели к увеличению объемов работ более чем на 10% от запланированного. Это означает, что оценка влияния на содержание проекта будет 3 балла.

- Если проект продолжается около 1 года, а содержание изменится более чем на 10%, то (если не увеличится объем ресурсов) можно спрогнозировать увеличение сроков примерно на тот же процент, что и содержание проекта. Поэтому для календарного графика поставим оценку в 2 балла (сроки для проекта длительностью в 1 год при увеличении содержания на 10% вырастут примерно на 1 месяц, а при большем объеме изменений – свыше 1 месяца).

- В связи с ростом объемов работ более чем на 10% бюджет проекта, очень вероятно, также изменится более чем на 10%. Присваиваем такому аспекту, как перерасход средств оценку в 3 балла

- На качество продуктов проекта рост объемов работ не должен повлиять. Аспекту качество проекта присваивается оценка в 0 баллов

В итоге, получилась таблица.

Рассчитаем влияние риска на проект по формуле:

Влияние = (3+2+3+0) / 4 = 2.

Так как последствие для второго риска (изменение требований к программному продукту по ходу проекта внедрения) такое же, как и для первого, то его влияние на проект будет оцениваться, исходя из тех же размышлений. В итоге, мы также получим оценку в 2 балла.

Сопоставление рисков

После расчетов вероятности и влияния используем формулу расчета важности риска, приведенную вначале (Важность риска = Вероятность х Влияние).

Вносим полученные результаты в таблицу.

В нашем примере получилось, что риск, связанный с изменением требований по ходу проекта, является более важным по сравнению с риском того, что требования, собранные к началу проекта, будут неполными.

Если такой же алгоритм использовать для определения важности всех рисков проекта, мы получим рейтинг важности рисков.

Безусловно, вы будете правы, если скажете, что оценки очень субъективны и зависят от уровня экспертов. Если по вероятности материализации рисков мы еще можем найти статистику по некоторым событиям, то для определения влияния используется только экспертный метод. Но даже такая оценка, не лишенная субъективизма, представляется мне лучшей, чем ее отсутствие.

Итак, риски мы проранжировали. А что делать с ними дальше, я расскажу в следующей статье.

Максим Якубович

Эксперт по управлению проектами, консультант и бизнес-тренер консалтинговой группы «Здесь и сейчас».

Опыт работы в сфере управления проектами – более 10 лет.

20 выполненных проектов в роли руководителя проекта и руководителя программы проектов.

Опыт преподавания – 8 лет. Около 2000 студентов, прошедших обучение на его семинарах.

Преподаватель модуля «Управление проектами» Русской школы управления. Приглашенный преподаватель курса «Управление проектами» в Британской Высшей школе дизайна.Ведущий блога по управлению проектами.

probusiness.io

Управление рисками: 13 практических шагов

В статье мы рассмотрим актуальные вопросы для бизнеса – какие функции возлагаются на риск-менеджера, зачем необходимо управлять рисками, как они должны оцениваться, даже без наличия средств на соответствующих специалистов.

Что такое управленческие риски в организации

Риски являются неотъемлемым элементом в любой хозяйственной деятельности. Поэтому менеджменту предстоит избегать возможных рисков, исключать их в своей работе и улучшать эффективность компании. Управление рисками сегодня является довольно динамичным направлением в сфере менеджмента. Многие иностранные компании привлекают риск-менеджеров, которым предстоит минимизировать любые риски в компании. Риск-менеджер вместе с высшим звеном принимает участие в рискованных решениях, разделяя ответственность за последствия.

Управление рисками – процессы, которые связаны с идентификацией рисков, их анализом, принятием решений, с максимизацией положительных последствий и минимизацией негативных.

Необходимо регламентирование управления рисками посредством специального внутреннего документа – для этого предназначена программа управления рисками. В неё обычно входят такие разделы:

- определение понятия «риск», которое действует на предприятии;

- цели управления рисками;

- классификация, детальное описание рисков основных видов, которые могут возникнуть в деятельности компании;

- организация управления рисками;

- принципы управления рисками разных видов.

Необходимо, чтобы политика в сфере управления рисками была одобрена высшим руководством либо акционерами предприятия, утверждена ими. Остановим внимание на разделах данного документа подробнее.

Каких целей можно достичь посредством грамотного управления рисками

Главной целью при организации системы управления рисками обычно становится улучшение эффективности работы, с повышением дохода и сокращением потерь. Основной целью в управлении рисками становится достижение максимально эффективного использования своего капитала, выходя на максимальный доход. В числе основных задач в управлении рисками отмечается рост устойчивости в развитии предприятия, с минимизацией риска потери стоимости компании полностью либо частично.

Мнение

Андрей Шишаков, Партнер, глава российского офиса Компания «Оливер Вайман», Москва

В условиях финансового кризиса особенно актуальным становится управление рисками. Ведь оно становится способом выживания в непростой экономической ситуации. Сегодня компании в условиях кризиса продолжают инвестировать и пытаться развиваться – для этого необходим успешный риск-менеджмент. Просто он называется руководителями иначе – охрана труда, экологический менеджмент, внедрение стандартов качества, проверка лояльности персонала и пр.

И немногие риск-менеджеры могут предположить, до какой степени он может рисковать, какая у компании чувствительность к финансовым потерям, убыткам, какой существует порог убыточности и пр. Рекомендую всем компаниям оценивать свои операции с обязательным учетом риск-менеджмента, даже если не располагают возможностями привлекать риск-менеджера в штат.

Принципы управления рисками на уровне организации

В числе основных принципов в управлении рисками в компании следует отметить:

- Система управления рисками – часть процедур общего менеджмента компании. Поэтому должна соответствовать стратегии развития и институциональным особенностям функционирования предприятия.

- Отражаются особенности системы управления рисками на её задачах и целях. Это предполагает высокоспециализированный характер в принятии решений в системе управления риском.

- Управление рисками должно организовываться с учетом внутренних и внешних ограничений. Это предполагает – соответствующие специальные мероприятия должны согласовываться с условиями и возможностями функционирования организации.

- Единая политика управления риском для всей совокупности рисков. Следовательно, необходимо одновременно и комплексно управлять всеми рисками;

- Динамический характер управления риском, непрерывно принимая решения об управлении рисками.

Самые распространенные риски

Кредитный риск

Кредитный риск – возможные потери из-за неспособности либо отказа контрагента выполнять кредитные обязательно частично либо полностью.

Управление кредитными рисками

Компания при управлении такими рисками изначально определяет приемлемый для себя уровень потерь, который допускаются в работе. Если для определенной сделки характерен риск потерь больше установленного лимита, будет отклонена. Благодаря такому способу регулируется уровень риска по сделкам предприятия.

Максимальный размер кредитного риска в расчете на одного клиента установлен в мировой практике на уровне около 15-25% от себестоимости капитала предприятия. Каждая компания сама устанавливает для себя приемлемый риск. При большом количестве клиентов в работе компании, устанавливается граница цены сделки, меньше которой предприятию будет нецелесообразно управлять риском.

Рыночные риски

Обозначают возможные потери из-за изменения конъюнктурного риска. Связаны они с колебаниями цен на рынках, курсов валют, курсов на фондовых рынках и пр. В большей степени рыночные риски свойственны для волатильных активов предприятия (денежных средств, товаров, ценных бумаг и пр.), поскольку сложившиеся розничные цены на них значительно влияют.

Управление рыночными рисками

Подобно кредитным рискам, рыночные управляются системой лимитов. Фактически, при формировании инвестиционного либо валютного портфеля, реализации продукции, размер вероятных максимальных потерь не должен быть более заданных лимитов.

Для рыночных рисков могут быть заданы такие лимиты:

- На размер сделки по реализации либо покупке продукции. Если заключается сделка на условиях, когда результат зависим от колебаний цен на рынке.

- На суммарный размер своего инвестиционного портфеля предприятия.

- На размер валютной составляющей активов, снижающих вероятность потерь при падении курса определенной валюты.

Риски ликвидности

Риски ликвидности — вероятность убытков в результате нехватки финансовых средств в необходимые сроки, с невозможностью выполнения обязательств компании. Следствием подобной ситуации могут быть различные пени, штрафы, нарушение деловой репутации, вплоть до банкротства. Обычно причиной риска ликвидности становится непрофессиональное управление финансовыми средствами, кредиторской и дебиторской задолженностями предприятия.

Управление рисками ликвидности

Основа в управлении такими рисками – анализ планируемых финансовых потоков предприятия. Корректируются сведения по размерам и срокам выплат и поступлений при формировании бюджета движения с учетом выявления рисков.

Операционные риски

Операционные риски – потенциальные потери предприятия, которые спровоцированы противоправными (непрофессиональными) действиями или ошибками сотрудниками организации, сбоями в функционировании оборудования.

Управление операционными рисками

Следует учесть неразрывную связь операционных рисков и деятельности предприятия. Обычно ими управляют руководители структурных подразделений. В частности, изношенность оборудования и необходимые сервисные работы для поддержания работоспособности определяются руководителем производственного подразделения. Специалисты службы по управлению рисками не должны и не могут заменять выполнение работ, проводимых другим подразделениями организациями в рамках своей повседневной деятельности. Риск-менеджеру предстоит заниматься не только управлением рисками, но также помогать другим менеджерам для решения этой задачи.

Юридические риски

Являются возможными потерями предприятия из-за изменений налоговой системы, действующего законодательства и пр. Причиной юридического риска может быть ситуация, когда внутренние документы предприятия не соответствуют законодательным требованиям и другим правовым нормам.

Управление юридическими рисками

Основой управления юридическими рисками является формализация процесса юридического оформления и дальнейшего сопровождения в деятельности предприятия. Для минимизации соответствующих рисков необходима обязательная юридическая проверка для всех бизнес-процессов предприятия.

При множестве одинаковых операций предприятия с целью минимизации юридических рисков следует разработать типовые формы документов, которые должны быть подготовлены специалистами юридического отдела.

Рассказывает практик

Алексей Косарев, Начальник отдела системного анализа и управления рисками ОАО «Магнитогорский металлургический комбинат»

Можно разделить все риски по типам. Основное внимание следует уделить таким рискам:

- Риски, которые связаны с уровнем цен и спроса на товары и услуги, стоимости материалов, сырья и услуг.

- Имущественные – риск повреждения либо утраты основных фондов.

- Риски мошенничества и хищений.

- Рыночные - риски колебаний курсов валют, стоимости активов, процентных ставок и пр.

В деятельности производственных предприятий всегда значимыми были риски несчастного случая, аварии и пр. В работе торговых организаций – риски цепочек поставок и сбыта, риски логистики, риски поставщиков, кредитные риски.

У нас составлен типовой базовый список существующих групп рисков, их факторов. Формулируем конкретные риски предельно однозначно и четко – для лучшего понимания их причин. Для удобства будет полезно представить конкретные риски графически, оптимальный вариант – на координатной плоскости.

Самые распространенные риски на практике

Конкурентное преимущество лишается своей уникальности. Решением проблемы становится использование резервного уникального преимущества либо разработка нового.

Сложное географическое расположение. Предусмотреть в бюджете издержки для решения экологических, транспортных и климатических сложностей, с организацией перевозки сотрудников, организацией подъездных путей, улучшением логистики.

Источники поставки сырья. Решением становится всегда наличие альтернативных источников сырья, которые могут быть использованы в случае нарушения поставок.

Проблемы с коммуникациями и инженерными сетями предприятия. Решением становится обеспечение для предприятия резервных и альтернативных коммуникаций.

Собственная платежеспособность. Для решения проблемы необходимо резервировать чистую прибыль, контролировать заемные средства.

Неустойчивый спрос. Для решения необходимо сократить рекламные расходы, снизить цены, уменьшить траты на поиск новых рыночных сегментов, модернизировать продукт либо разрабатывать новый.

Повышение налогов. Решением проблемы становится изменение структуры расходов в компании, ходатайство о получении налоговых льгот, оптимизация своих налоговых затрат, лоббирование проекта.

Ухудшение платежеспособности потребителей. Компания может быть переориентирована на деятельность в другом рыночном сегменте, с изменениями в производственном профиле, выпуском альтернативны продуктов, уменьшением затрат, снижением цен без убытков для своей прибыли.

Подорожание сырья, транспортировки, материалов. Решением проблемы становится готовность предприятия к уменьшению чистой прибыли, рост цен на свою продукцию, поиск более дешевых либо альтернативных путей;

Отсутствие либо дефицит квалифицированных специалистов в компании. Решением становятся инвестиции в обучение, формирование квалифицированных кадров, покупка технологий, для работы с которыми квалифицированные специалисты не требуются.

Методы управления рисками

Методы уклонения от риска подразделяются на:

- Отказ от ненадежных партнеров, отказ от проектов, которые предполагают расширение списка своих партнеров, отказ от участия в инновационных и инвестиционных проектах, которые вызывают сомнения по своей эффективности или возможности выполнения;

- Отказ от участия в рискованных проектах, которые вызывают сомнения;

- Страхование рисков.

- Поиск гарантов. Риск переносится на определенное третье лицо. Гарантом могут быть разные объекты в виде государственных органов, разных фондов, предприятий.

Методы локализации рисков применяются достаточно редко, когда удается четко идентифицировать риски, их источники. При выделении экономически самых опасных участков либо этапов деятельности, можно добиться их контроля, с уменьшением риска. К числу методов локализации следует отнести:

- При создании венчурных предприятий создается небольшое дочернее предприятие – рискованная часть проекта локализуется в нем.

- Создаются специальные структурные подразделения, имеющие обособленный баланс и выполняющие рискованные проекты.

- Договоры о совместной работе для реализации планируемых рискованных проектов.

Методы диверсификации рисков – распределение общего риска:

- Распределение ответственности по участникам проекта.

- Диверсификация зон хозяйствования и видов деятельности на предприятии.

- Диверсификация сбыта и поставок – одновременная работа на нескольких рынках, когда за счет успехов на одних рынках можно компенсировать убытки на других.

- Диверсификация инвестиций – предпочтительна реализация нескольких сравнительно небольших по инвестициям проектов, а не один крупный инвестиционный проект, для которого потребуется привлечение всех резервов и ресурсов предприятия.

- Распределение риска во времени – по стадиям работы. То есть, требуется распределение и фиксация при реализации проекта на этапах работы. Улучшается контролируемость этапов, чтобы оперативно вносить коррективы при необходимости.

Методы компенсации рисков предполагают создание механизмов предотвращения возможной опасности. Для методов компенсации рисков требуется обширная аналитическая деятельность, являются более трудоемкими:

- Стратегическое планирование деятельности – метод компенсации риска, который будет эффективным при условии разработки стратегии, охватывающей все сферы деятельности компании.

- Прогнозирование внешней обстановки – периодически разрабатываются сценарии оценки и развития будущего состояния среды хозяйствования.

- Мониторинг нормативно-правовой и социально-экономической среды – с отслеживанием текущей информации о необходимых процессах.

- Обучение и инструктирование персонала.

- Создание системы резервов. Такой метод подобен страхованию, но концентрируется непосредственно внутри предприятия. Создаются на предприятии страховые запасы необходимых материалов, сырья, комплектующие, резервные финансовые фонды и пр.

- Обучение персонала и его инструктирование.

Правила риск-менеджмента

Следует учесть наличие определенных правил риск-менеджмента, которые эффективны для грамотного управления рисками:

Недопустим риск более, чем позволяет собственный капитал.

Недопустим риск многим ради малого.

Следует продумывать последствия своих рисков.

При появлении сомнений следует отказаться от риска.

Принимаются положительные решения о риске, если нет сомнений.

Не нужно быть уверенным только в одном решении, всегда могут быть альтернативы.

13 шагов по управлению рисками

Шаг 1. Определение целей организации

Управление рисками является составной частью в общем планировании предприятия. Поэтому перед созданием системы управления рисками руководство должно четко определить цели и задачи в деятельности предприятия.

Шаг 2. Осознание необходимости управления рисками и принятие решения о создании системы риск-менеджмента

Система управления рисками в любой организации не будет создана до осознания лицами, принимающими решения, следующих обстоятельств:

- Возможно не достижение целей организации из-за существующих рисков.

- Можно и нужно управлять рисками.

Шаг 3. Определение целей и требований к системе управления рисками

Система управления рисками должна обеспечивать достижение целей и задач компании. Но в зависимости от конкретных целей предприятия, могут ставиться и разные задачи перед риск-менеджером, которые могут быть представлены в 2 категориях:

Требования в отношении системы управления риском, пока он не реализовался;

Цели риск-менеджмента, которые должны обеспечиваться специалистом на стадии после реализации риска.

Шаг 4. Определение ограничений для системы управления риском

Для деятельности каждого предприятия характерны определенные ограничения. Могут быть вызваны характеристиками своей организации либо внешней среды. При составлении целей риск-менеджеру предстоит учитывать подобные ограничения. Поэтому нужно представлять характер и источники возможных изменений.

Шаг 5. Идентификация рисков.

Когда поставлена задача, предстоит собирать необходимую информацию. Прежде всего, предстоит собрать информацию о возможных рисках для объекта. Выполнять эта задачу достаточно сложно, учитывая многообразие природы рисков, их характера влияния на разные ценности.

Результат этого этапа – максимальный список рисков для объекта.

Шаг 6. Измерение (количественная оценка) рисков.

Необходимо количественно измерить риски, выявленные на предыдущем этапе – для возможности сравнения их между собой, с оценкой приемлемости либо опасности для предприятия. По результатам этого этапа определяются для идентифицированного риска численные значения вероятности, последствий и прочих показателей, которые характеризуют уровень опасности.

Шаг 7. Определение критериев значимости рисков.

Для всех выявленных рисков характерна разная степень угрозы для предприятия. При ограниченных ресурсах их необходимо грамотно распределять. Поэтому нужно выполнить ранжирование рисков по их опасности, уделив основное внимание на наиболее критичные. Устанавливаются с этой целью определенные критерии для ранжирования всех рисков по группам, в зависимости от значимости для предприятия.

Шаг 8. Ранжирование рисков по значимости.

После идентификации рисков, используя к ним установленные критерии, будет получен сгруппированный по значимости список рисков. Обычно в нем представлены категории неприемлемых (критических), допустимых и пренебрежимо малых рисков. Будут сразу понятны риски, которые заслуживают особенного внимания и проверки.

Шаг 9. Анализ возможных мер управления рисками.

При множестве видов рисков предполагается и многообразие мер для управления ими. Для идентификации рисков важное значение отводится структурированию всего богатства предприятий. Для предприятия, подверженного определенному риску, доступны 4 принципиальных пути:

- полностью избежать риска;

- изменение риска, выводя его на приемлемый уровень;

- принятие риска на себя;

- передача риска другому.

Возможно использование данных подходов комбинированно либо обособленно.

Шаг 10. Выбор мер обработки рисков.

Выбор методов управления рисков в теоретическом плане является задачей оптимизации в условиях ограничений. Помимо ограниченности ресурсов, у предприятия сложность выбора обусловлена необходимостью сопоставлять свои реальные затраты и возможные последствия. Результат таких усилий не всегда может быть объективно измерен.

Шаг 11. Реализация выбранных мер обработки рисков.

План, утвержденный руководством предприятия, представляет собой основной документ, который определяет участие каждого работника в управлении рисками. Для выполнения всех мер привлекаются все предприятия организации, действия которых контролируются лицами, ответственными за управление.

Шаг 12. Мониторинг результатов управления рисками

После реализации установленных мер всегда нужно проверить результаты. Не всегда сделать это легко. Ведь отсутствие несчастных случаев и аварий не обязательно обусловлено качественным риск-менеджментом. Быть может, причина лишь в удачном стечении обстоятельств. Судить можно по сопоставлению неблагоприятных последствий при условии отсутствия риск-менеджмента с фактическими убытками. Отметим, что нужно регулярно проводить проверки – поэтому такой процесс известен как «мониторинг».

Шаг 13. Корректировка системы управления риском

При выявлении несоответствия системы поставленным требованиям (по данным мониторинга), нужно вносить корректировки на отдельных либо всех этапах управления рисками. В тяжелых ситуациях, когда не удалось установить текущую картину, может требоваться проведение дополнительного, более глубокого анализа определенных шагов. Иногда могут быть пересмотрены требования и цели системы управления рисками.

Рассказывает практик

Василий Шарапов, заместитель руководителя юридического отдела по инвестиционной деятельности, «Сити — XXI век», Москва

При определении значимости определенного риска важное значение отводится оценке вероятных убытков от наступления рискового события. Это ключевой критерий для ранжирования рисков.

Но количество критериев им не ограничивается. Также важное значение отводится учету вероятности риска.

Если риск является существенным, но при этом маловероятным – вряд ли он заслуживает работы в первую очередь. При высокой угрозе и вероятности риска, нужно немедленно заняться его нейтрализацией.

Для оценки рисков будет удобно воспользоваться визуализацией. Изображаем квадрат рисков и разделяем его на 4 части. Указываем в левой верхней части самые вероятные и существенные риски. Правая верхняя часть – существенные риски, хотя с меньшей вероятностью. В левой нижней части представлены несущественные риски, но самые вероятные. Правая нижняя часть представлена маловероятными и несущественными рисками.

Справка

Андрей Шишаков, Партнер, глава российского офиса Компания «Оливер Вайман», Москва. В 2000-х годах начал свою деятельность в группе компаний Marsh & McLennan, занимался проектами по страховой защите финансовых институтов. В 2004 году возглавил консультационный бизнес компании. В 2008-м перешел в компанию «Оливер Вайман» (входит в ту же группу) на позицию партнера и возглавил российский офис. До работы в Marsh & McLennan занимал различные должности в Центральном банке и правительстве Москвы. Участвовал в проектах, связанных с построением корпоративных систем управления рисками, оценкой стратегических и операционных рисков и разработкой корпоративных стандартов по управлению рисками для крупнейших российских компаний, действующих в сферах нефти и газа, электроэнергетики, телекоммуникаций, металлургии.

«Оливер Вайман» (Oliver Wyman)

Сфера деятельности: управленческий и стратегический консалтинг

Форма организации: публичная компания в США

Территория: офисы в 40 основных финансовых и деловых центрах мира

Численность персонала: около 3000

Годовой оборот: 1,5 млрд долл. США

Магнитогорский металлургический комбинат (ММК).

Сфера деятельности: производство и реализация металлопродукции.

Форма организации: ОАО, группа компаний; акции котируются на ММВБ, в РТС, на Лондонской бирже металлов (London Metal Exchange).

Территория: головной офис и основное производство – в Магнитогорске, другие производства и предприятия – в Санкт-Петербурге и Щелково, а также в Турции.

Численность персонала: около 26 000.

Объем произведенной продукции: 7 млн т сырой стали и 6,4 млн т товарной металлопродукции

Консолидированная выручка: 5,6 млрд долл. США.

EBITDA: 1,5 млрд долл. США.

Василий Шарапов окончил юридический факультет Высшего института управления. С 2000 года оказывает юридические услуги в сфере недвижимости и строительства. С 2006 года — в «Сити — XXI век», занимается оценкой юридических рисков и юридическим сопровождением девелоперских проектов.

«Сити — XXI век» — инвестиционно-девелоперская компания. Входит в состав холдинга «Эконика». Создана в 1997 году, инвестировала в строительство более 50 объектов недвижимости в Москве и Московской области. Инвестиционный портфель — около 1 млн кв. м. Официальный сайт — www.city-xxi.ru.

www.kom-dir.ru