Формирование портфеля реальных инвестиций предприятия на основе ранжирования инвестиционных проектов. Ранжирование инвестиционных проектов

Журнал ВАК :: УПРАВЛЕНИЕ ЭКОНОМИЧЕСКИМИ СИСТЕМАМИ

Проведение ранжирования инвестиционных проектов с учетом их взаимного влияния друг на друга

Carrying out the ranking of investment projects, taking into account their mutual influence on each other

Казаков Олег Леонидович

д.т.н., профессор, зав. кафедрой «Математических методов в экономике»

ФГБОУ ВПО «Московский государственный индустриальный университет»

e-mail: [email protected]

Kazakov Oleg L.

Doctor of Engineering, professor, director of department «Mathematical methods in economics»

Moscow state industrial university

Грушин Олег Игоревич

аспирант кафедры «Математических методов в экономике»

ФГБОУ ВПО «Московский государственный индустриальный университет»

e-mail: [email protected]

Grushin Oleg I.

postgraduate student of department «Mathematical methods in economics»

Moscow state industrial university

Аннотация

В статье рассматривается процедура ранжирования инвестиционных проектов и имеющиеся отношения (степени взаимного влияния) между ними. Предлагается новая методика упорядочения возможных для реализации инвестиционных проектов, учитывающая их отношения к уже действующим инвестиционным проектам и друг к другу.

Annotation

The article deals with the procedure of ranking investment projects and the existingrelationship (degree of mutual influence) between them. A new method of orderingpotential for investment projects, taking into account their relationship to the existing investment projects and to each other.

Ключевые слова

Инвестиционный проект, экономическая эффективность инвестиционного проекта, ранжирование инвестиционных проектов, независимость, альтернативность, комплементарность, замещение.

Keywords

Investment project, economic efficiency of the investment project, ranking of investment projects, independence, alternatives, complementarities, substitution.

Введение

Сегодня можно сказать точно и без преувеличения, что инвестиции (преимущественно реальные, осуществляемые в материальные ресурсы и нематериальные активы) играют центральную роль в развитии современной конкурентоспособной экономики любого государства. Кроме того, инвестиционная активность различных хозяйствующих субъектов позволяет решить ряд других стратегических задач, например, социальных, военно-политических, гуманитарных, а также эффективно противостоять вызовам современного мира.

Инвестирование для предприятия является процессом вложения капитала во всех его формах (денежной, форме запаса материальных и нематериальных благ и т.п.) в различные объекты (инструменты) его хозяйственной деятельности с целью получения прибыли, а также достижения иного экономического и внеэкономического (социального, экологического и т.п.) эффекта, осуществление которого (процесса) базируется на рыночных принципах (т.е. основано на спросе, предложении и цене на инвестиционные ресурсы, товары, инструменты) и связано с факторами времени (проблемы «временнóго предпочтения» и интервала времени между инвестированием капитала и получением дохода от инвестирования), риска (потери инвестированного капитала, получения заниженной суммы инвестиционного дохода и т.п.) и ликвидности (способности объектов инвестирования быть реализованными при необходимости по своей рыночной стоимости) [1].

Инвестиции предприятия могут быть реальными, которые, как было отмечено ранее, осуществляются в материальные (здания, сооружения, техника, оборудование, материально-технические ресурсы) и нематериальные (научно-техническая, интеллектуальная продукция и проч.) активы, и финансовыми (вложения в ценные бумаги, паи, долевые участия, банковские депозиты и проч.).

Управление инвестициями предприятия осуществляется посредством создания, рассмотрения (разработки) и реализации инвестиционных проектов.

Инвестиционный проект представляет собой документально оформленное проявление инвестиционной инициативы хозяйствующего субъекта, предусматривающее вложение капитала в определенный объект реального инвестирования, направленной на реализацию детерминированных во времени определенных инвестиционных целей и получение планируемых конкретных результатов [1].

Инвестиционные проекты можно разделить на следующие типы в зависимости от степени их совместимости:

1. Инвестиционные проекты, независимые от реализации иных проектов предприятия. При рассмотрении независимых инвестиционных проектов решение о принятии к реализации одного проекта не влияет на решение о принятии другого.

2. Инвестиционные проекты, зависимые от реализации других проектов предприятия по отношению комплементарности или замещения (взаимодополняющие инвестиционные проекты). Результатом влияния комплементарных инвестиционных проектов друг на друга является суммарный рост доходов от данных проектов; если же инвестиционные проекты состоят в отношениях замещения, то это приводит к снижению суммарных доходов при их совместной реализации.

3. Альтернативные (взаимоисключающие) инвестиционные проекты. Подобные проекты не могут быть реализованы одновременно и принятие одного из таких проектов означает отказ от реализации других альтернативных по отношению к нему проектов.

Ограниченность финансовых ресурсов (собственного и заемного капитала), вкладываемых в различные инвестиционные проекты, требует от предприятия проведения ранжирования данных инвестиционных проектов с целью выявления и дальнейшей реализации наиболее выгодных из них для данного предприятия (по мнению оценивающих и принимающих решение лиц).

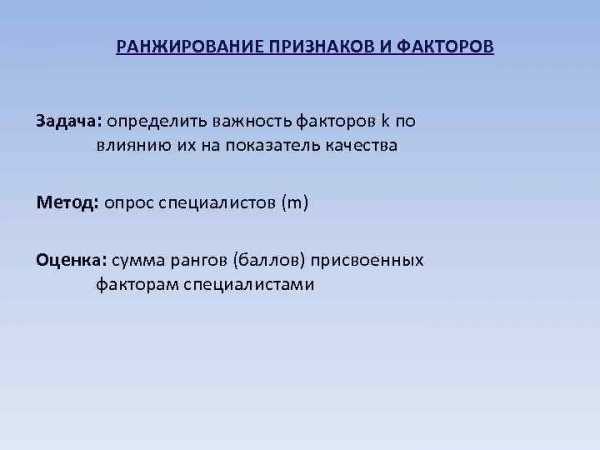

Ранжирование – расстановка элементов системы по рангу, по признакам значимости, масштабности; установление порядка расположения, места лиц, проблем, целей и задач в зависимости от их важности, весомости [2]. Ранжирование, т.е. упорядочение при экономико-математическом моделировании элементов определенного заданного множества, выступает инструментом для принятия управленческих решений.

Ранжирование инвестиционных проектов осуществляется посредством выполнения оценки их экономической эффективности.

Зададим период Т, включающий интервалы времени (месяц, квартал, год, пятилетка и др.), в течение которых будет осуществляться последовательное инвестирование финансовых ресурсов в проекты и будут поступать доходы от них.

Оценка экономической эффективности инвестиционного проекта основана в том числе на динамических методах, предусматривающих обязательное дисконтирование денежных потоков (инвестиционных затрат и доходов) по отдельным интервалам рассматриваемого периода.

Дисконтированием денежных потоков называется приведение их разновременных (относящихся к разным интервалам) значений к их ценности на определенный момент времени, который называется моментом приведения и обозначается через .

Динамические методы предполагают расчет следующих показателей [1, 3, 4, 5]. Модифицируем их для случая переменной ставки дисконтирования.

1. Чистый приведенный доход (чистая текущая стоимость, чистая сегодняшняя стоимость, чистая дисконтированная стоимость, чистая современная стоимость) [net present value, NPV] является разницей между приведенными к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию и рассчитывается по формуле:

,

где CFt (Cash Flow) – чистый денежный поток, формируемый в основном за счет сумм чистой прибыли в интервале t;

It – инвестиционные затраты на реализацию инвестиционного проекта, произведенные в интервале t;

ik – дисконтная ставка (ставка дисконтирования) в интервале k.

2. Индекс (коэффициент) доходности (прибыльности, рентабельности) [Profitability Index, PI] – показатель, позволяющий определить величину дохода на 1 денежную единицу инвестиционных затрат:

.

Данный индекс (коэффициент) позволяет не только отсеивать неэффективные инвестиционные проекты (со значением PI<1), но и определять более выгодные инвестиционные проекты среди конкурирующих.

3. Внутренняя ставка доходности (внутренняя норма прибыли, внутренний коэффициент окупаемости инвестиций, внутренняя ставка процента) [Internal Rate of Return, IRR] – тот уровень доходности (рентабельности) инвестиций, при котором общая величина чистых денежных потоков, приведенных к настоящей стоимости, будет равна величине инвестиционных затрат, также приведенных к настоящей стоимости:

.

Также можно сказать, что IRR – ставка дисконтирования (i), при которой NPV = 0, т.е. речь идет о том проекте, который не обеспечивает роста ценности фирмы, но и не снижает её.

Внутренняя ставка доходности позволяет найти граничное значение коэффициента дисконтирования, разделяющее инвестиции на приемлемые и невыгодные путем сравнения данного показателя с показателем желаемого уровня чистой прибыльности проекта.

4. Период окупаемости дисконтированный [Discounted Payback Period, DPP] рассчитывается кумулятивным методом, при котором начиная с момента инвестирования (t=0) шаг за шагом (t=1, 2, … n) суммируются все инвестиционные затраты (It) и чистые денежные потоки (CFt) до тех пор, пока кумулятивные чистые денежные потоки не достигнут инвестиционных затрат, т.е.

.

При этом необходимо помнить, что It и CFt также должны быть приведены к текущей стоимости.

Следует отметить следующую особенность NPV, которую необходимо учитывать при проведении расчета эффективности инвестиционного проекта [1]: являясь абсолютным показателем эффективности инвестиционного проекта NPV прямо зависит от его (проекта) размера, т.е. чем более высоким является размер инвестиционных затрат по проекту и сумма ожидаемого чистого денежного потока по нему, тем более высоким (при прочих равных условиях) будет абсолютный размер чистого приведенного дохода рассматриваемого инвестиционного проекта. Этот факт делает NPV совершенно непригодным при сравнении разномасштабных инвестиционных проектов.

Данную проблему решает расчет показателя индекса доходности (прибыльности, рентабельности): если PI>1 – проект следует принять; PI<1 – проект следует отвергнуть (PI=0 означает, что проект не является ни прибыльным, ни убыточным). Однако может получиться так, что NPV первого проекта будет значительно превосходить NPV второго, но при этом PIпервого проекта будет значительно меньше PI второго.

В свою очередь такой показатель как дисконтированный период окупаемости также не учитывает те инвестиционные затраты и чистые денежные потоки, которые формируются после окупаемости проекта.

Показатель внутренней ставки доходности является конкурентом для показателя чистой текущей стоимости при проведении расчетов экономической эффективности одного единственного инвестиционного проекта. Логика рассуждений для подобного случая следующая: если IRR>i, то инвестиционный проект имеет положительное значение чистой текущей стоимости и его следует принять; если IRR<i – проект имеет отрицательное значение NPV, а значит, такой проект следует отклонить. Если же использовать IRR при проведении сравнительного экономического анализа нескольких инвестиционных проектов наравне с показателей NPV, также можно столкнуться с определенными проблемами при принятии решения о выборе одной из альтернатив [6].

Пример 1. Предположим, у вас есть возможность посадить деревья, которые позже могут быть проданы для производства пиломатериалов. Этот проект требует первоначального денежного платежа для покупки и посадки саженцев. Никакие другие потоки денежных средств не возникнут до тех пор, пока деревья не вырастут. Тем не менее вы можете выбирать, когда срубить эти деревья: через год или через два года. Если вы срубите их через один год, то быстро получите прибыль, но если вы подождете еще один год, то деревья еще подрастут и доход, полученный от их продажи, будет больше.

Мы предполагаем, что совокупности потоков денежных средств при этих двух альтернативах следующие:

(а) (-1; 2) – если срубить деревья раньше;

(b) (-1; 0; 3) – если срубить их позже.

Также предположим, что существующая ставка дисконтирования равна 10%. Тогда соответствующие чистые приведенные доходы следующие:

(а) NPV = -1 + 2 / 1,1 = 0,82;

(b) NPV = -1 + 3 / (1,1)2 = 1,48.

Следовательно, исходя из критерия чистого приведенного дохода, лучше срубить деревья позже.

Теперь воспользуемся методом внутренней ставки доходности для оценки двух предложений. Уравнения в двух случаях будут следующими:

(а) -1 + 2 / (1+IRR) = 0;

(b) -1 + 3 / (1+IRR)2 = 0.

Тогда для (а) внутренняя ставка доходности равна 100%, для (b) она приблизительно равна 70%. Следовательно, согласно этому критерию лучшая альтернатива – это (а). Заметим, что этот вывод противоположен тому, который был получен согласно критерию чистого приведенного дохода.

Как видно из вышеизложенного, ранжирование инвестиционных проектов посредством использования показателей их экономической эффективности (т.е. NPV, IRR, PI и DPP) может вызвать некоторые затруднения. Однако на сегодняшний день разработано и используется достаточное количество методов, позволяющих находить оптимальные решения так называемых многокритериальных задач (т.е. задач, нахождение оптимального решения которых осуществляется на основании некоторого количества критериев).

Остается нерешенным вопрос учета зависимостей как между инвестиционными проектами из множества планируемых к реализации, так и между планируемыми к реализации и уже действующими проектами. Ведь по умолчанию подразумевается, что оцениваемые инвестиционные проекты, отбираемые для дальнейшего осуществления, полностью независимы как по отношению друг к другу, так и по отношению к уже реализуемым предприятием проектам, что на практике не всегда соответствует действительности (см. о степенях совместимости проектов выше). Соответственно по результатам подобной оценки могут быть приняты неверные управленческие решения, т.е. приняты для реализации «не те» проекты.

Таким образом, необходим иной способ ранжирования оцениваемых инвестиционных проектов, являющихся зависимыми как по отношению друг к другу, так и к другим действующим на предприятии проектам.

Постановка задачи ранжирования инвестиционных проектов

Введем следующие обозначения для всех вышеперечисленных отношений между инвестиционными проектами: Н – инвестиционные проекты независимы друг от друга; А – инвестиционные проекты являются альтернативными по отношению друг к другу; К-З – инвестиционные проекты являются по отношению друг к другу комплементарными или замещаемыми.

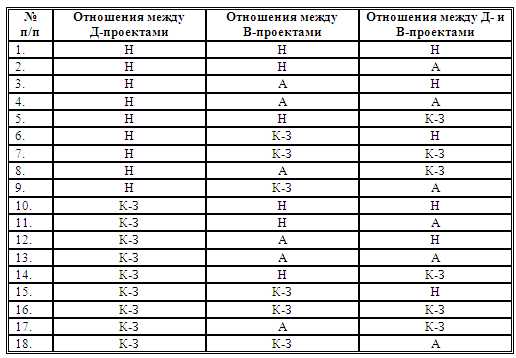

Составим таблицу (таблица 1), в которой покажем возможные отношения между:

1. Действующими инвестиционными проектами предприятия, которые обозначим как Д-проекты.

2. Рассматриваемыми для целей реализации (возможными) инвестиционными проектами (или В-проектами).

3. Действующими и рассматриваемыми для целей реализации инвестиционными проектами предприятия.

Заметим, что в первой строке таблицы 1 показана известная и применяемая на сегодняшний день процедура ранжирования, при которой допускается «по умолчанию», что Д-проекты являются между собой независимыми, В-проекты также независимы между собой, Д и В-проекты также не влияют друг на друга (т.е. независимы).

Предположим, что имеется действующих ых инвестиционных проектов, . Для целей возможной реализации рассматриваются ых инвестиционных проектов, . Дано множество отношений (независимость, альтернативность, комплементарность, замещение) между каждым рассматриваемым ым проектом и каждым реализуемым ым проектом.

Таблица 1

Множество отношений разделим на 3 подмножества:

1. Подмножество , , отражающее совокупность отношений комплементарности или замещения.

2. Подмножество ,, составляющее совокупность отношений альтернативности.

3. Подмножество отношений , , между независимыми проектами.

Упорядочим данные таблицы 1, сгруппировав их по критерию отношения к тому или иному выделенному выше подмножеству (таблица 2).

Таблица 2

Получаем три группы отношений между Д- и В-проектами. С учетом этих отношений, а также принимая во внимание отношения между Д-проектами и между В-проектами, требуется ранжировать заданных возможных инвестиционных проектов.

Способ ранжирования инвестиционных проектов

Для всех отношений спрогнозируем притоки (доходы) и оттоки (расходы) денежных средств и рассчитаем ставки дисконтирования для каждой пары рассматриваемого для целей возможной реализации ого проекта и действующего ого проекта. На основании этих данных определим , , , , т.е. показатели экономической эффективности для каждой пары инвестиционных проектов , , .

Для проведения ранжирования инвестиционных проектов сначала необходимо для каждого данного ого возможного проекта найти его показатели экономической эффективности в условиях всех действующих ых проектов, с которыми каждый данный ый планируемый для реализации проект находится в отношениях из множества .

Далее необходимо провести сам процесс ранжирования, опираясь на следующие четыре утверждения.

1. Если ый рассматриваемый инвестиционный проект, , и все действующие ые, , инвестиционные проекты находятся в отношениях, принадлежащих подмножеству , то на показатели экономической эффективности данного рассматриваемого инвестиционного проекта реализуемые проекты влияния не оказывают (т.к. проекты являются автономными). Запишем данное утверждение следующим образом: , , , .

2. Если ый, , рассматриваемый инвестиционный проект и хотя бы один ый, , действующий проект находятся в отношениях, принадлежащих подмножеству , то реализация данного ого проекта невозможна. Данное утверждение запишем так: , , , . Для включения подобного инвестиционного проекта в перечень ранжируемых необходимо сначала принять решение о прекращении реализации действующих, альтернативных по отношению к данному проектов. При этом необходимо провести перерасчет показателей экономической эффективности всех рассматриваемых для целей реализации проектов.

3. Если ый, , оцениваемый для целей возможной реализации инвестиционный проект и некоторые ые, , уже реализуемые инвестиционные проекты являются комплементарными или замещаемыми по отношению к нему (совокупность отношений подмножества ), то показатели экономической эффективности этого оцениваемого ого проекта с учетом влияния на него действующих проектов будут иметь следующий вид: , , , . Объяснением служит аналогичный пример рассмотренного выше случая альтернативных проектов.

4. После нахождения по показателям , , , самого приоритетного ого инвестиционного проекта он должен быть условно отнесен к разряду реализуемых. Затем необходимо рассчитать NPV, IRR, PI, DPP всех оставшихся возможных проектов с учетом нового условного состава действующих проектов и выбрать из них следующий приоритетный проект. Процедура должна повторяться до завершения ранжирования всех возможных инвестиционных проектов.

Итак, приведенные четыре утверждения составляют алгоритм ранжирования. Он учитывает отношения между Д- и В-проектами (первое, второе и третье утверждения), а также отношения между В-проектами (четвертое утверждение). По существу, косвенно учитываются отношения между Д-проектами.

Заключение

На сегодняшний день существует достаточное количество литературы, относящейся к тематике инвестиционного проектирования. Предлагаемая в подобной литературе методика оценки экономической эффективности и последующего отбора инвестиционных проектов для целей их дальнейшей реализации не учитывает аспекта возможного взаимного влияния оцениваемых и действующих инвестиционных проектов друг на друга, что может повлечь за собой принятие неверных управленческих решений и соответственно дальнейшие негативные последствия для хозяйствующего субъекта в целом.

Разработанная и представленная в данной статье методика отбора (через процедуру ранжирования) инвестиционных проектов, учитывающая возможные степени взаимного влияния рассматриваемых и действующих проектов друг на друга, является новым шагом на пути уточнения и модернизации общепринятой процедуры оценки и ранжирования инвестиционных проектов.

Список литературы

1. Энциклопедия финансового менеджера [В 4 томах]. Том 3. Управление инвестициями предприятия / И.А. Бланк. – 2-е изд., стер. – М.: Издательство «Омега-Л», 2008. – 480 с.

2. slovari yandex.ru (дата обращения: 01.04.2012).

3. Липсиц И.В., Коссов В.В. Экономический анализ реальных инвестиций: Учебник. – 2-е изд., доп. и перераб. – М.: Экономистъ, 2003. – 347 с.

4. Ример М.И., Касатов А.Д., Матиенко Н.Н. Экономическая оценка инвестиций. 2-е изд. / Под общ. ред. М.И. Римера. – СПб.: Питер, 2008. – 480 с.: ил. – (Серия «Учебник для вузов»).

5. Бригхэм Юджин Ф. Энциклопедия финансового менеджмента: Сокр. пер. с англ. / Ред. кол.: А.М. Емельянов, В.В. Воронцов, В.И. Кушлин и др. – 5-е изд. – М.: РАГС; ОАО «Изд-во «Экономика», 1998. – 823 с. – (Гос. служба и рег. упр.).

6. Анализ инвестиций: методы оценки эффективности финансовых вложений / И.Р. Ахметзянов; [под ред. д.э.н. Г.А. Маховиковой]. - М.: Эксмо, 2007. - 272 с. - (Прицельные финансы).

uecs.ru

Ранжирование инвестиционных проектов

Финансы Ранжирование инвестиционных проектов

Количество просмотров публикации Ранжирование инвестиционных проектов - 100

| Наименование параметра | Значение |

| Тема статьи: | Ранжирование инвестиционных проектов |

| Рубрика (тематическая категория) | Финансы |

| При оценке эффективности реальных инвестиционных проектов показатели эффективности инвестиционных проектов следует рассматривать в комплексе. | ||||||||||||

| Простые методы | ||||||||||||

| Взаимосвязь между дисконтированными показателями более сложная. | ||||||||||||

| 1) Единичный проект (частный случай независимых проектов) | ||||||||||||

| NPV, PI и IRR дают одинаковые рекомендации | ||||||||||||

| П | ||||||||||||

| П | ||||||||||||

| П | ||||||||||||

| 2) Альтернативный проект | ||||||||||||

| Основная причина проблемы выбора - | ||||||||||||

| Пример 1. | ||||||||||||

| Сравним два альтернативных инвестиционных проекта по показателям IRR и NPV. | ||||||||||||

| Проект | Iо, тыс. руб. | Pr, тыс.руб. | NPV (12%) | IRR, % | ||||||||

| 1-й | 2-й | 3-й | ||||||||||

| А | -20 | 17,84 | ||||||||||

| В | -2000 | 45,94 | 15,7 | |||||||||

| В случае если проводить оценку по критерию IRR, то | ||||||||||||

| В случае если сравнивать проекты по методу NPV, то | ||||||||||||

| Пример 2. Предполагается инвестировать в один из двух инвестиционных проектов. Необходимо выбрать приоритетный проект при цене капитала 7% и 12%. | ||||||||||||

| Проект | I0, тыс. руб. | Pr, тыс.руб. | NPV(7%) | NPV(12%) | IRR | |||||||

| А | -120 | |||||||||||

| В | -2 100 | 7 000 | 13,5 | 9,5 | ||||||||

| При использовании в качестве критерия оценки NPV, предпочтения зависят от ставки дисконтирования. В случае если оценивать проекты, применяя показатель IRR – предпочтение отдается проекту В. Эту дилемму можно решить путем нахождения т. Фишера. | ||||||||||||

| Вывод: | ||||||||||||

| 1.IRR | ||||||||||||

| 2.NPV | ||||||||||||

| при d = 7% | ||||||||||||

| при d = 12% | ||||||||||||

| Приведенные примеры раскрывают недостатки и преимущества каждого метода. | ||||||||||||

| Преимущества метода NPV: | ||||||||||||

| Недостатки NPV: | ||||||||||||

| Преимущества метода PI: | ||||||||||||

| Недостатки PI: | ||||||||||||

| Преимущества метода IRR: | ||||||||||||

| Недостатки IRR: | ||||||||||||

| Все перечисленные преимущества и недостатки теоретически обосновывают предпочтительность использования метода чистой приведенной стоимости при сравнении взаимоисключающих (альтернативных) инвестиционных проектов. | ||||||||||||

Ранжирование инвестиционных проектов - понятие и виды. Классификация и особенности категории "Ранжирование инвестиционных проектов" 2014, 2015.

referatwork.ru

Ранжирование инвестиционных проектов

Исходные данные:

| Года | 1 | 2 | 3 | 4 | 5 | 6 | ∑ |

| Инвестиции, тыс. руб. | 450 | 200 | 650 | ||||

| Прибыль, тыс. руб. | 300 | 300 | 400 | 600 | 1600 |

Ставка дисконтирования: 18%

- Приведение денежного потока заемного типа к традиционному типу

Приведем все инвестиции, к начальному периоду времени используя ставку дисконтирования 18% и учитывая, что инвестиции и прибыль образуются конце года (инвестиции первого года так же продисконтированы, так как образуются в конце года):

Иd= -450*0,85-200*0,72

Иd=-525

- Привидение инвестиций

| Года | 1 | 2 | 3 | 4 | 5 | 6 | ИТОГО |

| Инвестиции приведенные, тыс. руб. | -525 | 0 | 0 | 0 | 0 | 0 | -525 |

| Прибыль, тыс. руб. | 0 | 0 | 300 | 300 | 400 | 600 | 1600 |

| ПОЛУЧЕННЫЕ ЗНАЧЕНИЯ ДЕНЕЖНЫХ ПОТОКОВ | |||||||

| -525 | 0 | 300 | 300 | 400 | 600 | 1075 | |

Для того чтобы иметь возможность сравнивать проекты с различными временными рамками вложений мы привели их к единому моменту времени.

- Определение показателей эффективности традиционного денежного потока

Рассчитаем показатели эффективности инвестиционного проекта с потоком заемного типа после приведения его к традиционному виду.

- Денежные потоки нарастающим итогом

| Года | 1 | 2 | 3 | 4 | 5 | 6 |

| Инвестиции приведенные, тыс. руб. | -525 | 0 | 0 | 0 | 0 | 0 |

| Прибыль, тыс. руб. | 0 | 0 | 300 | 600 | 1000 | 1600 |

Без учета временного фактора (дисконтирования) показатели проекта после приведения к традиционному виду имеют удовлетворительный размер, т.е. проект по всем показателям окупается: срок окупаемости в пределах рамок планирования, прибыль превышает инвестиции(1600>525), средняя норма доходности выше средних ставок по банковским вкладам (50,79% > 12%). При расчетах ЧДД и ВНД инвестиции начального периода не умножались на коэффициент дисконтирования, так как этот коэффициент был учтен ранее.

- Расчет дисконтированного срока окупаемости

| 1 | 2 | 3 | 4 | 5 | 6 | |

| T И | 1 | 2 | ||||

| Т П | 3 | 4 | 5 | 6 | ||

| Коэффициент дисконтирования | ||||||

| Инвестиции | 0,85 | 0,72 | ||||

| Прибыль | 0,61 | 0,52 | 0,44 | 0,37 | ||

| Дисконтированные денежные потоки | ||||||

| Инвестиции | 525,0 | |||||

| Прибыли | 182,6 | 154,7 | 174,8 | 222,3 | ||

| Дисконтированные денежные потоки нарастающим итогом | ||||||

| Инвестиции | 525,0 | |||||

| Прибыль | 182,6 | 337,3 | 512,2 | 734,4 | ||

Для расчета Внутренней нормы доходности необходимо рассчитать еще одно значение ЧДД, при ином значении ставки дисконтирования, причем необходимо взять такую ставку, при которой значение ЧДД будет иметь иной знак по сравнению с исходным значением ЧДД. Так же чем ближе будет ЧДД к 0, тем точнее будет найдено значение IRR.

- Расчет внутренней нормы рентабельности.

| 1 | 2 | 3 | 4 | 5 | 6 | |

| T И | 1 | 2 | ||||

| Т П | 3 | 4 | 5 | 6 | ||

| Коэффициент дисконтирования | ||||||

| Инвестиции | 0,79 | 0,62 | ||||

| Прибыль | 0,49 | 0,38 | 0,30 | 0,24 | ||

| Дисконтированные денежные потоки | ||||||

| Инвестиции | 525,0 | |||||

| Прибыли | 146,1 | 115,0 | 120,6 | 142,3 | ||

| Дисконтированные денежные потоки нарастающим итогом | ||||||

| Инвестиции | 525,0 | |||||

| Прибыль | 146,1 | 261,1 | 381,7 | 524,0 | ||

Ставка дисконтирования: 27,1%

ЧДД: тыс. руб.

Для нахождения IRR строим график ЧДД в зависимости от ставки дисконтирования.

- Зависимость ЧДД от ставки дисконтирования

По графику видно, что пересечение графика ЧДД с осью происходит при значении ставки дисконтирования 27,1%. Построим таблицу и расчитаем значение ЧДД при значении ставки дисконтирования 27,1%.

- Проверка графического метода нахождения ВНД

| 1 | 2 | 3 | 4 | 5 | 6 | |

| T И | 1 | 2 | ||||

| Т П | 3 | 4 | 5 | 6 | ||

| Коэффициент дисконтирования | ||||||

| Инвестиции | 0,79 | 0,62 | ||||

| Прибыль | 0,49 | 0,38 | 0,30 | 0,24 | ||

| Дисконтированные денежные потоки | ||||||

| Инвестиции | 525,0 | |||||

| Прибыли | 146,1 | 115,0 | 120,6 | 142,3 | ||

| Дисконтированные денежные потоки нарастающим итогом | ||||||

| Инвестиции | 525,0 | |||||

| Прибыль | 146,1 | 261,1 | 381,7 | 524,0 | ||

Ставка дисконтирования: 27,1%

ЧДД: 1,0 тыс. руб.

Таким образом расчет показал, что при ставке дисконтирования 27,1% значение ЧДД близко к 0. Следовательно IRR можно принять равным= 27,1%

- Ранжирование инвестиционных проектов

Ранжирование заданных ИП осуществляется в таблице 6. Наиболее высокий (первый ранг) присваивается ИП с лучшими значениями показателя.

- Сводная информация по проектам.

| №ИП | 1 | 2 | 3 | |

| Значение показателей эффективности по ИП и их рангам | ||||

| Период окупаемости недисконтированный | Значение | 2,36 | 1,75 | 1,1 |

| Ранг | 3 | 2 | 1 | |

| Период окупаемости дисконтированный | Значение | - | 4,06 | 2,65 |

| Ранг | 3 | 2 | 1 | |

| NVP, тыс.руб. | Значение | -259,5 | 209,4 | 411 |

| Ранг | 3 | 2 | 1 | |

| IP, един. | Значение | 0,74 | 1,4 | 1,05 |

| Ранг | 3 | 1 | 2 | |

| IRR, % | Значение | 4,8 | 27,1 | 28,4 |

| Ранг | 3 | 2 | 1 | |

| Значение инвестиций | Значение | 1385 | 650 | 900 |

| Ранг | 3 | 1 | 2 | |

- Построение площадной диаграммы и ранжирование инвестиционных проектов при помощи обобщающего показателя эффективности.

stud24.ru

Ранжирование инвестиционных проектов на основе использования комплексных оценок их экономической эффективности Текст научной статьи по специальности «Экономика и экономические науки»

В1СНИК ПРИАЗОВСЬКОГО ДЕРЖАВНОГО ТЕХН1ЧНОГО УН1ВЕРСИТЕТУ 2006р. Вип.№ 16

УДК 658.5:519

Хотомлянский А.Л.1, Знахуренко ПА.

РАНЖИРОВАНИЕ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ НА ОСНОВЕ ИСПОЛЬЗОВАНИЯ КОМПЛЕКСНЫХ ОЦЕНОК ИХ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ

Предложены показатели и методы комплексной оценки экономической

привлекательности инвестиционных проектов. Показано использование комплексных

оценок в целях ранжирования инвестиционных проектов.

Формирование инвестиционного портфеля предприятия в условиях ограниченности инвестиционных ресурсов предполагает ранжирование инвестиционных проектов по показателям их экономической привлекательности - чистой текущей стоимости (NPV), внутренней норме рентабельности (IRR), дисконтированному сроку окупаемости инвестиций (Т) и др. [1].

Использование указанных показателей в целях ранжирования инвестиционных проектов вызывает трудности по ряду причин. Во-первых, для различных стратегий в области инвестиционной деятельности (обеспечение максимального чистого притока денежных средств, минимизация сроков окупаемости инвестиций и др.) используются соответствующие показатели сравнительной экономической эффективности. При ранжировании проектов безотносительно выбранной стратегии показатели эффективности проектов NPV и IRR могут вступать в противоречие. Во-вторых, при определении сравнительной экономической эффективности инвестиционных проектов используются абсолютные показатели (кроме срока окупаемости инвестиций), что исключает возможность сопоставления проектов, существенно отличающихся объемами инвестиционных затрат и результатами.

Целью данной статьи является разработка методов ранжирования инвестиционных проектов на основе комплексной оценки относительных (удельных) показателей экономической привлекательности инвестиционных проектов:

1 .Инвестиционных затрат CI на одну гривну дисконтированного чистого притока денежных средств NPV (CI/NPV).

2.Индекса рентабельности инвестиций (PV/ CI).

3.Дисконтированного срока окупаемости Т инвестиционных затрат, который определяется путем прямого подсчета числа лет, в течение которых инвестиция будет погашена кумулятивным доходом.

4.Индекса банковской привлекательности (IRR/Б), где - Б средний банковский процент.

Комплексная оценка экономической привлекательности инвестиционных проектов выполняется в два этапа. На первом этапе осуществляется оценка единичных показателей (i) экономической привлекательности каждого инвестиционного проекта (j) на основе их сравнения с базовыми значениями показателей:

= (1)

i баз

если увеличение показателя приводит к росту оценки (индекса рентабельности инвестиций; индекса банковской привлекательности), или по выражению:

К 9 = (2)

'ПГТУ, канд. техн. наук, доц. 2ПГТУ, аспирант

если уменьшение показателя приводит к росту оценки (инвестиционные затраты на одну гривну дисконтированного чистого притока денежных средств; дисконтируемого срока окупаемости инвестиционных затрат).

В качестве базовых значений Р баз принимались лучшие значения показателя из рассматриваемой совокупности инвестиционных проектов.

На втором этапе проводилось синтезирование единичных оценок показателей с целью получения комплексной оценки экономической привлекательности инвестиционного проекта. Синтез единичных оценок выполнялся различными методами [2]:

- на основе расчета евклидового расстояния между показателями эффективности каждого инвестиционного проекта:

а:„. =

¿М,)1

(3)

¿=1

где п-количество показателей экономической привлекательности инвестиционного проекта (п = 4).

При этом методе максимальное значение комплексной оценки эффективности проекта равно

нулю.

- на основе средней геометрической:

(4)

Этот метод целесообразно применять при относительно малом числе оцениваемых показателей и в случае, если большинство их значений близко к единице. Максимальное значение комплексной оценки эффективности проекта равно единице.

- на основе метода сумм:

к 01 = ц к у (5)

;=1

При этом методе максимальное значение комплексной оценки эффективности проекта равно четырем.

- на основе метода суммы мест. Метод предполагает предварительное ранжирование единичных показателей. Каждому значению показателя присваивается ранг Ку, определяющий его место в совокупности анализируемых инвестиционных проектов. Максимальный ранг соответствует худшему значению показателя. Комплексная оценка Koj рассчитывается по выражению:

Кы =£ а,* Л,, (6)

¿ = 1

п

где «у- весовые коэффициенты рангов Ку (^ = 1). которые определяются

¿=1

экспертными методами и зависят от выбранной стратегии предприятия в области инвестиционного развития.

При комплексной оценке проектов безотносительно выбранной стратегии инвестиционного 1

развития, аи = — .

п

Предложенные методы комплексной оценки экономической привлекательности инвестиционных проектов использовались в целях ранжирования ряда проектов по реконструкции объектов, предусмотренных к внедрению на металлургическом комбинате «Азовсталь»:

а) доменной печи №6 на основе внедрения АСУ ТП;

К =

П *

б) цеха агломерации;

в) комплекса по переработке отвалов;

г) доменной печи №2;

д) кислородного блока КАР-60

Относительные показатели экономической эффективности проектов рассчитывались на основе абсолютных показателей бизнес-планов проектов (таблица 1).

Таблица 1 - Единичные показатели экономической эффективности инвестиционных проектов

Показатели Инвестиционные проекты

а б е г д

Абсолютные:

1ТЧРУ, тыс.грн 254 400,0 19 206,7 2 072,4 145 810,0 191 507,9

г .жя, % 53 46 22 35 39

Относительные:

1.СШРУ,грн/грн 0,56 1,41 13,75 2,19 1,86

2. РУ/ С1,% 280 171 107 146 154

З.Т, лет 2,2 3,0 5Д 3,5 3,5

4.1КЯ/Б, % 265 228 111 175 195

В таблице 2 приведены результаты расчетов оценок единичных показателей эффективности инвестиционных проектов (в числителе - по методу 1-3; в знаменателе - по методу 4), а в таблице 3 - комплексных оценок и соответствующий им ранг проекта.

Таблица 2 - Единичные оценки Ку относительных показателей экономической эффективности инвестиционных проектов

Единичные оценки Проекты

а б в г Д

1.СШРУ 1.00 1 0.40 2 0.04 5 0.25 4 0.30 3

2. РУ/ С1 1.00 1 0.61 2 0.38 5 0.52 4 0.55 3

З.Т 1.00 1 0.73 2 0.43 5 0.63 4 0.63 3

4.1КЯ/Б 1.00 1 0.86 2 0.42 5 0.66 4 0.74 3

Таблица 3 - Комплексная оценка экономической эффективности Koj и ранг инвестиционных проектов

Метод комплексной оценки Проекты

а б в г Д

1.Метод расстояний 0,00 0,65 1,80 0,97 0,91

2.Средней геометрической 1,00 0,76 0,40 0,64 0,67

3.Метод сумм 4,00 2,60 1,28 2,06 2,22

4.Метод суммы мест 1,00 2,00 5,00 3,88 3,13

Ранг проекта 1 2 5 4 3

Таким образом, наиболее привлекательными инвестиционными проектами являются реконструкция доменной печи №6 и цеха агломерации. Расширение списка проектов, которые могут быть включены в инвестиционный портфель, зависит от инвестиционных возможностей

комбината.

Как следует из анализа приведенных данных, все методы ранжирования инвестиционных проектов по комплексной оценке их экономической привлекательности обеспечивают сходимость результатов. Наиболее предпочтительным следует считать метод ранжирования, который обеспечивает максимальное среднее межранговое отклонение в комплексных оценках экономической привлекательности инвестиционных проектов (таблица 4).

Таблица 4 - Относительные межранговые отклонения комплексных оценок экономической привлекательности инвестиционных проектов

Метод ранжирования Комплексная оценка и ранг инвестиционного проекта Среднее межранговое отклонение Ранг метода

1(а) 2(6) 3(Д) 4(г) 5(в)

1 .Метод расстояний 0 0.65 0,65 0.91 0,26 0.97 0,06 1.80 0,83 0,45 3

2.Средней геометрической 1,0 0.76 0,24 0.67 0,09 0.64 0,03 0.40 0,24 0,15 4

3.Метод сумм 4,0 2.60 1,40 2.22 0,38 2.06 0,16 1.28 0,78 0,68 2

4.Метод суммы мест 1,0 2.00 1,00 3.13 1,13 3.88 0,75 5.00 1,12 1,00 1

Примечание: числитель - комплексная оценка; знаменатель - абсолютное межранговое отклонение оценок.

Таким образом, по выбранному критерию - среднему абсолютному межранговому отклонению - для ранжирования объектов следует рекомендовать метод суммы мест.

Выводы

Рассмотрены различные методы синтезирования единичных оценок удельных показателей эффективности инвестиций с целью получения комплексной оценки экономической привлекательности инвестиционных проектов. Показана возможность применения комплексной оценки экономической привлекательности инвестиционных проектов в целях их ранжирования. Приведены результаты ранжирования инвестиционных проектов, предусмотренных к внедрению на металлургическом комбинате «Азовсталь». Приведены обоснования применения метода суммы мест в целях получения комплексной оценки экономической привлекательности инвестиционных проектов. В дальнейшем предусматривается использовать изложенные методы в целях оптимизации инвестиционного портфеля предприятия.

Перечень ссылок

Х.Ковалев В.В. Методы оценки инвестиционных проектов /В.В. Ковалев. - М.: Финансы и статистика, 1999 - 144 с.

2.Баканов М.И. Теория экономического анализаIМ.И.Баканов, А.ДШеремет. - М.: Финансы и статистика, 1997 - 143 с.

Статья поступила 30.11.2005

cyberleninka.ru

Формирование портфеля реальных инвестиций предприятия на основе ранжирования инвестиционных проектов

Знахуренко П.А.

Характерной особенностью экономики Украины на современном этапе является инновационно-инвестиционная направленность ее развития. Инвестиционная деятельность - один из определяющих факторов достижения стратегических целей развития предприятия.

В этой связи актуальной является проблема эффективного управления инвестиционными ресурсами предприятия в условиях их ограниченности, в том числе формирование рационального портфеля инвестиций. Использованы в настоящее время методы формирования портфеля реальных инвестиций, а также оценочные показатели инвестиционной деятельности предприятия не отвечают современным требованиям бизнеса.

В отечественной и зарубежной экономической литературе накоплен богатый опыт исследования в области обоснования экономической привлекательности инвестиционных проектов. В работах С. Абрамова, А. Анисимовой, С. Аптекаря, М. Белопольского, Т. Беня, Г. Бирмана, В. Бочарова, М. Брауна, М. Грачевой, П. Гудзя, Д. Ендовицького, В. Колосок, Е. Крылова, Л. Коробоу, В. Лившица, Д. Мартина, А. Савчука, В. Савчука, C. Савчука, И. Сергеева, С. Смоляка, П. Хавранека, В. Хобта, А. Хотомлянського и других получили развитие методологические и методические вопросы проектного анализа, в том числе обоснование экономической эффективности инвестиционных проектов.

Анализ научных работ, посвященных проблемам формирования портфеля реальных инвестиций предприятия, позволил сделать вывод о том, что в настоящее время мало внимания уделяется вопросам ранжирования инвестиционных проектов по совокупности показателей, отражающих различные аспекты их привлекательности. Определяющими факторами приоритетности инвестиционных предложений по формированию инвестиционного портфеля является их экономическая эффективность. Однако, использованные в настоящее время методы определения экономической эффективности капитальных вложений имеют недостатки, которые отрицательно влияют на результаты формирования портфеля реальных инвестиций предприятия. Кроме того, эти методы не позволяют определить влияние инвестиционных проектов на изменение показателей производственно-хозяйственной и финансовой деятельности предприятия, что негативно влияет на качество текущего и стратегического планирования деятельности предприятия. Недостаточное исследование данных проблем определило актуальность темы диссертации.

Теоретические основы инвестиционного процесса в современных условиях

В первом разделе "Теоретические основы инвестиционного процесса в современных условиях" осуществлен анализ инвестиционного развития Украины, результаты которого позволили сделать вывод, что действующий механизм регулирования инвестиционной деятельности не в полной мере отвечает современным требованиям и не имеет необходимой комплексной методологической основы.

В диссертационной работе, в качестве одного из эффективных инструментов реализации инвестиционной стратегии предприятий, предложено использовать сбалансированную систему показателей (ССП), адаптированную к предприятиям, которые развиваются на инвестиционной основе.

Фундаментальные понятия ЗСП - миссия, ценности, видение, стратегия и показатели, а также ее основные составляющие (внутренние бизнес-процессы, клиенты, обучение и развитие персонала, финансы) - хранятся в классическом виде, однако инвестиционная деятельность в составе внутренних бизнес-процессов отделенная от других направлений. В свою очередь инвестиционная деятельность определяет технический уровень производства и влияет на качество и конкурентоспособность продукции.

Отделения инвестиционной деятельности от других направлений бизнес-процессов создает объективные условия для определения влияния инвестиций на другие составляющие ССП и, в частности, на показатели производственно-хозяйственной деятельности (ВГД) предприятия и его финансовое состояние (ФСП).

Показано генезис и эволюцию методов определения экономической эффективности капитальных вложений, которые используются в плановой экономике. Осуществлен сравнительный анализ "плановых" и рыночных методов определения экономической эффективности капитальных вложений. Результаты анализа позволили выявить недостатки, а также определить основные направления совершенствования этих методов, а именно, обоснование периода расчета денежных потоков, исключение из них амортизационных поступлений, а также использования комплексной оценки экономической эффективности инвестиционных проектов.

Отсутствие однозначных методических подходов к определению экономической эффективности капитальных вложений может привести к неэффективному использованию инвестиционных ресурсов. В современных рыночных условиях возникла необходимость формирования рационального инвестиционного портфеля на основе использования не только показателей экономической эффективности инвестиционных проектов, но и на определении их влияния на показатели производственно-хозяйственной и финансовой деятельности предприятия. Иными словами, формирование инвестиционного портфеля предприятия должно осуществляться на основе ранжирования инвестиционных проектов с учетом их влияния на различные аспекты деятельности предприятия.

Разработка методов ранжирования инвестиционных проектов

Во второй главе "Разработка методов ранжирования инвестиционных проектов" рассмотрены методологические вопросы формирования портфеля реальных инвестиций предприятия и определение его влияния на производственно-хозяйственной и финансовой деятельности предприятия.

Результаты сравнительного анализа методов определения экономической эффективности капитальных вложений, которые используются в плановой и рыночной экономике, позволили выявить их недостатки и определить основные направления совершенствования этих методов.

Особенностью рыночных методов определения экономической привлекательности инвестиционных проектов является учет фактора времени. Для повышения объективности определения показателя чистой текущей стоимости предлагается ограничить временной горизонт расчетов денежных потоков, генерируемых инвестициями, периодом, связанным обратной зависимостью с выбранной ставкой дисконтирования, а также исключить амортизацию из состава денежных потоков. Учета предложенных ограничений приводит к повышению объективности расчета всех показателей экономической эффективности инвестиционных проектов и способствует формированию эффективного портфеля реальных инвестиций предприятия.

Установлено, что при смешанном финансировании инвестиционных расходов более точным является метод, который учитывает в составе источников финансирования инвестиций как заемный, так и собственный капитал, а показатель дисконта определяется на основе взвешенной стоимости капитала.

Основой формирования инвестиционного портфеля предприятий является ранжирование инвестиционных проектов в порядке возрастания или снижения выбранного показателя. Как "плановые", так и рыночные методы определения экономической эффективности инвестиционных проектов основаны на определении изменения одного синтетического показателя деятельности предприятия - прибыли, себестоимости продукции и другие.

Рассмотрены различные методы синтеза единичных оценок: на основе средней геометрической, метода сумм, евклидовой расстоянии от эталонного объекта, средневзвешенной оценки, а также обоснованно рациональный метод синтеза единичных оценок.

Предложен метод ранжирования инвестиционных проектов по степени их влияния на комплексную оценку производственной деятельности (ВГД) предприятия. В диссертационной работе с целью получения обобщающих данных о динамике показателей ВГД в условиях реализации инвестиционных проектов, использованы принципы квалиметрии и методы оценки многокритериальный объектов.

Расчет комплексной оценки ВГД предприятия осуществлялся по следующим этапам: формирование системы показателей; оценка единичных показателей; синтез единичных и обобщающих оценок для получения комплексной оценки. Комплексная оценка производственно-хозяйственной деятельности предприятия, с учетом влияния инвестиционных проектов, рассчитывалась на основе системы показателей

Влияние инвестиционных проектов на изменение единичных показателей ВГД предприятия базового года осуществлялся путем их корректировки на сумму затрат и результатов инвестиционных проектов, которые должны быть включены в портфель реальных инвестиций предприятия. В качестве базового года избирался год, который был предыдущий до начала реализации проектов. Единичные показатели ВГД предприятия после реализации инвестиционных проектов определялись на основе данных скорректированной финансовой отчетности предприятия базового года на сумму затрат и результатов по проектам.

Единичные оценки определялись на основе соотношения единичных показателей после внедрения инвестиционных проектов, в соответствующие единичных показателей ВГД предприятия базового года. В случаях, когда снижение единичных показателей (например материалоемкость продукции) приводит к улучшению результатов производственно-хозяйственной деятельности предприятия, единичные оценки рассчитываются наоборот.

Оценка обобщающих свойств ВГД предприятия, расположенных на более высоком уровне иерархии, определялась как среднеарифметическая оценка предыдущего уровня свойств, а комплексная оценка определялась по среднеарифметический значением обобщающих оценок. По уровню полученной комплексной оценки осуществляется ранжирование инвестиционных проектов.

Предложен метод ранжирования инвестиционных проектов на основе определения их влияния на финансовые результаты деятельности предприятия. Основой определения влияния инвестиционных проектов на финансовое состояние предприятия (ФСП) является финансовая отчетность предприятия, корректируемая на сумму расходов и результатов использования инвестиционных проектов. Начальным этапом определения влияния инвестиционных проектов на изменение ФСН, также как и на ВГД, является формирование системы единичных показателей и определение их иерархической подчиненности. В качестве показателей ФСП использовались общепринятые показатели имущественного состояния предприятия, ликвидности, платежеспособности, деловой активности и рентабельности. Основным требованием к формированию системы единичных показателей ФСП является отсутствие коллинеарности между ними. На основе сформированных данных рассчитываются единичные показатели ФСН предприятия до и после внедрения инвестиционных проектов.

На завершающем этапе рассчитывались блочные и комплексная оценки воздействия инвестиционных проектов на ФСН. Блочные оценки определяли как среднеарифметические значения единичных оценок показателей, которые были включены в данный блок, а комплексная - как среднеарифметическое значение блочных оценок. Ранжирования инвестиционных проектов осуществляется в соответствии с комплексной оценки, что является количественной мерой и обобщающей характеристикой ФСП.

Внедрение методов ранжирования инвестиционных проектов при формировании инвестиционного портфеля металлургического предприятия

В третьей главе "Внедрение методов ранжирования инвестиционных проектов при формировании инвестиционного портфеля металлургического предприятия" приведены результаты практического использования предложенных методов ранжирования инвестиционных проектов, предусмотренных к введению на металлургических предприятиях г. Мариуполя. Ранжирования инвестиционных проектов осуществлялось пятью методами. Эти методы проиллюстрированы на примере инвестиционных проектов, предусмотренных к внедрению на ОАО "МК" Азовсталь" и ОАО "ММК им. Ильича".

При первом методе, ранг проектов определялся на основе усовершенствованной методики определения экономической эффективности капитальных вложений, основанной на использовании приведенных затрат. Определено, что предложенный метод обеспечивает высокий совпадение с чистой текущей стоимости, но является более жестким критерием отбора инвестиционных проектов.

При втором методе, ранжирование инвестиционных проектов осуществлялось на основе усовершенствованного метода определения чистой текущей стоимости. Использование этого метода, также как и предыдущего, позволит повысить эффективность использования инвестиционных ресурсов за счет снижения инвестиционных рисков.

Результаты инвестиционной и финансовой деятельности разделены лагом времени от одного до четырех кварталов. К быстро реагирующих показателей финансовой деятельности, с запаздыванием от одного до двух кварталов, относятся коэффициенты обеспеченности собственными оборотными средствами, финансовой устойчивости, оборачиваемости активов, устойчивости экономического роста, а также период операционного цикла. К показателям с запаздыванием от 3-х до 4-х кварталов относятся коэффициенты абсолютной ликвидности, оборачиваемости дебиторской задолженности и основных средств, а также рентабельности собственного капитала. Полученные зависимости могут быть использованы в целях прогнозирования результатов финансовой деятельности при реализации как отдельных инвестиционных проектов, так и портфеля реальных инвестиций предприятия в целом.

Выводы

В диссертации обоснованы теоретические положения и организационные подходы к совершенствованию методов формирования инвестиционного портфеля предприятия на основе ранжирования инвестиционных проектов, а также разработаны научно-практические рекомендации по их использованию.

Осуществлено исследование позволило обосновать ряд новых положений, подтвердить некоторые из существующих и предложить практические рекомендации по совершенствованию методов анализа, контроля и оценки инвестиционной деятельности предприятия.

Согласно поставленной цели и конкретных задач получены следующие основные результаты работы:

1. Осуществлен анализ инвестиционного развития Украины, результаты которого позволили сделать вывод, что действующий механизм регулирования инвестиционной деятельности не в полной мере отвечает современным требованиям и не имеет необходимой комплексной методологической основы.

2. С учетом инвестиционного направления развития экономики Украины, а также требований стандартов бухгалтерского учета предложено архитектуру сбалансированной системы показателей (ССП), в которой составляющая "внутренние бизнес-процессы" приведены в виде двух взаимосвязанных блоков, отражающих производственно-хозяйственной и инвестиционной деятельности предприятия. В свою очередь, инвестиционная составляющая ССП непосредственно определяет технический уровень производства, влияет на качество и конкурентоспособность продукции. Отражение внутренних бизнес-процессов в виде отдельных направлений деятельности создает объективные условия для определения влияния инвестиций на другие составляющие ССП.

3. Выполнен сравнительный анализ методов определения экономической эффективности капитальных вложений используемые в плановой и рыночной экономике, как одного из критериев формирования инвестиционного портфеля предприятия. Результаты анализа позволили выявить недостатки, а также определить основные направления совершенствования методов определения экономической эффективности капитальных вложений, которые используются в плановой и рыночной экономике.

4. Усовершенствованы методы определения экономической эффективности капитальных вложений, которые используются в плановой и рыночной экономике. Как более жесткий критерий отбора инвестиционных проектов предлагается использовать модифицированный метод определения экономического эффекта на основании приведенных затрат. Усовершенствована рыночные методы оценки эффективности капитальных вложений на основе исключения амортизации из состава денежных потоков, а также ограничения временного горизонта расчетов чистой текущей стоимости. При смешанных источниках финансирования инвестиционных проектов как за счет собственных, так и заемных средств при расчетах чистой текущей стоимости проекта предлагается в составе инвестиционных затрат учитывать как заемные, так и собственные средства, а показатель дисконта определять на основе взвешенной стоимости капитала.

5. Предложен метод ранжирования инвестиционных проектов на основе комплексной оценки их экономической эффективности. Она рассчитывалась на основе синтеза единичных оценок методами средней геометрической, сумм, евклидовой расстояния до эталонного объекта, а также средневзвешенной оценки. Приведены обоснование рационального метода синтеза единичных оценок.

6. Предложен метод ранжирования инвестиционных проектов по степени их влияния на изменение комплексной оценки производственно-хозяйственной деятельности (ВГД) предприятия. Применены принципы квалиметрии для получения обобщающих данных о динамике показателей ВГД в связи с реализацией инвестиционных проектов. Использование предложенного метода ранжирования инвестиционных проектов позволяет проводить комплексный анализ влияния инвестиционных проектов на различные аспекты ВГД предприятия.

7. Предложен метод ранжирования инвестиционных проектов на основе определения их влияния на изменение финансового состояния предприятия (ФСП). Метод основан на комплексной оценке ФСН рассчитанной на основе фактической и скорректированной финансовой отчетности на размер затрат и результатов реализации инвестиционных проектов.

8. В рамках концепции ССП предложена методика определения количественных отношений между показателями инвестиционной и финансовой деятельности предприятия. Обгрунтовано методику определения лага времени между показателями инвестиционной и финансовой деятельности предприятия.

9. Приведены результаты апробации методов ранжирования инвестиционных проектов, предусмотренных к реализации на ОАО "МК Азовсталь" и ОАО "ММК им. Ильича". Ранжирования инвестиционных проектов осуществлялось пятью методами. Результаты апробации различных методов ранжирования инвестиционных проектов подтвердили их совпадение. Вместе с тем каждый из методов ранжирования позволяет получать дополнительную информацию и использовать ее для повышения качества формирования портфеля реальных инвестиций предприятия.

10. Методами корреляционно-регрессионного анализа установлено количественные отношения между показателями инвестиционной и финансовой деятельности комбината, а именно, лаг времени между показателями инвестиционной и финансовой деятельности предприятия.

be5.biz