Законные способы платить меньше налогов, схемы оптимизации НДС! Толлинговая схема оптимизация налогообложения

Снижение налогов для малого, среднего и крупного бизнеса

Получится ли самостоятельно внедрить готовое решение?

Суть нашего предложения как раз и заключается в том, чтобы вы сделали это самостоятельно, быстрои с абсолютным пониманием всех процессов. Вам не нужно платить сотни тысяч рублей компаниямили удаленным специалистам за подобные услуги. Однако…Если вы с чем-то не разберетесь, вы всегда получите нашу поддержку и помощь.

Насколько законны ваши рекомендации и соответствуют ли они государственным требованиям?

Все наши решения созданы исключительно на базе законодательства РФ, без серых схем, без каких-то лазеек и обходных путей.Ко всем рекомендациям приложены выдержки из законов и арбитражной практики, которые доказывают, что вы ничего не нарушаете и действуете в рамках закона.

Может ли оптимизация быть воспринята соответствующими органами, как уклонение от налогов?

Налоговая по умолчанию не может воспринять оптимизацию, как попытку уклонения от налогов, так как ее задача проверить платите ли вы их в соответствии с законом, а не разбираться, почему вы стали платить меньше.

Гарантировать, что вы на 100% разрешите все свои проблемы мы не можем, так как заранее не знаем, как много у вас уже нарушений и насколько вообще усугублена ситуация. Но…В любом случае, вы ее улучшите и избавитесь от рисков потерять внушительные суммы. Если же нарушений немного или они незначительные, наши готовые решения с большой вероятностью помогут их устранить полностью.

Помогут ли ваши готовые решения, если уже есть нарушения?

new-nalog.ru

Три налоговых схемы для производственной компании

Оптовая торговля схема

В целом способы оптимизации в производстве построены на тех же базовых идеях, что и в других видах деятельности, например в оптовой торговле. Однако их нужно адаптировать для производства.

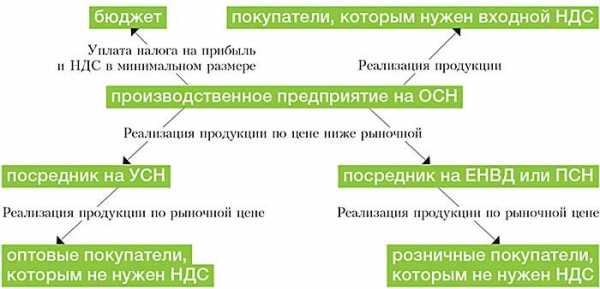

Готовую продукцию, выпущенную основным производственным предприятием, есть смысл продавать через спецрежимников. Эта схема применяется, если конечные покупатели продукции согласны покупать ее без НДС.

При оптовой торговле используются один или несколько посредников на упрощенке, при розничной – вмененщики или патентщики (см. схему 1). Цена продукции, поставляемой в адрес таких спецрежимников, должна быть ниже, чем для сторонних покупателей.

Продажа готовой продукции через спецрежимников

Разница в ценах объясняется разумными деловыми целями: скидкой за объем закупок, накопительной скидкой за многолетнее сотрудничество, дилерской скидкой, скидкой в связи с предоплатой за долгий срок вперед, обязанностью выкупать определенный объем продукции в течение ряда лет и т. п. Более того, по крупным разовым сделкам производитель может терпеть и убытки. Цена, которая покрывает прямые расходы, может быть выгодной для производителя, несмотря на убыток за счет косвенных затрат. У убытка могут быть и другие разумные причины.

Толлинговая схема для производственной компании >>>

В результате существенная часть прибыли и добавленной стоимости переносится на спецрежимников, которые не платят НДС и налог на прибыль. При необходимости эти посредники совмещают УСН, ЕНВД или ПСН. Законность такой схемы работы производителям неоднократно удавалось отстоять в судах (постановления ФАС Уральского от 30.06.14 № Ф09-3919/14, Поволжского от 18.06.14 № А55-17026/2013, Центрального от 10.03.15 № Ф10-44/2015 округов).

Но, если доказана формальность документооборота и подконтрольность посредников, побеждают налоговики. Конечно, дружественные спецрежимники (посредники) не должны быть однодневками. Иначе доход всех участников будет квалифицирован как доход самого производителя (определение ВС РФ от 02.03.16 № 305-КГ16-622).

На производстве, как и в оптовой торговле, успешно используются затратные механизмы. Это работы или услуги, которые компания приобретает у низконалоговых субъектов-аутсорсеров (см. схему 2). Но у производства есть специфика.

Использование затратных механизмов для оптимизации налогов в производстве

Удобнее всего привлекать дружественных аутсорсеров на спецрежиме для подрядных работ. На аутсорсинг предприятие может передать часть этапов производства или даже все этапы. Тем самым производственное предприятие снижает налог на прибыль.

Кроме того, субъекты на УСН и ПСН, занятые в производственной сфере, могут сэкономить страховые взносы. Они вправе применять пониженные тарифы взносов (п. 8 и 14 ч. 1, ч. 3.4 ст. 58 Федерального закона от 24.07.09 № 212‑ФЗ). До 2018 года они уплачивают взносы по ставке 20 процентов.

Производственную деятельность можно вести в рамках простого товарищества. Участниками совместной деятельности могут быть в том числе субъекты УСН или компании-нерезиденты.

Этот вариант не экономит НДС — участник, ведущий общий учет, выставляет покупателям счета-фактуры в общем порядке (п. 1, 2 ст. 174.1 НК РФ). Однако есть выгода по налогу на прибыль: вместо него товарищества на упрощенке со своей доли дохода уплачивают единый налог по ставке 15 процентов (п. 3 ст. 346.14 НК РФ). Законами субъектов РФ его ставка может быть снижена до 5 процентов (п. 2 ст. 346.20 НК РФ).

При переводе части прибыли товарищу-нерезиденту (например, кипрской компании) налог также может быть снижен до 5 процентов (налог у источника выплаты дивидендов).

Дробление производства

Дробление бизнеса или третья схема позволяет не уплачивать НДС и налог на прибыль с оборотов по производству и реализации продукции, которая продается покупателям, готовым приобретать ее без НДС. Упрощенцы и патентщики могут уплачивать взносы по пониженным тарифам.

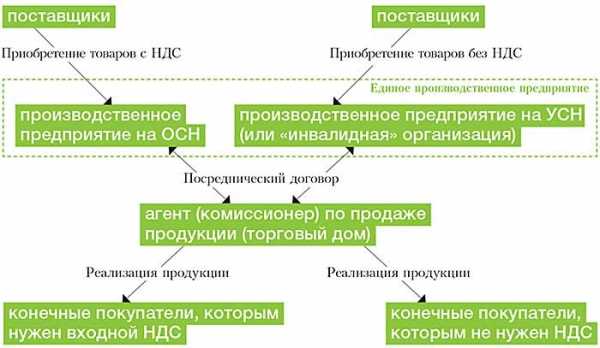

Производство делится на два (а при необходимости — и более) самостоятельных предприятия с разными режимами налогообложения (см. схему 3). Одна компания работает на общей системе, а вторая — применяет упрощенку.

В зависимости от соотношения выручки и затрат, а также от наличия региональных льгот объект обложения при УСН может быть как «доходы», так и «доходы минус расходы». В роли выделившегося предприятия может выступать и дружественный ИП на УСН.

По некоторым видам производственной деятельности предприниматели вправе применять патентную систему (п. 2 ст. 346.43 НК РФ). Но переходить на нее выгодно только в том случае, если стоимость патента будет меньше, чем единый налог при УСН.

Вместо спецрежимников в качестве производителей могут использоваться «инвалидные» организации. В отличие от упрощенцев «инвалидные» организации освобождаются от уплаты НДС (подп. 2 п. 3 ст. 149 НК РФ). И не имеют ограничений по размеру выручки, средней численности сотрудников и остаточной стоимости основных средств (подп. 15, 16 п. 3 ст. 346.12, п. 4.1 ст. 346.13 НК РФ).

Получить освобождение от НДС вправе общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов. Кроме того, освобождение от НДС получают компании, чей уставный капитал полностью состоит из вкладов общественных организаций инвалидов, но только если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов.

Однако проверяющие уделяют пристальное внимание схемам, связанным с получением «инвалидной» льготы по НДС (приказ ФНС России от 30.05.07 № ММ-3-06/333@). На уровне ВАС РФ сформирована отрицательная судебная практика по злоупотреблениям данной льготой. Поэтому нельзя допускать формального трудоустройства инвалидов и прочих искусственных манипуляций.

В постановлении от 14.06.11 № 16970/10 Президиум ВАС РФ указал, что от НДС освобождается лишь реализация самостоятельно произведенных организацией инвалидов товаров. Реализация приобретенных товаров не освобождается от обложения НДС. В постановлении от 14.09.10 № 1812/10 Президиум ВАС РФ пришел к выводу, что для получения льготы по НДС организация должна заниматься уставной деятельностью (оказание помощи инвалидам).

Разделение производства может быть обусловлено двумя причинами. Первая — наличие покупателей, которые согласны приобретать продукцию без НДС. Вторая — наличие поставщиков (подрядчиков, исполнителей), работающих без НДС, или в их добросовестности нет полной уверенности. Эти покупатели и поставщики должны работать с производителем, применяющим спецрежим.

Производитель на спецрежиме берет в аренду часть производственных площадей и оборудования, в то время как основное предприятие (плательщик НДС) осуществляет деятельность на другой «половине» имущественного комплекса. Аналогичным образом делятся расходы на оплату труда, сырья и материалов, услуг сторонних организаций. Часть этих затрат приходится на спецрежимника, а часть — на плательщика НДС.

Формальное разделение технологического процесса может стать поводом для претензий. Фискалы могут усомниться в реальности деятельности и самостоятельности двух структур.

В идеале каждое из предприятий должно оплачивать ровно ту часть расходов, которая ему необходима для производства именно его части продукции. Однако если эти пропорции будут в разумных пределах искажены, то можно получить дополнительную экономию по НДС. В этом случае производитель на ОСН будет нести больше различных расходов с НДС (сырье, аренда). А платежи без НДС в большей мере достанутся производителю на спецрежиме.

Компания на ОСН реализует продукцию покупателям, которым НДС объективно нужен (крупным оптовикам, розничным сетям, дилерам). Соответственно, спецрежимник продает продукцию тем, кому НДС объективно не нужен. Это физлица, мелкие оптовые и розничные торговцы, льготники по НДС и т. д.

Для удобства все продажи могут вестись через единый торговый дом, который будет выступать в качестве агента обоих производителей. Это же касается и закупок: их может осуществлять самостоятельно каждый из производителей либо их общий агент по закупкам.

При дроблении бизнеса проверяющие нередко обвиняют компании в получении необоснованной налоговой выгоды (постановление Восемнадцатого ААС от 06.08.15 № 18АП-6267/2015). Поэтому необходимо иметь логичное объяснение, почему производство организовано именно так. Лучший вариант с точки зрения налоговой безопасности — не допускать между участниками схемы аффилированности (ни прямой, ни косвенной).

На практике не всегда удается избежать косвенной аффилированности. В этом случае нужно минимизировать число косвенных признаков зависимости. Оставшиеся признаки должны объясняться разумными деловыми целями, не связанными с налоговой оптимизацией.

www.nalogplan.ru

топ-10 самых опасных схем налогообложения

Несмотря на то, что налоги это добровольный, но обязательный платеж, многие предприниматели мучаются вопросом как бы поменьше заплатить этих самых налогов. Сегодня мы рассмотрим варианты «экономии» налогов, которые как говорят в народе «на грани фола» или как лучше не делать.

1. Использование фирм-однодневок

После введения Автоматизированной Системы Контроля НДС (АСК НДС) налоговый орган знает, у кого вы купили товары, материалы, услуги и кому их продали.

Теперь, чтобы зафиксировать налоговое преступление не надо назначать выездную налоговую проверку. Эти данные вы сами ежеквартально сдаете вместе с налоговой декларацией по НДС. Все нелегальные компании, которые налогоплательщики пытаются вставить в цепочку товародвижения, хорошо видны налоговому органу, и предъявление вам претензий – это обычно только вопрос времени.

2. Агентские, посреднические услуги

В реальной жизни посреднические договоры заключаются крайне редко, потому что это одна из самых сложных форм взаимодействия сторон в Гражданском законодательстве. Но в практике «серой налоговой оптимизации» именно такие схемы используются довольно часто.

Конечно, налоговые органы в судах достаточно легко доказывают, что никакой агентской деятельности тут нет, а имеет место схема уклонения от налогов.

3. Дробление бизнеса с использование разных систем налогообложения

Дробление бизнеса имеет место тогда, когда единая компания или единый производственный процесс разделяется на несколько юридических лиц с единственной целью – сэкономить на налогах.Например, ресторан площадь, которого более 150 м2, для применения ЕНВД искусственно разделяется на два юридических лица, хотя для покупателей это никак не выражено. Или компания по продажам из одной превращается в несколько фирм, чтобы вписаться в ограничение лимита по Упрощенной Системе Налогообложения – 150 млн. рублей.

Если нет никакой причины разделения бизнеса на несколько юридических лиц, то налоговая инспекция пересчитает налоги исходя из суммарного оборота по всем компаниям. Налоговая выгода не будет рассматриваться в качестве самостоятельной деловой цели.

Факторы, которые привлекут внимание ФНС:

- компании имеют одинаковых руководителей и сотрудников

- учредители одни и те же, или состоят в родственных отношениях

- компании находятся в одном офисе, арендуют один склад, магазин и т.д.

- все фирмы находятся по одному адресу

- совпадение IP адресов

- общее руководство, единая бухгалтерия

- расчетные счета открыты в одном банке

- отсутствует сайт, отдельный телефон, отдельная вывеска

- формальное оформление документов

- отсутствие реальной причины для создания нескольких компаний

4. Маркетинговые (или другие подобные) услуги

Маркетинговые услуги на большие суммы служат прямо таки «красной тряпкой» для налоговой инспекции. Обычно, перечисляя несколько млн. рублей за маркетинговые исследования, налогоплательщик может предъявить только акт выполненных работ. Ни отчета, ни красочных диаграмм и таблиц, конечно, нет. А при допросе компания, оказывающая услуги, не может объяснить ни что исследовали, ни почему это так дорого.

5. Давальческие схемы

Давно известна налоговой и схема, когда выделяется одна компания на УСНО, туда переводится весь персонал, и компания оказывает дорогие услуги по обработке чего-нибудь. Если существуют признаки единого производственного процесса, и нет иной цели использования договора толлинга, кроме как экономии на налогах, вам не удастся отстоять свою позицию в суде.

6. Использование ИП

Для экономии налога на прибыль и налога на имущество, основные средства компании (станки, здания, машины) переводятся на ИП, зарегистрированного на учредителя или на его родственника, и после этого сдаются в аренду организации.

При проведении проверки налоговый орган исключит из состава затрат сделки, заключенные со взаимозависимыми лицами по нерыночным условиям.

7. Создание нереального резерва по сомнительной задолженности

Налоговый Кодекс разрешает резервировать дебиторскую задолженность более 45 дней в целях исчисления налога на прибыль. Компании, пользуясь этой нормой налогового законодательства, создают искусственную задолженность, отражая отгрузку товара на дружественные компании.

Этот метод «оптимизации» легко вскрывается налоговым органом. Факторами, указывающими на мошенничество, являются взаимозависимость компаний и отсутствие действий продавца по истребованию задолженности.

8. Списание в расходы реконструкции (модернизации) основного средства

Ремонт основного средства мы можем учесть в затратах в момент осуществления, а затраты на реконструкцию (модернизацию) учитываются в себестоимости через амортизацию в течение длительного периода времени.

У налогоплательщика велик соблазн все понесенные затраты отразить в текущем периоде. Но, если у вас меняются какие-то качественные или количественные характеристики основного средства, то это уже не ремонт, и должно быть отнесено на увеличение стоимости основного средства.

9. Реорганизация, присоединение, слияние, открытие нового юридического лица

Когда приходит идея с понедельника начать новую жизнь, начинаются поиски вариантов – «а что делать со «старой жизнью». Возникают мысли куда-то присоединить, выделить или просто слить старую компанию с налоговыми рисками или с недоимкой по налогам. Подробно мы рассказывали об этом в материале «Можно ли безопасно вывести бизнес из тени»

Если имеет место перевод персонала, перезаключение договоров, перевод имущества, налоговый орган легко докажет взаимозависимость и взыщет недоимку уже с нового юридического лица.

10. Перевод персонала в статус ИП

Идея предложить персоналу зарегистрироваться в качестве ИП и экономить тем самым страховые взносы, кажется на первый взгляд безупречной. Но, гражданско-правовые отношения отличаются от трудовых. По гражданско-правовому договору вы платите за результат, который определяется по факту и не несете социальных расходов, не выплачиваете командировочные.

Если вы продолжаете вновь образовавшимся ИП ежемесячно, два раза в месяц перечислять денежные средства, выдавать командировочные, компенсировать ГСМ и делать расчет отпускных – налоговый орган переквалифицирует ваши отношения в трудовые и доначислит страховые взносы со всех выплат.

Как ни крути, играть в игры с законом становится все рискованнее и опаснее. Последствия таких манипуляций с налогами рано или поздно вскроются и вам придется нести ответственность, хорошо, если не уголовную.

Заниматься оптимизаций налогов должны профессионалы, с практическим опытом в этой сфере. Они разработают грамотные проекты налоговой оптимизации и вы получите вариант налоговых схем, сделанный конкретно для вашего бизнеса, с учетом всех нюансов и рисков.

osnova.capital

Толлинг - законная схема оптимизации налога

Январь, 2017

Суть толлинговой схемы

Толлинг – это схема взаимоотношений, которая базируется на использовании давальческого сырья. Ее суть в том, что фирма-производитель получает материалы от заказчика для организации изготовления продукции.

Особенность схемы толлинга – отсутствие необходимости переводить оплату. Выплаты осуществляются не в денежном, а в натуральном эквиваленте (готовой продукцией или возвратом материала).

Потребность в переработке давальческого сырья возникает у производственных или торговых компаний (давальцев). Эти организации сохраняют за собой право собственности не только на исходный материал, но и на готовую продукцию. Переработчик занимается переработкой и не отражает полученное сырье в балансе.

Использование этого способа подразумевает получение налоговых преимуществ и заказчиком, и производителем. Более того, последний с 2005 года вправе списывать понесенные прямые расходы.

Налоговая ставка на толлинговые операции зависит от региона, где фирма осуществляет хозяйственную деятельность. Размер фискального платежа может быть снижен почти в два раза, при этом компания не утрачивает прав на уменьшение налоговой базы или доступные льготы.

Еще один метод реализации схемы толлинга – перевод производственных активов компании, ведущей деятельность на «усредненке». Для этого потребуется разделить бизнес или выделить ООО.

Преимущества толлинга

Преимущества по схеме с использованием давальческого сырья получают обе стороны. Обычно процесс следующий:

- Компания планирует запустить производство на основе собственного сырья или полуфабрикатов.

- Нужного оборудования у фирмы нет, а его приобретение и ввод в эксплуатацию связаны с финансовыми и временными затратами.

- Принимается решение об обращении к фирме, занимающейся изготовлением аналогичной продукции.

- Заключается договор толлинга.

Когда компании с нужными производственными мощностями нет, переработка сырья организовывается самостоятельно. Для этого отдельно создается фирма, с которой заключается договор и реализуется схема толлинга.

Риски с давальческим сырьем минимальны – этот способ ведения бизнеса позволяет экономить на налогах на законных основаниях. Плюсы есть и для давальца, и для переработчика.

Давалец обязан после выставления ему счета-фактуры оплатить НДС. Однако его выгода в том, что весь объем налога принимается к вычету. Кроме того, огромное преимущество есть и в выплате иных налогов:

- Давалец не платит налог на имущество, так как не имеет оборудования в собственности.

- Давалец не выплачивает ЕСН, НДФЛ и страховые взносы за сотрудников, занятых на переработке давальческого сырья.

Преимущественные особенности толлинга есть и для переработчика. Так как он не будет реализовывать материал и готовую продукцию, стоимость давальческого сырья не увеличит налоговую базу, принимаемую для расчета платежей в бюджет. Помимо этого, он вправе списать все расходы при расчете налога на прибыль.

Однако нужно учесть важный момент, связанный с НДС. Предоставление давальческих материалов для производства облагаются НДС по ставке 18 %. При этом не имеет значения, какую ставку устанавливает заказчик при расчете стоимости готовой продукции.

Толлинговые услуги не упоминаются в перечне деятельности, попадающей под сниженную ставку 10 % (п.2 ст. 164 НК РФ). Влияния на установленную ставку не окажет даже то, что произведенная продукция может быть освобождена от выплаты НДС в соответствии со ст.149 НК РФ.

taxtoday.biz

Рынок «серых» налоговых схем: как работают налоговые «оптимизаторы»

На рынке налогового консалтинга действуют множество фирм, предлагающих как законные способы оптимизации налоговой нагрузки, так и явно «серые». Причем число налоговых консультантов, предлагающих не вполне легальную оптимизацию, вполне сопоставимо с числом солидных аудиторских и консультационных компаний, работающих строго в рамках закона. Рекламу «серых» оптимизаторов можно увидеть в интернете, в газетах, в общественном транспорте. Предлагаемые услуги обширны - от изготовления любых документов и печатей и обналичивания денежных средств до полномасштабной минимизации всех налогов клиента «в ноль».

Читайте свежую статью по теме: «Обналичка», «однодневки» и другие популярные услуги «черных» налоговых оптимизаторов

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ Денис Гонтарев, начальник управления по налоговым преступлениям УВД Тверской области: - За хозяйственной деятельностью клиентов известных нам налоговых «оптимизаторов» мы тщательно следим. Причем скольких бы клиентов таких фирм мы ни привлекали к ответственности, спрос на их услуги не падает. Как правило, схемы начинают применять компании с оборотом от 1 млн долл. США в месяц. Там уже возможна серьезная экономия при уклонении от уплаты налогов. Обычно такие предприятия выпускают разноплановую продукцию, которая облагается по разным ставкам, что дает возможность для реализации различных схем.

Эксперты «ПНП» связались с фирмами, предлагающими подобные услуги. И выяснили, что предлагают клиентам «подпольные умельцы» и сколько стоят их услуги.

ФИРМЫ-«ОДНОДНЕВКИ»: ВИДЫ, СТОИМОСТЬ...

Предоставление фирм-«однодневок» для снижения налогов - одна из самых популярных услуг*. Мы связались с несколькими подобными юридическими конторами и поинтересовались перечнем их услуг, ценами и гарантиями безопасности.

«Оптимизаторы» предлагают или ускорить регистрацию фирмы клиента (сократив срок до недели). Или продать уже существующую компанию (переоформив учредительные документы на нового владельца) с открытием расчетного счета в любом банке. Можно заказать регистрацию или купить уже готовую фирму-«однодневку» с лицензиями (например, строительной). Но эта услуга оценивается дороже и предоставляется не всеми.

На сегодняшний день готовые фирмы-«однодневки» с подставными учредителями и директором, а также с выдуманным юридическим адресом стоят 15-25 тыс. руб., аналогичные фирмы на «упрощенке» - 30-50 тыс. руб., фирмы с лицензиями - от 150 тыс. руб. Клиенту передадут учредительные документы, данные о расчетном счете, постановке на учет, печать, образец подписи директора. А также прочие документы в зависимости от специфики деятельности фирмы (например, лицензии).

«Однодневку» можно зарегистрировать и «на заказ» - от 10 тыс. руб. Как на реальный адрес, предоставленный заказчиком, так и на фиктивный (это добавит пару тысяч рублей к цене). То же самое с учредителями и директором новой фирмы - за предоставление «своих» директоров и учредителей юридическая контора возьмет дополнительно 5-10 тыс. руб. Подобную услугу («номинальный директор») предоставляют все компании, занимающиеся продажей и регистрацией фирм, с которыми связывалась редакция «ПНП». Кстати, в одной компании даже установлены отдельные расценки на общение с директором «однодневки»: «Мы организуем единственную встречу для подписания подготовленных документов и совершения нотариальных действий. Встречи с директором более одного раза, а также присутствие его в налоговой инспекции, банке и так далее оплачиваются дополнительно в размере 30 евро», - сказали нам в этой фирме.

...И СХЕМЫ

Предлагают не только «пустые» фирмы. Один из «оптимизаторов» предложил нам купить фирму с искусственно созданным убытком (для присоединения к прибыльной компании). При сформированном убытке в 14 млн руб. за фирму просили 250 тыс. руб.

Еще нам предлагали разово оформить куплю-продажу товара (фиктивного или реального) через фирму-«однодневку», контролируемую ими самими. Это стоит дешевле, чем приобрести свою фирму. Но и сама сделка более опасна. Поэтому услуга пользуется меньшей популярностью. Ведь если налоговики выявят уклонение от налогов в какой-нибудь сторонней компании, которая так же, как и клиент, воспользовалась услугами этой «однодневки», при налоговой проверке клиента знакомое имя контрагента может стать поводом для обвинения в недобросовестности.

В таких ситуациях большинство «оптимизаторов» не отвечает за негативные последствия в случае встречной налоговой проверки контрагента, предоставленного ими. На вопрос о гарантиях безопасности почти все «консультанты» ответили одинаково: риски берет на себя заказчик. Но есть и исключения - в одной фирме сообщили, что они могут обеспечить безопасность за дополнительную плату.

А какие схемы минимизации налогов с использованием «однодневок» предлагают консалтинговые фирмы? Мы задали такой вопрос трем консультантам, рекламирующим свои услуги в интернете.

В первую очередь была предложена классическая схема минимизации налога на прибыль и НДС с помощью трансфертного ценообразования. Ее обычно применяют для перемещения реального товара, чтобы оставить всю торговую наценку на фирме-«однодневке» (которая, естественно, не будет платить с нее налог) или завысить стоимость сырья и материалов в производстве. Схема была охарактеризована как «сравнительно безопасная» и «повсеместно использующаяся». Тут же консультанты предупредили о возможном неправильном оформлении счетов-фактур и предложили свою помощь.

Второй предложенный способ использования «однодневки» был назван консультантами «созданием затратной части». Под этим подразумевается искусственное раздувание издержек с целью корректировки налога на прибыль и НДС. В данной схеме уже фигурирует не реальный, а фиктивный товар, который никогда и нигде не существовал и никем не отгружался. Консультанты специально предостерегли нас от неправильного выбора товара и призвали выдумать товар, близкий по роду реальной деятельности нашей компании.».

МНЕНИЕ ПРАКТИКА Илья Антоненко, финансовый директор группы лизинговых компаний «Северная Венеция» (Санкт-Петербург), ведущий эксперт «Национальной консалтинговой компании»: - Когда я работал в середине 90-х годов аудитором, мне пришлось наблюдать всплеск популярности простейших «серых» схем оптимизации. Активно применялись тогда и продолжают применяться сейчас схемы с использованием фирмы-«однодневки» в качестве контрагента. При этом чаще всего в качестве предмета договора выступают информационно-консультационные, маркетинговые услуги, поставка ТМЦ, а также выполнение ремонтных работ на объектах недвижимости.

«СЕРАЯ» ОПТИМИЗАЦИЯ НДС

«Серые оптимизаторы» иногда разрабатывают и довольно сложные схемы минимизации налогов. Причем в рекламе эти схемы преподносятся как «легальная возможность снизить налоговую нагрузку». Чаще всего они основаны на применении различного рода льготных режимов и ставок налога с целью уклониться от уплаты налогов.

Так, одна из консультационных фирм, специализирующаяся на «возврате НДС и разработке схем минимизации», предлагает (анонимно, по электронной почте) снизить НДС с помощью так называемой «игрушечной схемы», известной налоговикам еще с середины 90-х годов! Более того, уголовные дела против предпринимателей, использовавших эту схему, расследуются сейчас чуть ли не по всей России*.

Суть схемы в «игре» на льготной ставке НДС (10%). Организация закупает сырье и материалы, реализация которых облагается по ставке 18 процентов, производит из них (самостоятельно или с помощью давальческой переработки) продукт, который облагается по меньшей ставке (детские товары, продукты питания и т. п.). Например, это может быть приобретение бумаги и производство из нее школьных тетрадей, закупка дерева, пластмассы или металла и производство детских игрушек либо детских кроваток.

«Если у Вашей организации нет собственных мощностей по производству указанной продукции, наша фирма предлагает осуществить подобную операцию на давальческих условиях. Мы подготовим весь пакет документов, связанный с приобретением, давальческой переработкой и сбытом продукции, облагаемой по ставке 10 процентов», - говорится в письме-предложении «серого оптимизатора».

Таким образом, клиент, используя документы на поставку сырья и материалов и отгрузку якобы произведенного кем-то товара по давальческому договору, может значительно снизить НДС к уплате в бюджет и даже получить возмещение налога.

В рекламе этой схемы «серые оптимизаторы» указывают, что у них существуют реальные производственные мощности по производству товаров, облагаемых по ставке 10 процентов, и что схема легальна. В качестве оплаты услуг (и своей деловой выгоды) организаторы называют оплату работ по давальческой переработке (а это обычно 3% от стоимости сырья - около 30% налоговой экономии). Однако зачастую никакой давальческой переработки нет, так же как не существует и материалов, документы на поставку которых оформляют «консультанты».

МНЕНИЕ ПРАКТИКА Андрей РАЗУМОВ, начальник финансового отдела ООО «Кэпитал Менеджмент» (Нижний Новгород): - Действительно, на рынке услуг налоговой минимизации существуют предложения снизить НДС через участие в производстве детских товаров, облагаемых по ставке 10 процентов. Тем не менее следует очень осмотрительно относиться к таким предложениям. Любая схема с участием посторонних лиц, тем более связанная с оборотом денежных средств клиента через счета оптимизатора, - всегда риск попасть в руки мошенников, которые исчезнут вместе с деньгами. Также достаточно сложно проверить достоверность данных бухгалтерского учета таких оптимизаторов, а значит, велики риски предъявления претензий налоговых органов.

Если все же интерес к схеме есть, клиент, во-первых, должен проверить реальность производства, на мощностях которого будет производиться продукция, а во-вторых, детально продумать организацию документооборота, в частности порядок и форму оплаты по всем пунктам схемы. Также рекомендую задуматься: если есть такое успешное производство, зачем ему привлекать стороннюю клиентуру, желающую снизить налоги?

Похожая схема предлагается для минимизации НДС с помощью ставки 0 процентов (экспорт). Однако, учитывая, что экспортные операции очень серьезно контролируются налоговыми и таможенными органами, стоимость подобной услуги доходит до 50 процентов «сэкономленного» НДС.

Например, следующее рекламное предложение об оптимизации НДС при помощи экспорта рассылалось главным бухгалтерам в Нижнем Новгороде (один из адресатов поделился этим предложением с редакцией «ПНП»).

«Серые оптимизаторы» представлялись в письме экспортером, который «накопил» в бюджете значительную сумму НДС к возмещению, но испытывает трудности с ее возвратом. Поэтому он готов «нести издержки», чтобы упростить эту процедуру. Кстати, письмо (в отличие от иных аналогичных предложений) даже подписано - «начальник отдела взаимозачетов и минимизации налогообложения Д.О. Корнеев». Правда, неясно, какой компании, поскольку названия ее нет.

«Консультант-оптимизатор» предлагает своему клиенту экспортировать товары вместо своей организации, получая возмещение из бюджета за приобретенный для экспорта товар. Он даже сам берется оформить все подтверждающие экспорт бумаги (в таможне, в банке и т. д.) и представить их уже готовыми со всеми подписями и штампами.

В результате клиент может либо уменьшить свои собственные платежи в бюджет, либо даже получить из бюджета деньги.

Но документы для подтверждения ставки НДС 0 процентов продавец продукции экспортера сможет получить только после того, как оплатит услуги «оптимизатора» (половину от возмещаемого по сделке НДС). Правда, экспортер готов идти навстречу и «понимает все многообразие возможных вариантов экспортного оформления товара, проведения взаимозачетов разных уровней и рассмотрит Ваши встречные предложения для сотрудничества».

Понятно, что эта схема также незаконна и давно известна налоговикам.

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ Денис Гонтарев, начальник управления по налоговым преступлениям УВД Тверской области: - Известны случаи, когда юридические или аудиторские фирмы не только разрабатывают клиентам схемы незаконной оптимизации, но и реализуют их. Разумеется, все договоренности о «схемах» остаются устными. Случаев привлечения консультантов-оптимизаторов к ответственности у нас не было. И это доказывает, что их клиенты понимают, на что идут. Ведь если они заявят о том, что схему им разрабатывал и помогал реализовывать консультант, это уже преступление, совершенное группой лиц по предварительному сговору. А такая квалификация влечет более серьезные последствия.СОТРУДНИК ФНС РОССИИ: - При проверке может быть выявлена любая из описанных схем. Если в ходе налоговой проверки возникают подозрения, что организация применяет схему, проверка будет сводиться к установлению реальности совершения тех или иных хозяйственных операций. Дело в том, что при любой незаконной или «полузаконной» схеме одно из звеньев цепочки взаимоотношений всегда фиктивное. Выявление этого звена и будет являться главной целью в ходе проверки, чтобы на основании данных, свидетельствующих о фиктивности отдельных хозяйственных операций в цепочке, обоснованно доказать уклонение от налогов или незаконное возмещение налога из бюджета.

МЕЖДУНАРОДНОЕ НАЛОГОВОЕ ПЛАНИРОВАНИЕ

Когда речь заходит о «сером» международном налоговом планировании, сразу же вспоминаются офшоры и фиктивный экспорт. Вот, например, какую радикальную схему минимизации налогообложения предложили в частной беседе сотрудники одной из консультационных фирм, занимающихся офшорами (см. схему «"Серое" международное налоговое планирование»).

Все дорогостоящее имущество приобретается на компанию в низконалоговой юрисдикции и передается в аренду российской компании. Таким образом часть средств в виде арендных платежей выводится из-под налога на прибыль. Кроме арендных платежей в офшор могут перечисляться деньги за товарный знак, ноу-хау, роялти. Затем офшорная компания перечисляет эти деньги как заем в компанию, расположенную в более престижной юрисдикции. До этого момента схема еще вполне законна.

А вот дальнейшие действия могут привести к большим проблемам для российской компании. Далее фирма из престижной юрисдикции приобретает у той же самой российской организации несуществующий товар (купленный ею в свою очередь у российской «однодневки»), реинвестируя, таким образом, туда деньги. Попутно российская фирма еще и возмещает из бюджета НДС.

Схема очень рискованная, как, впрочем, и любые схемы по фиктивному экспорту. Однако консультанты уверяют, что некоторые клиенты успешно применяют подобный способ минимизации. Кроме того, юристы компании готовы, если потребуется, защищать своих клиентов в суде.

Поскольку степень участия «консультантов» в деятельности клиента разная (предоставление фирмы, разработка схемы, документооборот, защита клиента и все в совокупности), цены на такие услуги варьируются от 2 тыс. до 50 тыс. долл. США.

КОММЕНТАРИЙ ЭКСПЕРТА Эдуард ЧАЙКИН, генеральный директор компании «Рейнбоу 2000», вице-президент Ассоциации по защите прав и законных интересов экспортеров: - Что касается схем возмещения НДС за счет мнимого экспорта, создания цепочек фирм-«однодневок» и т. п., с уверенностью можно сказать, что они скоро станут экзотикой. Объем таких схем сократился не менее чем на 75-80 процентов за последние несколько лет.

Основная заслуга в ликвидации незаконного возмещения, бесспорно, в работе арбитражных судов и налоговых органов. Суды больше не принимают во внимание только формальные стороны сделки (документы, уплату НДС поставщикам). Больший упор делается на фактической информации. Например, изучаются данные о контрагентах фирмы - «однодневка» или нет. Исследуются обстоятельства перевозок, аренда площадей, целесообразность сделки и многие другие факторы. Хотя, конечно, такое «закручивание гаек» отражается и на законопослушных компаниях.

Сотрудники одной из фирм, занимающихся международным налоговым планированием, в беседе с экспертом «ПНП» указали, что существует способ минимизации ЕСН с зарплаты российских работников с помощью офшорной компании. Для этого предлагается хотя бы части работников устроиться по совместительству в компанию-нерезидента, не имеющей постоянного представительства в России, и получать от нее зарплату из-за границы. Подобные выплаты не облагаются ЕСН. Строго говоря, оснований для исключения иностранных организаций из состава плательщиков ЕСН нет (п. 2 ст. 11, ст. 235 НК РФ). Однако каким образом заставить платить ЕСН организацию, не имеющую представительства в РФ, неизвестно. Таким образом, в российской компании (по основному месту работы) физическое лицо будет получать минимальную зарплату (прожиточный минимум), а у нерезидента - остальную часть, не облагаемую ЕСН.

Однако работник будет обязан подать по итогам года декларацию о доходах и заплатить НДФЛ. «Консультанты» предлагают выход и в этой ситуации. Физическому лицу можно открыть счет в банке, расположенном за пределами России, куда и будут перечисляться деньги от нерезидента. Пользоваться средствами на счете в иностранном банке работник сможет при помощи пластиковой карты. В таком случае российским налоговикам будет тяжело установить факт получения россиянином какого-либо дохода. И можно рискнуть не указывать его в декларации.

Схема интересная, но довольно дорогая и сложная в осуществлении (ее организация стоит до 50 тыс. долл. США, плюс ежемесячные 3-5% за перевод денег для выплаты зарплаты за границу), однако если налогоплательщик работает с офшорами не только ради выплаты зарплаты, стоимость значительно удешевляется. Кроме того, риску возникновения конфликта с налоговиками подвергается сам работник. А вряд ли рядовые сотрудники согласятся спорить с налоговыми органами.

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ Любовь Котова, заместитель начальника отдела налогообложения доходов граждан и ЕСН департамента налоговой и таможенно-тарифной политики Минфина России: - В целом подобную схему заключения договоров по найму персонала российской и иностранной организацией можно считать уклонением от уплаты ЕСН. Ведь иностранная организация в принципе может делать отчисления ЕСН в России, но прежде ее нужно поставить на налоговый учет. Однако согласно положению об особенностях учета в налоговых органах иностранных организаций, постановке подлежат только те иностранные компании, которые осуществляют в России деятельность через филиалы и представительства, а также имеют в России недвижимое имущество, транспортные средства и так далее.

Таким образом, если иностранная организация не подлежит постановке на налоговый учет в РФ вследствие отсутствия на то оснований, такая компания фактически не может рассматриваться в качестве налогоплательщика. Хотя в соответствии со статьей 236 НК РФ объект для исчисления и уплаты ЕСН (выплаты по трудовым договорам) имеется.

Более того, на практике чаще всего заключаются договоры по предоставлению специалистов во временное пользование российскими компания с иностранными офшорными фирмами. Зарплату россиянам выплачивает офшорная компания, а в таком случае социальные отчисления не делают обе компании - ни в России, ни за ее пределами.

МНЕНИЕ ПРАКТИКА Андрей Разумов, начальник финансового отдела ООО «Кэпитал Менеджмент» (Нижний Новгород): - Использование офшорных компаний эффективно и сегодня, но они перестают быть универсальным инструментом. Мировая кампания борьбы с терроризмом приводит к повышению уровня раскрытия информации о собственниках офшорных фирм, а значит - к снижению уровня конфиденциальности, который раньше был козырем офшоров. К тому же стоимость создания и содержания действующих офшорных компаний в приличных юрисдикциях достаточно высока, и этот инструмент подойдет только крупному и среднему бизнесу.

ПОДВЕДЕМ ИТОГИ

Как видите, схемы «серых» консультантов оригинальностью и многообразием не отличаются. Большинство из предлагаемых способов уже давно известны контролирующим органам. Да и сама практика выявляет высокие риски их применения, не оправдываемые достигнутой экономией. Поэтому все больше и больше компаний останавливаются на законных методах налогового планирования.

ОФИЦИАЛЬНАЯ ПОЗИЦИЯ Андрей Брусницын, советник налоговой службы I ранга: - Рассмотренные «серые» схемы действительно существуют и известны налоговым органам. Сейчас все силы направлены на то, чтобы усовершенствовать борьбу с ними. Мое личное мнение: либерализация налогового законодательства должна проводиться одновременно с усовершенствованием налогового контроля. При этом борьба со схемами не должна затрагивать добросовестного налогоплательщика, который надлежащим образом выполняет свои обязанности. Жесткие меры должны применяться по отношению к тем, кто имеет единственной целью уход от налогов, а не экономическую выгоду от сделки. При этом следует учитывать, что при уклонении, превышающем определенную сумму, вступает в действие Уголовный кодекс.МНЕНИЕ ПРАКТИКА Илья Антоненко, финансовый директор группы лизинговых компаний «Северная Венеция» (Санкт-Петербург), ведущий эксперт «Национальной консалтинговой компании»: - С начала 2000-х годов наблюдается усиление давления налоговых органов на налогоплательщиков, применяющих незаконную оптимизацию. При этом суды стали прислушиваться к доводам фискалов, разбирать суть операций, принимать во внимание всю совокупность фактов относительно спорных сделок и все чаще выносить решения в пользу налоговых органов. Можно констатировать постоянное усложнение применяемых налогоплательщиками «серых» схем и их удорожание. Что в конце концов должно привести к выравниванию стоимости «серой» оптимизации с величиной налогового бремени, установленного законодательством.

Андрей РазумоВ, начальник финансового отдела ООО «Кэпитал Менеджмент» (Нижний Новгород): - Описанные «серые» схемы широко использовались и ранее, некоторые консультанты предлагают их и сейчас. Однако в последние годы отмечается усиление налогового администрирования, что вкупе с передачей функций регистраций юридических лиц (ведению ЕГРЮЛ) налоговым органам начало приносить плоды. Например, ранее в случаях применения фирм-«однодневок» суды подходили к делам формально: Налоговый кодекс не вменяет налогоплательщику в обязанность проверять добросовестность контрагентов. Но сейчас судьи стали вникать в содержательную часть экономических операций и их целесообразность. Факт наличия в товарной цепочке «однодневки» стал рассматриваться как основание для отказа в возмещении НДС всем последующим контрагентам (например, постановление Президиума ВАС РФ от 13.12.05 № 9841/05).

Таким образом, экономическая эффективность применения «серых» схем постоянно снижается, а налоговые риски - повышаются.

* -В настоящий момент в Нижнем Новгороде идут слушания по уголовному делу, возбужденному против руководителей, финансовых директоров и главных бухгалтеров девяти компаний, применивших по совету «серого» консультанта эту схему. Им грозит до шести лет лишения свободы. Подробнее об этом - в статье «Как в Нижнем Новгороде выявили схему уклонения от налогов». Также подверглись уголовному преследованию руководители крупных компаний из Ярославской области, применивших эту схему. Об этом случае мы писали в статье «Как налоговая оптимизация стала уголовным делом».

www.nalogplan.ru

Плати меньше налогов на 80%. 150 схем легальной экономии налогов. Онлайн сервис + чеклист.

Как сэкономить на налогах и при этом остаться чистым перед законом? Каждый бизнесмен убеждён в том, что сэкономил – значит, заработал, и тратит часть своего времени на поиск схемы минимизации налогов. В этом обзоре Вы узнаете про основные методы минимизации налогов законными способами, про их плюсы и минусы, и, возможно, выберете себе золотую середину.

Агентская схема (офшор)

Налоговые службы ограничивает использование офшорных юрисдикций. И открытый вывод средств в офшор больно бьёт по деловому имиджу компании. Преодолеть эти преграды и снизить налоги помогает структура из нескольких компаний – агентская схема.

Видимая часть этой системы – «фасадная» фирма из развитой страны, как правило, из Великобритании. Эта фирма исправно платит налоги и её сложно заподозрить в минимизации налогообложения. Фасадная фирма заключает агентское соглашение с оффшорной компанией, и ведёт деятельность от своего имени, но по поручению офшора. Офшорный принципал выплачивает агенту комиссионные: процент от сделки или оговоренную сумму.

Самое важное в этой схеме – не афишировать договорённость между принципалом и агентом. Или у агента могут возникнуть проблемы с налоговой службой его страны. Для большей безопасности акции можно передать целевому фонду. И, при должном соблюдении секретности, налоговая не подкопается. Некоторые хранят офшорные документы у себя в офисе, что тоже чревато неприятными последствиями.

Покупатель платит деньги фасадной компании, фасадная компания выплачивает нужные средства продавцу. Чистая прибыль надёжно хранится в офшоре, не тронутая налогами. Фасадная компания и офшорный принципал не должны принадлежать одному бенефициару (реальному владельцу средств). Так можно не только снизить налоговую нагрузку, но и быть чистым перед законом и общественным мнением.

Аутсорсинг

Если Вы нарушаете правила, вас штрафуют. Если соблюдаете – вас облагают налогами. Иметь легальный бизнес и минимизировать налоги поможет делегирование работы третьим лицам, которые платят меньше налогов. Выведение затратных процессов за пределы деятельности налогоплательщика нашло широкое применение для оптимизации налоговых платежей.

Аутсорсинг – это передача функций предпринимательской деятельности другим исполнителям, компетентным в данных вопросах. Как правило, это не временная, а постоянная работа, связанная с поддержкой бесперебойной работы предприятия. Длительность контракта составляет не менее года.

Экономия состоит в разнице налогообложения сторон. Для этого достаточно выбрать аутсорсера с налоговыми льготами. Таким образом, фирма сокращает расходы на подоходный налог и социальные взносы. Но у такого подхода есть минус – при большом количестве договоров аутсорсинга, у налоговых структур возникнут вопросы. И даже есть риск судебного разбирательства в подозрении в неуплате налогов.

Тем не менее, аутсорсинг в разумных пределах поможет платить меньше налогов. Правильно составленный договор признаётся налоговой службой и при разбирательстве в арбитражном суде. Аутсорсером может быть как юридическое лицо (фирма), так и физическое лицо (предприниматель).

Толлинговая схема

Толлинг – это переработка иностранного сырья с вывозом уже готовой продукции. Так как это «переработка товаров на таможенной территории», то ввоз и вывоз не облагаются таможенными пошлинами.

Подрядчик не покупает сырьё. Он просто оказывает услуги переработки. В этом случае имеем дело лишь с издержками на обработку и соответствующим вознаграждением за услуги. Сырьё, в данном случае, – не считается товаром. В договоре указывается владелец сырья и готовой продукции, ответственность сторон за хранение, транспортировку и сроки поставок и изготовления.

Толлинг используют предприятия металлургической и лёгкой промышленности. Иногда заводы злоупотребляют толлингом. Они покупают сырьё, перерабатывают его и продают на внутреннем рынке. Уклоняются от уплаты налогов, и часто судятся с налоговиками. Но, тем не менее, толлинг выгоден для перерабатывающих предприятий для минимизации налогов. Если им не злоупотреблять, то это отличная возможность сэкономить на обязательных платежах компании.

Трансфертное ценообразование

Трансфертное ценообразование – это реализация товаров по внутрифирменным ценам в хозяйственных операциях одной группы компаний. Так можно перераспределить прибыль лицам, находящимся в государствах с более низкими налогами.

Вопрос трансфертного ценообразования стал актуальным с появлением во 2-й половине XX в. международных корпораций. В странах с высокими налогами фиксируются убытки, с низкими налогами – максимальная прибыль.

Сейчас законодательство многих развитых стран ведёт мониторинг перечислений. Концепция «вытянутой руки» рассматривает внутрифирменные сделки, как сделки между независимыми партнёрами. И, при отклонении от нормы, облагает дополнительным налогом компанию.

Если данные о трансферте будут выглядеть подозрительно, то это может спровоцировать налоговую службу на внеочередную проверку. Тем не менее, подобные операции в многомиллионных масштабах позволят законно уменьшить затраты в компании на налоговые отчисления. Такой способ оптимизации налогообложения идеально подходит для крупного бизнеса, с выходом на международные рынки.

ИП управляющий

Схема оптимизация налогообложения организации с ИП управляющим – один из самых безопасных методов ухода от налогов. Законодательством РФ разрешено единоличное управление компанией индивидуальным предпринимателем.

У ИП, в отличие от гендиректора, лучше оптимизация страховых взносов. Управляющего ИП можно использовать не только как руководителя фирмы, но и отдела. Возможность налоговых льгот сразу для нескольких менеджеров существенно снижает налоговую нагрузку, и даёт возможность платить белую зарплату в рамках закона.

В качестве вознаграждения для управляющего ИП оптимальна небольшая фиксированная зарплата плюс процент от прибыли. Это даёт дополнительное преимущество в том, что управляющий заинтересован в работе фирмы, и будет приносить ей больше прибыли. Желательно, чтоб процент от прибыли не превышал 20%, чтоб не вызвать лишнего интереса у налоговиков.

Учредитель не может нанять сам себя в качестве ИП. Но при наличии двух учредителей, существует возможность нанять одного из них при заключении соответствующего договора. Важен срок регистрации и ликвидации ИП. Чтоб у налоговых органов не возникло подозрение, что ИП создавалось только в качестве схемы оптимизации налогообложения предприятия.

Договор не должен выглядеть как трудовой договор с режимом дня, отпуском и оклад. В нём должна быть лишь указаны обязанности и материальная ответственность за результаты управления фирмой. И главное – конечная цель!

Это один из самых популярных путей оптимизации налогообложения, поэтому налоговики тщательно проверяют договоры, расходы и функциональные обязанности управляющего ИП. Поэтому работа ИП управляющего не должна выглядеть как минимизация налоговых платежей и по документам, и по факту.

Производственный кооператив

Кооператив – это совместное ведение предпринимательской деятельности физических и юридических лиц. Имущество организации делится на паи, а порядок взаимоотношений членов определяется уставом. Каждый сам себе и начальник, и работник. Ключевые решения принимаются на голосовании, где каждый имеет право одного голоса. Работники не имеют фиксированного заработка и работают на сдельной основе.

В кооперативе может состоять не менее 2-х юридических лиц или не менее 5 гражданских. Кооперативы могут быть: сельскохозяйственными, торговыми, кредитными, жилищными, перерабатывающими и пр.

Кооперативы распространены в малом и среднем бизнесе. Их ключевое преимущество – экономия НДС и страховых взносов, и при этом возможность платить белую зарплату. Так как кооператив по законодательству – некоммерческая организация, то у них налоговые льготы на прибыль и на добавленную стоимость. Кооперативы отчисляют средства во внебюджетные фонды, в т.ч. Пенсионный Фонд, и платят местные налоги.

Таким образом, кооператив – отличная возможность минимизации налога на прибыль и страховые взносы.

finmake.ru

Использование толлинговых сделок в России

В данной статье рассматривается понятие толлинга и его применение во внешнеэкономической деятельности, основные особенности применения толлинговых схем в России и проблемы, связанные с ними.

Ключевые слова: толлинг, давальческое сырье, оффшор.

Для современных участников экономических отношений характерна тенденция увеличения международного сотрудничества, появление новых форм и способов. Одной из распространенных форм международной кооперации является толлинг.

Опираясь на определение, предлагаемое в Энциклопедическом словаре экономики и права, толлинг представляет собой форму работы предприятия на давальческом сырье. То есть посредническая фирма заключает с заводом толлинговый договор, согласно которому эта фирма финансирует импорт сырья и его переработку, оплачивает работу завода и является собственником продукции, изготовленной из этого сырья.

Впервые толлинговая схема была использована Братским алюминиевым заводом в сотрудничестве с компанией ТСС. Распространение толлинговые сделки приобрели, когда под воздействием международной конкуренции возник вопрос о соотношении производственных затрат, что сделало выбор места производства одним из ключевых факторов эффективности предприятия. В Германии процесс размещения заказов на переработку сырья начался в начале 70-х годов, после сильного повышения уровня зарплаты. На тот момент доля получаемой по толлинговым контрактам продукции в мировой торговле составляла от 0,5 до 1 %. [1, c. 267–269]

Для России толлинговые системы связаны со схемами работы иностранных контрагентов в алюминевой промышленности. Но было бы ошибкой считать, что время зарождения отечественного толлинга сопряжено с появлением рыночной экономики. «Давальческие схемы» реализовывались в хозяйственном обороте предприятий СССР. В качестве одного из примеров можно привести схему работы текстильных промышленных объединений.

Рассматривая толлинговые операции, необходимо выделять две стороны: заказчик и переработчик. Для каждой из сторон мотивы использования данного рода схем различны. Так для заказчика основными причинами использования толлинговой схемы являются:

1. снижение себестоимости продукции;

2. отсутствие необходимой технологии или производственных мощностей для производства продукции

Для переработчика такими причинами являются:

1. наличие простаивающих мощностей;

2. нехватка оборотных средств для приобретения сырья.

Применение толлинга является взаимовыгодным решением для обеих сторон. Для страны-переработчика толлинговые сделки являются:

1. источником новых рабочих мест;

2. источником инвестиций;

3. способом улучшения платежного баланса страны, за счет снижения валютного и инвестиционного недостатка;

4. толчком индустриализации страны.

Для страны заказчика плюсы толлинговых сделок выражаются в:

1. сокращение стоимости производства, получение ценового преимущества;

2. открытие новых рынков.

Но в тоже время толлинг несет в себе и отрицательные стороны. В первую очередь для страны-заказчика это изменение уровня занятости, в связи с сокращением рабочих мест, изменение структуры промышленности (предприятия, не использующие толлинговые схемы, становятся не конкурентно-способными), также это потеря инвестиций в развитие промышленности внутри страны.

Толлинговые сделки применяются в различных отраслях, соответственно можно выделить различные формы и виды толлинга. Рассмотрим некоторые из них, а также их использование в России.

Опираясь на ассортиментные группы давальческого сырья можно выделить следующие виды толлинговых операций:

1) переработка на давальческих условиях подакцизных видов минерального сырья;

2) переработка на давальческих условиях минерального, химического, фармацевтического сырья;

3) производство на давальческих условиях продукции легкой промышленности, в первую очередь изделий швейного производства;

4) переработка и производство на давальческих условиях подакцизной продукции;

5) переработка на давальческих условиях сельскохозяйственного сырья и производство пищевой продукции.

По признаку резидентности собственников и переработчиков сырья, различают операции:

- связанные с переработкой отечественными предприятиями давальческого сырья, принадлежащего отечественным субъектам хозяйствования;

- по переработке импортного давальческого сырья на таможенной территории РФ;

- по переработке сырья, принадлежащего российским субъектам хозяйствования, вне таможенной территории республики.

Также часто встречаются понятие внешний и внутренний толлинг. Различие заключается в том, что для внешнего сырье для переработки ввозится из-за рубежа, для внутреннего толлинга, фирма-заказчик приобретает его на территории страны-переработчика. Наибольшее применение в России толлинг получил в алюминиевой промышленности. 80 % производимого алюминия уходит на экспорт, из них 70 % проходят по толлинговым сделкам. Собственником сырья и готовой продукции является зарубежный контрагент. Таким образом, основная прибыль от данного экспорта находится вне России. По мнению экспертов, российские предприятия не имеют явных предпосылок для использования толлинга, а главным мотивом применения таких схем является избежание налогообложения. Согласно данным РБК, бюджет РФ в 2008 году недополучил 11,5 млрд. руб. налога на прибыль в связи с использованием толлинговых схем. Как было выяснено, выгоду от использования толлинга получали оффшорные компании, являвшиеся собственниками ввозимого из-за рубежа на переработку сырья. Доход формировался за счет разницы между высокой ценой реализации продуктов переработки на внешнем рынке и низкой ценой переработки сырья в России. Таким образом, доход не подлежал налогообложению. [5] Основная проблема, связанная с толлингом, для государства состоит в том, что при использовании режима вне таможенной территории для товаров, которые полностью подвергаются переработки, невозможно идентифицировать их наличие в продуктах переработки. В 2005–2007 гг. участились случаи незаконного вывоза никельсодержащего сырья и незаконного ввоза под видом продуктов его переработки изделий из нержавеющей стали, а также вывоза российского золота и серебра и ввоза ювелирных изделий, произведенных в Турции и Китае. Согласно расчетам РБК, в результате данных схем в федеральный бюджет не поступило более 1 млрд руб. таможенных платежей.Учитывая данные проблемы, Комиссией Таможенного союза был подготовлен перечень товаров, запрещенных к помещению под таможенную процедуру переработки вне таможенной территории, в него вошли:

1. спирт этиловый;

2. табачное сырье, табачные отходы;

3. руды и концентраты;

4. селен;

5. металлы щелочные или щелочно-земельные, металлы редкоземные, скандий и иттрий в чистом виде, ртуть;

6. оксид алюминия;

7. необработанные шкуры и выделанная кожа;

8. древесина и изделия из нее;

9. отходы и лом черных металлов;

10. медь рафинированная;

11. никель необработанный;

12. алюминий необработанный.

Полный перечень можно увидеть в Решении Комиссии Таможенного союза от 20.09.2010 N 375 (ред. от 04.03.2014).

Как видно государство пытается решить проблемы законодательства, с помощью которых предприниматели уклоняются от налогов. Однако по-прежнему часть пробелов имеет место быть. По-прежнему продолжаются споры о необходимости запрета толлинговых сделок, объясняя это негативным влиянием на экономику России:

1. перераспределение добавленной стоимости в пользу поставщика сырья;

2. консервация производств, отсутствие модернизации и инноваций.

Но на данный момент полный отказ от толлинговых схем невозможен. Основная причина заключается в том, что отмена или изменение условий внешнего толлинга сопряжены с существенными изменениями законодательной базы, а запрет внутреннего толлинга бессмыслен при сохранении первого.

Основной задачей для государства является обеспечение максимально удобных условий развития при сохранении поступлений в бюджет. Для этого необходимо создать условия для модернизации мощностей, простаивающих из-за низкой рентабельности в сравнении с экспортом металла по толлинговой. При этом государственные органы должны иметь в виду интересы лоббистских групп, потому что создание новых предприятий по вторичному производству ударит по экспорту цветного лома, что приведет ущемлению интересов некоторых алюминиевых магнатов. Несмотря на трудоемкость данного процесса, решения данных проблем и поиск компромисса с предпринимателями является ключевым фактором развития российской экономики. [4]

Литература:

1. Воронов В. И. Международная логистика. Электронный ресурс. ГУУ. Москва. 2014 г. -700 стр.

2. Беляева, Н. Толлинг // Аудит и налогообложение. — 2007. — № 11. — С.10–15.

3. Дьячкова, В. Н. Особенности исчисления налогов при давальческой переработке // Российский налоговый курьер. — 2011. — № 21. — С.31–38.

4. Изосимов, Б. Отменят ли толлинг? // Российская газета. — 2010. — 30 июля.

5. Привалов, А. Кому в России нужен толлинг / /Комсомольская правда. — 2010. — 25 июня.

moluch.ru