Модель оптимизации риска инвестиционного проекта. Оптимизация рисков

оптимизация риска - это... Что такое оптимизация риска?

3.4.3 оптимизация риска: Процесс, связанный с риском, направленный на минимизацию негативных и максимальное использование позитивных последствий и, соответственно, их вероятности.

Словарь-справочник терминов нормативно-технической документации. academic.ru. 2015.

- оптимизация разработки месторождения

- оптимизация системы ЭХЗ

Смотреть что такое "оптимизация риска" в других словарях:

оптимизация риска — Процесс, связанный с риском, направленный на минимизацию негативных и максимальное использование позитивных последствий и, соответственно, их вероятности. Примечания 1. С точки зрения безопасности оптимизация риска направлена на снижение риска. 2 … Справочник технического переводчика

Оптимизация — принцип радиационной защиты, состоящий в том, чтобы число облученных лиц и величины индивидуальных доз удерживались на столь низком уровне, насколько это разумно достижимо с учетом экономических и социальных факторов. Применительно к медицинскому … Словарь-справочник терминов нормативно-технической документации

Оптимизация — (от лат. optimum наилучшее) процесс нахождения экстремума (глобального максимума или минимума) определённой функции или выбора наилучшего (оптимального) варианта из множества возможных. Наиболее надёжным способом нахождения наилучшего… … Большая советская энциклопедия

ГОСТ Р 51897-2002: Менеджмент риска. Термины и определения — Терминология ГОСТ Р 51897 2002: Менеджмент риска. Термины и определения оригинал документа: 3.3.2 анализ риска: Систематическое использование информации для определения источников и количественной оценки риска. Определения термина из разных… … Словарь-справочник терминов нормативно-технической документации

обработка риска — 2.23 обработка риска (risk treatment): Процесс выбора и осуществления мер по модификации риска. Источник … Словарь-справочник терминов нормативно-технической документации

ГОСТ Р 51901.4-2005: Менеджмент риска. Руководство по применению при проектировании — Терминология ГОСТ Р 51901.4 2005: Менеджмент риска. Руководство по применению при проектировании оригинал документа: 3.5 менеджмент риска (risk management): Систематическое приложение политики, процедур и методов управления к задачам определения… … Словарь-справочник терминов нормативно-технической документации

анализ — 3.8.7 анализ (review): Деятельность, предпринимаемая для установления пригодности, адекватности и результативности (3.2.14) рассматриваемого объекта для достижения установленных целей. Примечание Анализ может также включать определение… … Словарь-справочник терминов нормативно-технической документации

Критерий — признак, на основе которого производится оценка состояния ядерной и радиационной безопасности ядерных установок судов и иных плавсредств. Источник … Словарь-справочник терминов нормативно-технической документации

IPO — (Публичное размещение) IPO это публичное размещение ценных бумаг на фондовом рынке Сущность понятия публичного размещения (IPO), этапы и цели проведения IPO, особенности публичного размещения ценных бумаг, крупнейшие IPO, неудачные публичные… … Энциклопедия инвестора

характеристика — 3.1 характеристика (characteristic): Качественное или количественное свойство элемента. Примечание Примеры характеристик давление, температура, напряжение. Источник: ГОСТ Р 51901.11 2005: Менеджмент риска. Исследование опасности и… … Словарь-справочник терминов нормативно-технической документации

normative_reference_dictionary.academic.ru

Оптимизация рисков

Факторы рисков

Определение 1

Факторами риска являются предпосылки, при помощи которых можно увеличить как вероятность, так и реальность наступления событий, которые могут иметь какое-либо негативное воздействие на процесс осуществления стратегии предприятия.

Основным результатом проявления фактора риска является нежелательное формирование событий, последствия которого могут привести к отклонению от установленной стратегической цели предприятия, проще говоря, могут привести к ущербу.

Для того чтобы учитывать определенные факторов риска при оценке эффективности, традиционно применяются сведения об условиях его реализации, в том числе не имеющие жесткого математического представления. Также могут быть применены две основные группы методов оценки рисков, таких как:

- Методы качественной оценки рисков;

- Методы количественной оценки рисков.

Анализ существующих на сегодняшний день рисков и методов управления ими являются основой для принятия какого-либо решения. Управление риском является весьма непростым, разнообразным процессом, главной задачей которого является сокращение ущерба для предмета в связи с появлением событий, которые могут довольно негативными.

Какое-либо решение будет являться рисковым или неопределенным в случае, когда оно имеет большое количество вариантов возможных итогов.

Оптимизация рисков

Традиционно принято проводить оптимизацию по определённым показателям. При оптимизации рисков данными показателями будут являться стоимость, продолжительность, число транзакций и многое другое. Данные показатели являются внешними по отношению к процессам, и появляются из более единого управленческого предприятием.

Помимо этого оптимизация рисков может проходить на основании периодического анализа сведения их эффективности, а также результативности.

Оптимизация является своего рода усовершенствованием определенных действий, которые нацелены на достижение поставленных перед предприятием целей при помощи поиска оптимального варианта их исполнения. Это является неизбежным процессом для эффективной работы каждого современного предприятия.

Важно отметь, что оптимизация планируется и закрепляется нормативными документами и внедряется в производство. Благодаря ей можно снизить определенное число несоответствий и ошибок в управлении, сократить затратную часть производства, увеличить единую прибыль, сократить время.

Процесс, который связан с риском, нацеленный на сокращение отрицательных и максимальное применение положительных последствий и, соответственно, их вероятности.

Замечание 1

Важно отметить, что:

- С точки зрения безопасности оптимизация риска нацелена на сокращение риска;

- Оптимизация риска напрямую зависит от характеристик риска при учете стоимости и законодательных требований.

Поэтапная оптимизация риска включает в себя:

- Поиск и ранжирование показателей внешней и внутренней среды объекта и субъекта риска с активным использованием методов факторного анализа. Это математический, статистический и экспертный метод;

- Определение зависимостей, которые существуют между отобранными показателями риска и объектом риска;

- Стохастическую оптимизацию риска.

Один из основных моментов оптимизации является реакция персонала на все эти действия. Оптимизация является своего рода однозначным изменением в рабочем процессе. А любые изменения, включая и положительные, могут приниматься людьми отрицательно, поскольку люди сначала видят перемены, и только по истечении определенного времени осознают, что это на пользу.

spravochnick.ru

Глава 5. Способы оптимизации уровня всех видов рисков

Глава 5. Способы оптимизации уровня всех видов рисков

Деятельность субъектов финансового сектора по управлению уровнем риска называется политикой риска. Под политикой риска понимается совокупность различного рода мероприятий, имеющих целью снизить опасность ошибочного принятия решения уже в момент его принятия, а также сокращение возможных негативных последствий этих решений на других этапах деятельности институциональной единицы.

На практике финансовые институциональные единицы придерживаются трех основных видов политики риска.

1. Политика избежания риска. На практике это означает отказ от принятия нового клиента или сохранения старого, продажа или покупка определенного вида ценных бумаг, проведение или избежание реализации каких-то проектов или мер, связанных с вероятностью возникновения нового или повышения уровня существующего риска (рисков). Эта политика является наиболее простой и радикальной, но не всегда уместной или перспективной для финансового учреждения. Избегая рисков, руководство часто вынуждено отказываться от получения достаточно высокой потенциальной прибыли.

2. Снижение степени риска. Для осуществления этой политики используются операции по передаче, диверсификации или локализации риска. Диверсификация может быть горизонтальной, т.е. когда риск распределяется между различными субъектами финансового рынка, а может рассредоточиваться во времени. К таким способам можем отнести хеджирование, методы «неттинг» и «мэтчинг», «лидс энд легс», использование таких одинаковых производных инструментов, как фьючерсы, форварды, свопы или валютные споты. Кроме того, достаточно широко используются все основные формы страхования и перестрахования инвестиционных, портфельных и кредитных рисков.

3. Политика принятия риска, что означает желание и возможность покрытия риска за счет собственных средств. Проведение этой политики свидетельствует о достаточно стабильном финансовом состоянии учреждения, высоком уровне рискового менеджмента, желании расширять деятельность.

Основные этапы управления конкретным риском в институциональных единицах финансового сектора:

1 . Выявление вида и предполагаемого срока выхода конкретного риска за пределы приемлемого (оптимального) уровня (доверительного интервала) .

2. Оценка его реального или ожидаемого уровня.

3. Анализ факторов, оказывающих большое влияние на его уровень.

4. Выбор метода управления риском, которое приводит к достижению его оптимального для конкретной ситуации уровня.

5. Применение выбранных методов.

6. Оценка полученных результатов и при необходимости введение оперативных или упреждающих корректировок.

Одной из основных проблем, возникающих в процессе определения вида и уровня конкретного риска, а следовательно, и принятия мер по его управлению для финансовых учреждений, является количество и качество информации, которой располагает исследователь. Источником риска может служить неполная, неоперативная или недостоверная информация.

Информация, необходимая для определения уровня риска и принятия необходимых мер по его оптимизации, имеет несколько уровней: количественный, смысловой и ценностный.

Количество информации характеризует достаточность данных, необходимых для оценки ситуации и принятия конкретных решений. Количество информации должно быть достаточным для снижения неопределенности при установлении вероятности возникновения конкретной рисковой ситуации. Чем больше имеется информации, тем лучше аналитик представляет себе возможные последствия принятого решения, тем лучше прогнозирует вероятность возникновения других видов рисков или сохранения оптимальности между уровнями уже существующих.

Определение количества информации и ее сравнение с информацией, характеризующей полную неопределенность, позволяет установить, достаточны ли знания для принятия решения, а также найти причины возникновения риска. Количество необходимой информации определяется по формуле:

R = - (pi ) * log p(xi )

где R - величина неопределенности или риска; p(xi ) — вероятность i-го исхода.

Итак, чем больше информации используется в процессе определения уровня риска и принятия решений, тем ниже количественная неопределенность, а следовательно, и количественный аспект риска.

Существует несколько основных способов оптимизации уровня отдельного конкретного риска или группы взаимосвязанных рисков.

Смысловой аспект информации определяет ее смысловую неопределенность. Смысловая неопределенность информации возникает в процессе интерпретации последней (нечеткое и неоднозначное понимание значений используемых слов, терминов или цифр) и является источником смыслового риска. Мерой смыслового риска является стандартное отклонение. К смысловому риску также относят тавтологию в инструкциях и прочих нормативных документах, противоречия и нечеткости в законах. В результате, вместо оценки реально складывающейся ситуации аналитики институциональных единиц финансового сектора используют умозаключения по аналогии, предположения и прочие вероятностные выводы, что приводит к неадекватности принимаемых решений по оптимизации уровня рисков финансового сектора.

Наиболее сложным аспектом информационного обеспечения можно назвать ценностный аспект, характеризующий информацию с точки зрения значимости, т.е информация ценна не сама по себе, а тогда, и только тогда, когда она способствует достижению поставленной цели. Самой распространенной формой ценностной информации является неопределенность, вызванная асимметрией информации. В это понятие включается отсутствие достаточной информации у всех субъектов контактной аудитории о целях (намерениях) другого субъекта — клиента, контрагента финансового учреждения; нечеткое понимание собственных целей, неумение достаточно адекватно оценивать действия субъектов денежных властей и/или иных ветвей власти страны. Иными словами, возникает моральный риск.

Моральный риск — это риск, который возникает в процессе установления (или продолжения) партнерских отношений между финансовым учреждением и клиентом/контрагентом. Чаще всего это невозможность определить реальный уровень риска, возникающий вследствие предоставления недостаточно полной, достоверной и/или оперативной информации об одном из

субъектов, принимающем участие в отношениях «финансовая организация — клиент/контрагент». Моральный риск может быть:

а) умышленным, возникающим вследствие нежелания клиента (или кредитной организации) предоставлять полную и достоверную информацию;

б) неумышленным, который может возникнуть единовременно (из-за технических сбоев, произошедших в процессе формирования, передачи и/или приема данных), часто или постоянно.

Если клиентом является юридическое лицо, то основными причинами возникновения частых или постоянных информационных неточностей, приводящих к возникновению морального риска, являются:

• отсутствие части данных, формирующих динамический ряд

информации;

• изменение объема генеральной или выборочной совокупности, вследствие чего возникает несопоставимость между отдельными точками (уровнями) ряда;

• изменение методологии формирования данных, что также приводит к несопоставимости отдельных элементов (уровней) ряда.

Основными способами, дающими возможность кредитору определить степень недостоверности и неполноты информации, являются:

а) статические методы, к которым относятся:

• критерии максимакса;

• максиминный критерий Вальда;

• критерий минимаксного риска Сэвиджа;

• критерий пессимизма — оптимизма Гурвица и др.;

б) практические способы, к которым относятся:

• развернутый анализ финансового состояния партнера;

• анализ уровня кредите- и платежеспособности;

• анализ информации, полученной от налоговых органов;

• анализ информации, полученной от прочих партнеров и др. Если клиентом является физическое лицо, то моральный

риск также может быть умышленным и неумышленным. На практике такие же причины его возникновения, как и у юридического лица.

Основные методы определения степени недостоверности предоставленной информации:

• наступление страхового случая не должно быть связано с волеизъявлением страховщика, страхователя или других заин-терсованных лиц.

Основные признаки, характеризующие специфику этого способа управления рисками как экономической категорией, следующие:

1) вероятностный, случайный характер возникновения страхового случая, связанный с рисковым характером рыночной экономики. Страховой случай — это наступление неожиданных, непредсказуемых и непреодолимых событий, влекущих за собой возможность нанесения материального или морального ущерба юридическим и физическим лицам;

2) возможность количественного измерения нанесенного ущерба с помощью натуральных и денежных измерителей;

3) объективная необходимость перераспределения динамики, т.е. по горизонтали между территориальными субъектами и во времени;

4) возвратность средств, мобилизованных в страховой фонд. Страховые взносы каждого страхователя имеют только одно назначение — возмещение вероятной суммы ущерба в определенном масштабе и в течение определенного периода.

Классификация видов и способов страхования может осуществляться по следующей схеме:

• в зависимости от специфики страховых компаний — государственное и негосударственное страхование. Иногда используют термины «централизованное» и «децентрализованное» страхование. Централизованное страхование связано с прямым законодательным выделением из национального дохода и национального богатства страны определенных финансовых потоков — страховых фондов. Децентрализованное страхование предполагает создание финансовых резервов из других источников. Со своей стороны, негосударственные страховые учреждения могут относиться к различной форме собственности: акционерной (открытого или закрытого типа), совместной (типа .Тони Уеп1иге), частной, взаимным и кооперативным фондам, товариществам;

• в зависимости от страхователей (физические или юридические лица, которые уплачивают страховые взносы и тем самым вступают в конкретные страховые отношения со страховщиком) — личное, общественное и социальное страхование, страхование ответственности, страхование предпринимательских рисков, страхование банковских рисков;

• в зависимости от числа страховых случаев, включаемых в объем страховой ответственности, форма страхования может быть широкой и ограниченной. Ограничение объема страховой ответственности зависит от финансовой устойчивости страховой компании, специфики контролируемого ею рынка, типа страхователей, уровня странового и валютного рисков, риска форс-мажорных обстоятельств;

• в зависимости от уровня страхового обеспечения, который выражается уровнем страховой оценки по отношению к стоимости имущества, принятой для страхования (в процентном отношении) . Часто условия страхования дают возможность страхователю самому устанавливать уровень страхового обеспечения. Существуют две системы страхового обеспечения: система пропорционального обеспечения и система первого риска, которая предусматривает возмещение ущерба в рамках стоимости застрахованного имущества. Если сумма ущерба оказалась больше страховой суммы, то разница не возмещается. При этом ущерб в пределах страховой суммы называется первым (возмещаемым) риском, а сверх страховой суммы — вторым (невозмещаемым) риском;

• страхование может осуществляться в обязательной и добровольной форме. Общество, в лице государства, законом устанавливает обязательное страхование, т.е. обязывает внесение определенным кругом страхователей фиксированных страховых платежей, когда необходимость возмещения материального или иного ущерба или оказание денежной помощи касается интересов не только конкретного страхователя, но и общества в целом. Иными словами, обязательная форма страхования распространяется на приоритетные объекты страховой защиты. Поэтому в нашей стране обязательным является социальное страхование, страхование имущества сельскохозяйственных предприятий, страхование строений, пассажиров и военнослужащих.

3. Конкретные операции для каждого отдельного вида риска и финансовые инструменты, рассмотренные в предыдущих главах.

Итак, в процессе своей деятельности институциональные единицы финансового сектора регулярно сталкиваются с различными видами рисков. Задачей всех уровней финансового сектора, в том числе органов денежно-кредитных властей, является выбор политики управления отдельными рисками; определение способов и методов достижения их желаемого или требуемого уровня; контроль эффективности результатов принимаемых решений.

www.easyschool.ru

Меры и правила оптимизации риска

Меры и правила оптимизации риска

Риск, особенно в предпринимательской деятельности, в управлении нельзя свести к нулю, его можно только снизить до определенного уровня, который может быть квалифицирован как оптимальный. Существенную роль в снижении степени риска играют управленческие меры, так как риск является важной составляющей рыночных отношений и может быть подвергнут целенаправленному воздействию со стороны субъекта хозяйствования. Целевая функция управления заключается в том, чтобы минимизировать отрицательные последствия риска.Управленческое воздействие, направленное на достижение заданной установки, осуществляется по следующей схеме: наблюдение за параметрами риска в ходе выполнения решения; оперативное реагирование на возможные отклонения или отрицательные последствия; внесение необходимых корректив для снижения степени риска.

Предпринимателем устанавливаются возможные критические точки и контрольные ориентиры, достижение которых свидетельствует о неблагоприятном или же позитивном развитии событий. В случае появления сигналов повышения опасности риска возникает необходимость оперативной корректировки. При реализации наиболее ответственных проектов в условиях неопределенности целесообразно осуществление мер предупредительного характера. Одной из таких мер является разработка конкретных рекомендаций для работников фирмы, участвующих в рискованном предпринимательском мероприятии, на случай возникновения неблагоприятных обстоятельств. При развитии событий по пессимистическому сценарию такая предварительная подготовка позволяет работникам действовать быстро и эффективно, что повышает шансы на успех.

Простые, но жизненно важные формулы профессионального поведения на весьма подверженном риску рынке акций таковы.

Планируйте свои торги.

Торгуйте в соответствии с планом.

Записывайте результаты в журнале торгов и используйте этот журнал при работе над ошибками.

Будьте дисциплинированны.

Постарайтесь понять, какими эмоциями вызваны ваши решения. Затем научитесь управлять этими эмоциями.

Совершенствуйте свою систему. Подвергайте ее эволюционным, а не революционным изменениям. Настраивайте ее все более и более точно, но избегайте резких скачков от одной системы к другой.

Будьте терпеливы.

Получайте удовольствие и делитесь своими успехами!

Один из основных рецептов эффективной рыночной игры заключается в контроле риска с помощью позиции и портфеля. Мы рекомендуем рисковать 2% капитала на сделку и 6% на портфель в каждый момент времени. Как только вы установили правила, работайте в соответствии с ними и не сомневайтесь.

Составной частью управления уровнем риска является управление размером вашей позиции. Следует сначала анализировать риск, а затем выбирать размер позиции. Ниже мы приводим примеры двух счетов, для которых различаются параметры управления риском:

Счет А - капитал 100 000 долл.

Допустимый риск на сделку - 2%

Допустимый риск на портфель - 6%

Счет В - капитал 10 000 долл.

Допустимый риск на сделку - 4%

Допустимый риск на портфель - 10%

Замечание: Меньший счет имеет более широкие параметры риска, однако концепция остается той же.

Пример: "Я хочу купить акцию за 60 долл. Я выбираю уровень стоп-при-каза путем либо изучения ценовой диаграммы акций и выяснения уровней поддержки, либо расчета среднего торгового диапазона. Допустим, Я уверен, что в любой торговый день акции движутся в пределах торгового диапазона 2 пункта. Желая дать акциям простор для колебаний, Я выбираю стоп-приказ на расстоянии долл.4, чтобы не быть выведенным из этих акций в первый же день. Исходя из этого, Я должен рассчитать размер своей позиции в такой сделке.

Счет А: Допустимый риск на сделку равен 2% х 100 000 долл.= 2 000 долл.;

2 000 долл. допустимого риска / долл.4 стоп-приказа = 500 акций.

Счет В: Допустимый риск на сделку равен 4% х 10 000 долл.= 400 долл.;

400 долл. допустимого риска / долл.4 стоп-приказа = 100 акций.

Теперь я знаю, сколько акций могу купить, чтобы снизить свой риск до заранее определенного уровня, и я могу спокойно установить стоп-приказ на уровне долл.56 сразу же после приобретения акций.

Одной из основных мер организационно-экономического характера, снижающей риск, является маркетинг. Применение маркетингового подхода позволяет предпринимателю не только осознать все ключевые проблемы своей фирмы, но и заранее подготовиться к изменениям во внешней ситуации, а также снижает внезапность нежелательных событий.

Другой организационно-экономической мерой защиты от риска может стать диверсификация инвестиций в развитие, сочетающаяся с постоянным контролем деятельности предприятия, в которое вложены средства. Степень диверсификации может быть повышена также за счет вложений в предприятия, находящиеся на разных этапах своего развития, или за счет вложения в предприятия разных регионов страны. Риск частных капиталовложений снижают тем, что инвесторы передают свои полномочия специалистам по управлению ценными бумагами, сохраняя за собой право участвовать в управлении предприятием и контролировать целевое использование вкладываемых средств.

Среди организационно-экономических мер следует выделить принятие решений, базирующихся на экспертной оценке рисковых ситуаций. Экспертиза позволяет провести исследование проблем или процессов, не поддающихся количественному измерению. В тех случаях, когда речь идет о принятии особо ответственных решений, не стоит полагаться на экспертные оценки только собственных кадров; целесообразно пригласить высококвалифицированных специалистов "со стороны". Тем самым можно будет избежать опасности стереотипного мышления, мнений и подходов, сложившихся у руководства данного предприятия и в трудовом коллективе в целом, нередко затрудняющих принятие верного решения.

Основополагающее значение приобретают правовые меры защиты от риска. Прежде всего необходимо умело использовать договорное право и доверие к партнеру, поскольку непрофессионально составленный договор - один из серьезнейших источников риска.

Весьма действенным средством защиты от риска является широко применяемый принцип ограниченной ответственности, который позволяет субъекту рисковать только произведенными инвестициями, а не всем своим имуществом. Снижению риска способствует компетентность руководства.

Важной мерой снижения риска является наличие у предпринимателя необходимой деловой информации, которая уменьшает неопределенность ситуации и позволяет грамотнее принимать более обоснованные решения.

Одной из важнейших мер защиты от предпринимательского риска является страхование, которое позволяет в определенной мере компенсировать воздействие внешних, неуправляемых фирмой факторов. К числу услуг, оказываемых предпринимателям страховым рынком, относятся страхование грузов; строительно-монтажных работ; средств транспорта; коммерческих рисков; интеллектуальной собственности; рисковое имущественное страхование; страхование гражданской ответственности и т.д.

Вперед > Содержаниеuchebnik-online.com

Оптимизация риск-менеджмента

Риск в деятельности компании

Любая деятельность по осуществлению предпринимательской деятельностью на всех этапах подвержена риску. Для успешного функционирования каждая компания должна решиться на внедрение технических средств и на смелые, творческие действия, что еще больше увеличивает вероятность рисковых ситуаций.

По этой причине степень риска нужно оценить правильно и точно, важно умение оценить уровень риска и умение им управлять для достижения наиболее эффективного результата в своей деятельности.

Замечание 1

Оптимизация в управлении рисками и риск-менеджменте – достаточно сложная задача, которая требует больших материально-человеческих ресурсов. Грамотные риск-менеджеры должны разбираться в терминологии, сопоставлении и выявлении риска, методах его управления, оценке его эффективности, организации предупреждающих мер и работы отдела риск-менеджмента в компании.

Управление рисками сопряжено с научно-обоснованной стратегией, включающей в себя следующие основные элементы:

- Выработка единого подхода при классификации рисков;

- Организация работы отдел управления рисками;

- Создать и внедрить методику регистрации издержек в материально-экономическом выражении;

- Создать методику планирования аварийных ситуаций, оценка вероятных последствий этих ситуаций;

- Сформировать глобальную базу данных по убыткам и издержкам в рамках каждой отдельной отрасли;

- Разработать методику по оценке сравнительной эффективности всех мероприятий по управлению рисками,

- Выработать рекомендации по использованию мер в каждом конкретном случае;

- Активно использовать страхование и самострахование.

Методы оптимизации риска

Методы оптимизации риска представляют собой самые трудоемкие методы по снижению риска, но и самые эффективные.

Суть метода состоит в периодической разработке сценария развития и оценки перспективного состояния компании и его внешней среды.

Замечание 2

Методы оптимизации предполагают специальную предварительную аналитическую работу, от полноты и правильности которой зависит эффективность в их применении.

Методы оптимизации риска относятся к предупреждающим методам управления, которые связаны со стратегическим планированием. Стратегическое планирование представляет собой исследование потенциального состояния компании, планирование состояния внешней среды, периодическую разработку сценариев развития и оценку будущего состояния компании, прогнозирование поведения потенциальных клиентов и контрагентов, планов и действий конкурентов.

Этапы стратегического управления рисками:

- непрерывное отслеживание условий внешней среды;

- поиск и сбор информации о наиболее значимых для данного проекта рисках;

- внесение исправлений в первоначальную оценку проекта по рискам с учетом дополнительных сведений, изменений внешней среды и самого проекта;

- регулярное информирование руководства о внешних изменениях.

Методами оптимизации рисков также являются процессы:

- Ориентации на среднюю норму доходности,

- Лимитирования (установка лимита в виде определенной суммы расхода, продажи продукции в кредит, сумм вложенного капитала),

- Резервирования средств с целью покрытия непредвиденных расходов (установление зависимости между потенциальным риском и размером расходов на покрытие этих рисков и их последствий).

Резервирование средств для покрытия непредвиденных расходов представляет собой способ снижения рисков при исполнении различных проектов. Резерв используют для того, что бы финансировать дополнительные работы, компенсировать непредвиденные изменения, которые возникают в ходе осуществления проекта.

spravochnick.ru

Модель оптимизации риска инвестиционного проекта

Библиографическое описание:

Бабенко Н. И. Модель оптимизации риска инвестиционного проекта [Текст] // Экономика, управление, финансы: материалы Междунар. науч. конф. (г. Пермь, июнь 2011 г.). — Пермь: Меркурий, 2011. С. 11-18. URL https://moluch.ru/conf/econ/archive/10/665/ (дата обращения: 18.10.2018).

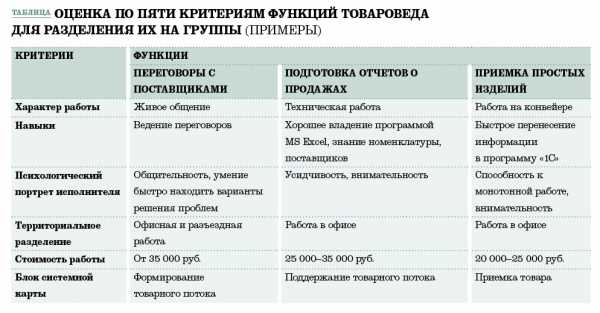

Сложность управления рисками инвестиционного проекта объясняется воздействием различных факторов внешней и внутренней среды. Совокупность негативных факторов внешней и внутренней среды образует систему рисков инвестиционного проекта, которую представим в виде двухуровневой системы. К первому уровню относятся основные виды риска, ко второму – рискообразующие факторы. Автором была составлена двухуровневая классификация рисков инвестиционного проекта посредством выделения рискообразующих факторов и их последующей группировки в 7 основных видов рисков, данные представлены в таблице 1.

Разработку модели оптимизации риска осуществим на примере инвестиционного проекта «Организация цеха железобетонных изделий». Суть проекта предполагает организацию в ООО «НСС» производства преднапряженных железобетонных изделий на базе готовых производственных мощностей с использованием новой технологии (армирование высокопрочной проволокой и термообработка без применения острого пара). ООО «НСС» входит в состав Группы Компаний ПИК – крупнейшей вертикально-интегрированной девелоперской компании России. Вид выпускаемой продукции: многопустотные плиты перекрытия различной высоты, ширины, длины и несущей способности.

Далее осуществим постановку экономико-математической модели, направленной на оптимальное распределение денежных средств, выделяемых на восстановление стабильного состояния инвестиционного проекта в результате реализации рисковых событий. Адаптируем марковские случайные процессы для решения нашей задачи. Особое место марковских процессов среди других классов случайных процессов обусловлено следующими обстоятельствами: для марковских процессов хорошо разработан математический аппарат, позволяющий решать многие практические задачи; с помощью марковских процессов можно описать (точно или приближенно) поведение достаточно сложных систем.

В нашем случае такой системой является инвестиционный проект (S), который может с течением времени под воздействием рисковых событий менять свое состояние, т.е. переходить из одного состояния («стабильное»), в другое («нестабильное»). Этот переход происходит заранее неизвестным случайным образом. Иными словами протекает марковский случайный процесс.

Таблица 1

Виды рисков и их рискообразующие факторы

|

Вид риска инвестиционного проекта |

Рискообразующие факторы |

|

Информационный риск |

1. Неполный объем поступления информации 2. Поступление недостоверной информации 3. Низкая скорость поступления информации |

|

Реализационный риск |

1. Изменение рыночной среды и запросов потребителей 2. Неустойчивость спроса 3. Негативная репутация хозяйствующего субъекта 4. Непопадание в ценовой диапазон целевого клиента 5. Слабая узнаваемость нового бреда 6. Появление аналогичных конкурирующих производителей 7. Неэффективная реклама 8. Низкая платежеспособность потребителей |

|

Производственный риск |

1. Нехватка трудовых ресурсов 2. Низкая квалификация менеджеров проекта 3. Низкая эффективность технических ресурсов 4. Неотлаженная работа проектной команды 5. Низкая надежность технических средств 6. Нестабильное обеспечение материалами и/или заготовками, и/или деталями, и/или комплектующими изделиями 7. Нарушение правил техники безопасности 8. Техногенные аварии |

|

Социально-политический риск |

1. Неблагоприятные законодательные изменения 2. Неблагоприятная денежная политика государства 3. Неблагоприятная внешняя политика государства 4. Противодействие региональных и местных властей 5. Ухудшение социально-экономической ситуации в стране 6. Военный переворот 7. Саботаж 8. Терроризм 9. Забастовки |

|

Экологический риск |

1. Аварии, случившиеся на предприятии холдинга и обуславливающие формирование и действие вредных факторов 2. Вредность производства, превышение лимитов объемов загрязнения окружающей среды 3. Ураганы, наводнения, смерчи, оползни, обвалы и т.п. |

|

Риск неисполнения хозяйственных договоров (контрактов) |

1. Задержки выполнения партнерами текущих договорных обязательств 2. Отказ партнера от заключения договора после проведения переговоров 3. Вхождения в договорные отношения с недееспособными и неплатежеспособными клиентами |

|

Транспортный риск |

1. Несвоевременная доставка грузов (сырья, материалов, готовой продукции) 2. Сохранность грузов |

Н.А. Орехов под марковским процессом понимает случайный процесс, протекающий в экономической системе S, если он обладает следующим свойством: для каждого момента времени t0 вероятность любого состояния системы в будущем (при t > t0) зависит только от ее состояния в настоящем S(t0) и не зависит от того, когда и каким образом система пришла в это состояние [1].

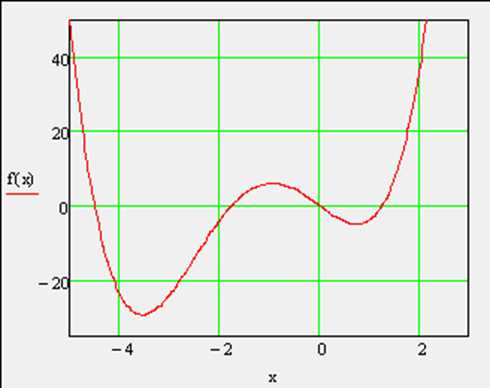

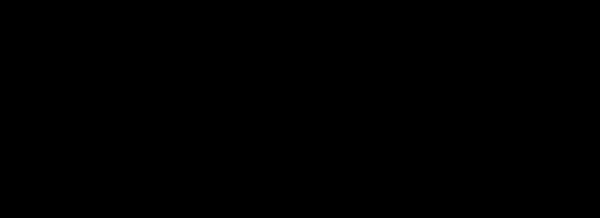

Марковские случайные процессы бывают с дискретным состоянием, с дискретным временем, с непрерывным временем. Случайный процесс называется процессом с дискретным состоянием, если возможные состояния системы S1, S2, …, Sn можно перечислить одно за другим, а сам процесс состоит в том, что время от времени система скачком мгновенно переходит из состояния Si в состояние Sj. Случайный процесс называется процессом с дискретным временем, если переходы системы из состояния в состояние возможны только в точно определенные, заранее фиксированные моменты времени t1, t2, … В промежутки времени между этими моментами система S сохраняет свое состояние. Случайный процесс называется процессом с непрерывным временем, если переход системы из состояния в состояние возможен в любой, наперед неизвестный, случайный момент времени t [48]. В данном случае мы будем рассматривать процесс с дискретными состояниями и непрерывным временем. Марковские случайные процессы с дискретными состояниями иллюстрируются с помощью графа состояний, где кружками обозначены состояния S1, S2, … Sn системы S, а стрелками – возможные переходы из состояния в состояние (см. рис. 1).

При рассмотрении непрерывных марковских процессов

принято представлять переходы системы S из

состояния в состояние как происходящие под влиянием некоторых потоков

событий. Потоком событий является последовательность однородных

событий, следующих одно за другим через случайные интервалы времени.

В нашем случае, события, образующие поток – это происходящие

при реализации инвестиционного проекта рисковые события. При

этом вероятности переходов

для любых i

и j

в любой момент времени равны нулю (в силу непрерывности времени).

для любых i

и j

в любой момент времени равны нулю (в силу непрерывности времени).

По этой причине вместо вероятности перехода

вводится величина

вводится величина

-

плотность вероятности перехода из состояния

-

плотность вероятности перехода из состояния

в состояние

в состояние

,

,

Пусть система S имеет конечное число

состояний S0, S1,

…, Sn.

Случайный процесс, протекающий в этой системе, описывается

вероятностями состояний P0(t),

P1(t),

… Pn(t),

где Pi(t)

– вероятность того, что система S в

момент t находится в состоянии Si.

Для любого t

.

.

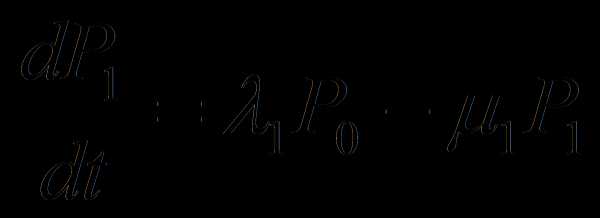

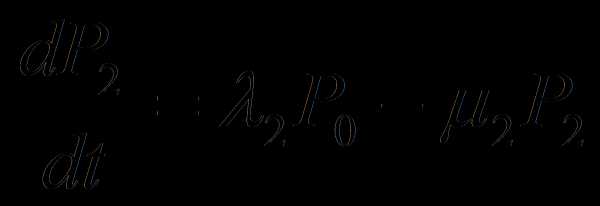

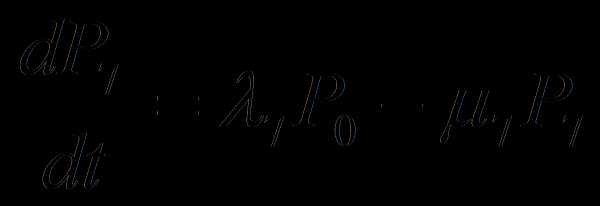

Вероятности состояний Pi(t)находят путем решения системы дифференциальных уравнений (уравнений Колмогорова), имеющих вид:

, где (1)

i=0, 1, …n.

Величина λijPi(t)называется потоком вероятности перехода из состояния Si в состояние Sj, причем интенсивность потоков λij может зависеть от времени или быть постоянной. Уравнения Колмогорова составляются по следующему правилу: в левой части каждого из них стоит производная вероятности какого-то (j-го) состояния. В правой части – сумма произведений вероятностей всех состояний, из которых возможен переход в данное состояние, на интенсивности соответствующих потоков, минус суммарная интенсивность всех потоков, выводящих систему из данного (j-го) состояния, умноженная на вероятность данного (j-го) состояния. При составлении уравнений удобно пользоваться графом состояний системы.

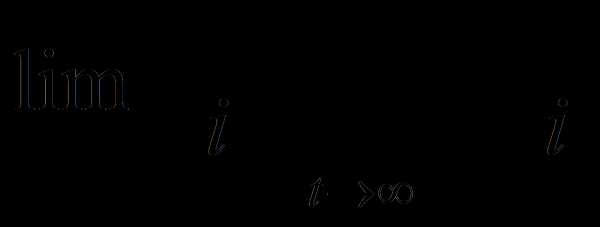

Если процесс, протекающий в системе, длится достаточно долго, то

имеет смысл говорить о предельном поведении вероятностей Рi

(t) при

.

Если эти пределы существуют и не зависят от начального состояния

системы, то они называются финальными вероятностями. Доказывается,

что если число n состояний конечно и из

каждого из них можно (за конечное число шагов) перейти в любое

другое, то финальные вероятности существуют.

.

Если эти пределы существуют и не зависят от начального состояния

системы, то они называются финальными вероятностями. Доказывается,

что если число n состояний конечно и из

каждого из них можно (за конечное число шагов) перейти в любое

другое, то финальные вероятности существуют.

Обозначим

(2)

(2)

При

в системе устанавливается предельный стационарный режим, в ходе

которого система случайным образом меняет свои состояния, но их

вероятности уже не зависят от времени. Финальную вероятность Si

можно истолковать как среднее относительное время пребывания системы

в этом состоянии. Таким образом, для системы S

с n состояниями получается система линейных

однородных уравнений с n неизвестными P0,

P1, … Pn,

которые можно вычислить с точностью до произвольного множителя. Для

нахождения точного значения P0,

P1, … Pn

к уравнениям добавляют нормировочное условие:

в системе устанавливается предельный стационарный режим, в ходе

которого система случайным образом меняет свои состояния, но их

вероятности уже не зависят от времени. Финальную вероятность Si

можно истолковать как среднее относительное время пребывания системы

в этом состоянии. Таким образом, для системы S

с n состояниями получается система линейных

однородных уравнений с n неизвестными P0,

P1, … Pn,

которые можно вычислить с точностью до произвольного множителя. Для

нахождения точного значения P0,

P1, … Pn

к уравнениям добавляют нормировочное условие:

P0+P1+…+Pn =1, (3)

пользуясь которым можно выразить любую из вероятностей Pi через другие и отобразить одно из уравнений.

Реализуем модель на практике. При проведении экспертной оценки рисков была составлена классификация рисков инвестиционного проекта и выделены 7 групп рисков: информационный риск- В1, реализационный риск- В2, производственный риск- В3, социально-политический риск- В4, экологический риск- В5, риск неисполнения хозяйственных договоров- В6, транспортный риск- В7.

Составим граф состояний инвестиционного проекта, находящегося под воздействием этих групп рисков (см. рисунок 2), где

λi – частота возникновения i-го рискового события (i=1, …, 7),

μi

– интенсивность устранения i-го

рискового события ( ).

).

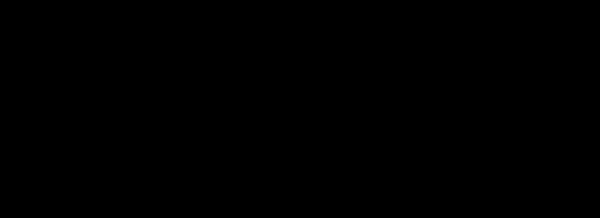

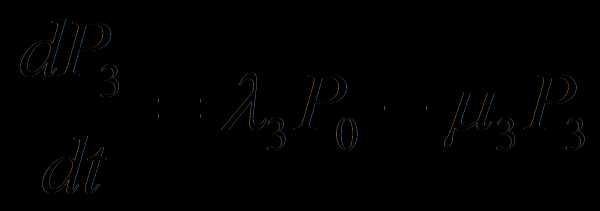

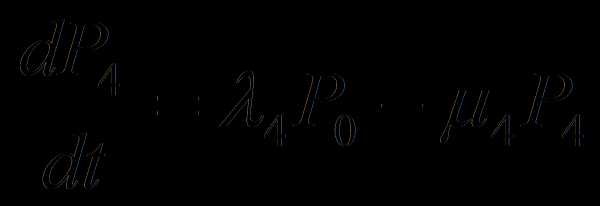

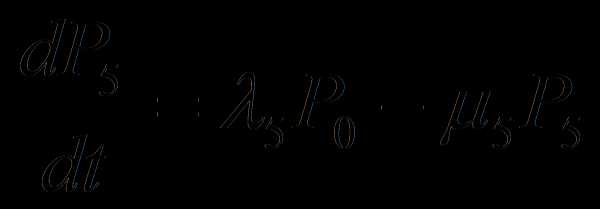

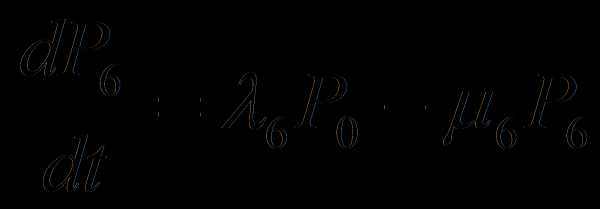

Согласно приведенному выше мнемоническому правилу система дифференциальных уравнений Колмогорова для состояний S0, S1,S2, S3, S4, S5, S6, S7 имеет вид:

(4)

(4)

Рассмотрим, что произойдет с системой S,

описываемой дифференциальными уравнениями Колмогорова, при

.

Известно, что в случае сообщающихся состояний функции Р1(t),

P2(t),

…, Pn(t)

стремятся к предельным (финальным) вероятностям состояний системы S.

Финальные вероятности не зависят от времени.

.

Известно, что в случае сообщающихся состояний функции Р1(t),

P2(t),

…, Pn(t)

стремятся к предельным (финальным) вероятностям состояний системы S.

Финальные вероятности не зависят от времени.

Поэтому в системе дифференциальных уравнений Колмогорова все левые части уравнений (производные) принимают равными нулю. При этом система дифференциальных уравнений превратится в систему линейных алгебраических уравнений и примет вид:

(5)

К системе уравнений добавляется условие:

Р0+Р1+Р2+Р3+Р4+Р5+Р6+Р7=1 (6)

Для решения системы исключаем первое уравнение и выражаем все вероятности через Р0, в результате получим систему:

(7)

(7)

Теперь подставим полученные вероятности в выражение (6) и получим:

(8)

Выразим из этого выражения Р0:

(9)

Для расчета вероятностей пребывания инвестиционного проекта под воздействием рисков необходимо проанализировать имеющуюся в ООО «НСС» статистику по аналогичным проектам для следующих переменных: частота возникновения рисковых событий; время, необходимое для устранения последствий рисковых событий; суммы денежных средств, выделяемые на устранение последствий рисковых событий. Данные представим в таблице 2.

Таблица 2

Данные ООО «НСС» по инвестиционным рисками

|

Группы инвестиционных рисков |

Частота возникновения рискового события |

λi |

Время ликвидации последствий рисковых событий |

μi |

Сумма Di денежных средств на ликвидацию последствий рискового события (тыс. руб.) |

|

В1-информационный риск |

1 раз в семь месяцев |

1/7 |

2 месяца |

1/2 |

250 |

|

В2 – реализационный риск |

1 раз в пять месяцев |

1/5 |

2 месяца |

1/2 |

400 |

|

В3 – производственный риск |

2 раза в 12 месяцев |

1/6 |

1 месяц |

1 |

350 |

|

В4 – социально-политический риск |

1 раз в 12 месяцев |

1/12 |

6 месяцев |

1/6 |

100 |

|

В5 – экологический риск |

1 раз в 24 месяца |

1/24 |

7 месяцев |

1/7 |

50 |

|

В6 – риск неисполнения хозяйственных договоров |

1 раз в 3 месяца |

1/3 |

1 месяц |

1 |

200 |

|

В7 – транспортный риск |

1 раз в 2 месяца |

1/2 |

1 месяц |

1 |

55 |

Вычислим

250+400+350+100+50+200+55=1405

тыс. руб.

250+400+350+100+50+200+55=1405

тыс. руб.

По формулам 6 и 7 рассчитаем вероятности Рi.

Р0 = 0,288; Р1=0,08; Р2=0,115; Р3=0,048; Р4=0,144; Р5=0,084; Р6=0,097;

Р7=0,144.

Так как μ представляет собой интенсивность устранения рисковых событий, то она зависит от суммы денежных средств, выделенных на ликвидацию его последствий. Следовательно, запишем формулу:

μi = βi*Di (i=1,…7) (10)

где D – сумма денежных средств, выделяемая на восстановление положения после воздействия инвестиционного риска;

βi – коэффициент пропорциональности, который определяется на основании имеющихся статистических данных.

Вычислим значение β, выразив его из формулы (10) и получим:

β1=1/500; β2=1/800; β3=1/350; β4=1/600; β5=1/350; β6=1/200; β7=1/55.

На основе имеющихся и рассчитанных данных осуществим постановку

оптимизационной задачи, заключающейся в определении оптимального

количества денежных средств, которые необходимо инвестировать ООО

«НСС» на устранение инвестиционных рисков, а также на

какие группы рисков необходимо направить эти средства, для

эффективного устранения последствий наступления рисковых событий,

чтобы вероятность стабильной реализации инвестиционного проекта

.

.

Выбор оптимального управленческого поведения в конкретной ситуации связан с проведением экономико-математического моделирования и решением задачи оптимального программирования. В нашем случае задачу можно записать следующим образом:

1. Целевая функция – математическая запись критерия оптимальности, т.е. выражение, которое необходимо оптимизировать:

(11)

2. Ограничения по ресурсам:

D1+D2+D3+D4+D5+D6+D7 = 1405 (12)

Di>0

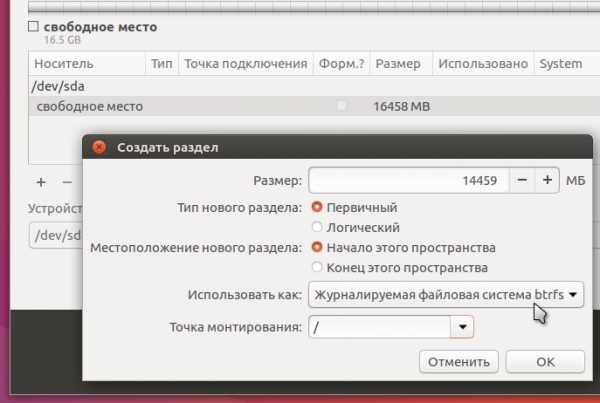

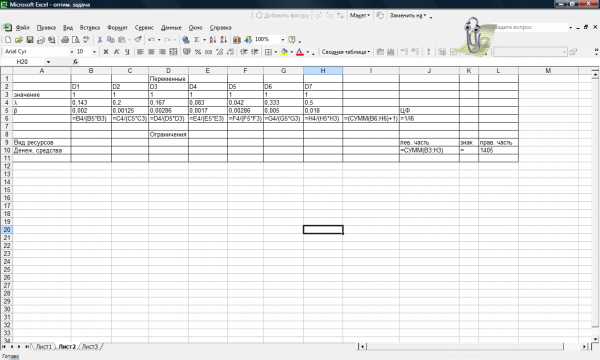

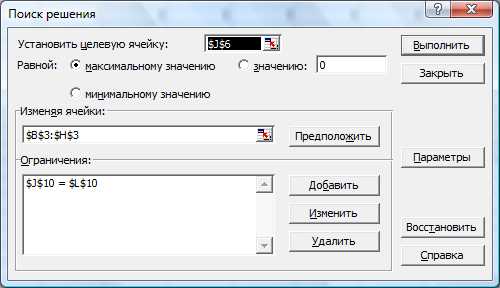

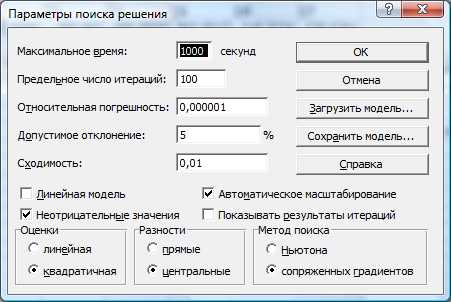

Для решения этой оптимизационной задачи используем пакет Excel, который содержит программу (надстройку) «Поиск решения». Данная программа позволяет реализовывать модели различной оптимизации. Составленная нами модель, является моделью нелинейного программирования (НЛП). В пакете Excel реализован метод множителей Лагранжа, идея которого заключается в преобразовании задачи условной оптимизации, решение которой производится методами поиска – градиентными методами или методами Ньютона. В нашем случае воспользуемся градиентным методом. Рабочий лист Excel с формулами, диалоговое окно «Поиск решения», диалоговое окно «Параметры поиска решения» представим на рис. 3-5.

Рис.

3. Рабочий лист Excel c

формулами

Рис.

3. Рабочий лист Excel c

формулами

Рис. 4. Диалоговое окно «Поиск решения»

Рис. 5. Диалоговое окно «Параметры поиска решения»

Результаты оптимального размера денежных средств, направляемых на устранение рисковых событий при максимизации вероятности нахождения в стабильном положении представлены в таблице 3.

Таблица 3

Результаты решения оптимизационной задачи

|

Группы инвестиционных рисков Вi |

Суммы денежных средств, направляемых на устранение рисковых событий Dii, тыс. руб. |

|

В1-информационный риск |

224,2 |

|

В2 – реализационный риск |

335,4 |

|

В3 – производственный риск |

202,5 |

|

В4 – социально-политический риск |

185,3 |

|

В5 – экологический риск |

101,7 |

|

В6 – риск неисполнения хозяйственных договоров |

216,3 |

|

В7 – транспортный риск |

139,6 |

При таком распределении денежных средств достигается максимальная вероятность нахождения инвестиционного проекта в стабильном положении Р01=0,333.

Имея новую максимальную вероятность

и

новые значения

можно рассчитать новые интенсивности устранения рисковых событий и

вероятности нахождения проекта в каждой из групп рисков по формулам:

и

новые значения

можно рассчитать новые интенсивности устранения рисковых событий и

вероятности нахождения проекта в каждой из групп рисков по формулам:

(13)

(14)

(14)

Результаты вычислений:

=0,448,

=0,448,

=

0,419,

=

0,419,

=

0,579,

=

0,579,

=

0,309,

=

0,309,

= 0,291,

= 0,291,

=

1,082,

=

1,082,

=

2,538;

=

2,538;

0,106,

0,106,

0,159,

0,159,

0,096,

0,096,

0,09,

0,09,

0,048,

0,048,

0,103,

0,103,

0,066.

0,066.

Таким образом, в ходе решения оптимизационной задачи была выявлена

максимальная вероятность стабильной реализации проекта, равная

=

0,333. Эта вероятность достигается за счет правильного распределения

денежных средств между группами инвестиционных рисков. Реализация

этой модели на практике позволит добиться увеличения вероятности

стабильного состояния инвестиционного проекта на

.

Аналогично производятся расчеты по рискообразующим факторам, что еще

больше снизит вероятность нахождения инвестиционного проекта под

воздействием рисков.

=

0,333. Эта вероятность достигается за счет правильного распределения

денежных средств между группами инвестиционных рисков. Реализация

этой модели на практике позволит добиться увеличения вероятности

стабильного состояния инвестиционного проекта на

.

Аналогично производятся расчеты по рискообразующим факторам, что еще

больше снизит вероятность нахождения инвестиционного проекта под

воздействием рисков.

1. Орехов Н.А., Левин А.Г., Горбунов Е.А. Математические методы и модели в экономике: Учеб. пособие для вузов / Под ред. проф. Н.А. Орехова. – М.: ЮНИТИ-ДАНА, 2004. – с. 219-223.

Основные термины (генерируются автоматически): инвестиционный проект, система, случайный процесс, месяц, событие, реализационный риск, производственный риск, оптимизационная задача, диалоговое окно, рисковое событие.

moluch.ru

| Обратная связь ПОЗНАВАТЕЛЬНОЕ Сила воли ведет к действию, а позитивные действия формируют позитивное отношение Как определить диапазон голоса - ваш вокал Как цель узнает о ваших желаниях прежде, чем вы начнете действовать. Как компании прогнозируют привычки и манипулируют ими Целительная привычка Как самому избавиться от обидчивости Противоречивые взгляды на качества, присущие мужчинам Тренинг уверенности в себе Вкуснейший "Салат из свеклы с чесноком" Натюрморт и его изобразительные возможности Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д. Как научиться брать на себя ответственность Зачем нужны границы в отношениях с детьми? Световозвращающие элементы на детской одежде Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия Как слышать голос Бога Классификация ожирения по ИМТ (ВОЗ) Глава 3. Завет мужчины с женщиной Оси и плоскости тела человека - Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д. Отёска стен и прирубка косяков - Когда на доме не достаёт окон и дверей, красивое высокое крыльцо ещё только в воображении, приходится подниматься с улицы в дом по трапу. Дифференциальные уравнения второго порядка (модель рынка с прогнозируемыми ценами) - В простых моделях рынка спрос и предложение обычно полагают зависящими только от текущей цены на товар. | Внедрение некоторых вариантов мероприятий по оптимизации рисков позволит снизить определенные недопустимые риски, которые грозят организации: риск роста производственных затрат, выбора неэффективной технологии обработки информации, риск недобросовестности руководства, риск смены приоритетных направлений государственных программ, эпидемии среди свиней, снижения скороспелости и многоплодия свиней, риск невостребованности, влияния крупного конкурента, а также риск недополучения доли рынка. Далее представлены методы оптимизации каждого риска из группы недопустимых рисков. Для получения необходимой доли рынка компании нужно занять собственную нишу, привлечь потребителя, с которым будет взаимовыгодное сотрудничество, и специализироваться на нем. Компании следует расширить ассортимент продаваемой продукции, а также увеличить производственные мощности. Предполагается ввод в ассортимент замороженного мяса – для этого следует арендовать холодильный склад (площадью 300м2), расположенный в черте города, принадлежащий компании «GigAnt», которая также имеет возможность оказывать экспедиционно-логистические услуги. В год аренда и услуги по перевозке будут обходиться примерно в один миллион рублей. Данные затраты являются оправданными, т.к. после расширения ассортимента с помощью замороженного мяса у компании «Эскалоп» появится возможность расширения каналов сбыта совей продукции. Так в ходе анализ рынка мясопроизводства в Пермском крае нами было выявлено, что крупный мясокомбинат «Кунгурский» нуждается в поставках замороженного мяса, что открывает нам новый канал сбыта. [!!!ссылка от Сергея!!!] Сотрудничество с мясокомбинатом может стать эффективной мерой оптимизации риска недополучения доли рынка. Другим вариантом развития компании может быть стратегическое сотрудничества с крупным российским производителем полуфабрикатов и мясных изделий «Телец», который имеет планы по строительству крупной свинофермы в Пермском крае. [!!!ссылка от Сергея!!!]. Таким образом, существует реальная возможность выхода компании «Эскалоп» на региональный рынок мясной продукции, путем стратегического сотрудничества с «Тельцом». Тем самым, это позволит снизить риски невостребованности продукции, т.к. бренд «Телец» имеет высокую узнаваемость и лояльность потребителей. Кроме того, такой вариант развития позволит оптимизировать риск недополучения доли рынка, а также влияния крупного конкурента, которым является «Пермский свинокомплекс», занимающая более 80% рынка Пермского края, и ориентирующаяся на импорт в другие регионы. При расширении производственных мощностей и увеличении ассортимента продаваемой продукции, необходимо расширить штат сотрудников компании. Следует создать отдел продаж, штат которого будет состоять из двух логистов и одного маркетолога, которые позволят сократить издержки по хранению и перевозке товара. Создание данного отдела позволит оптимизировать риски роста производственных затрат, выбора неэффективной технологии обработки информации. Также следует увеличить штат ветеринаров до трех человек, зоотехников до пяти, а также нанять медицинского работника, в связи с ростом производственных мощностей и увеличения ассортимента. Расширение штата позволит ввести постоянный ветеринарный мониторинг состояния здоровья животных, а также их плодовитости, что позволит планировать объем выпускаемой продукции во избежание срывов поставок. К тому же, так как состояние здоровья животных во многом зависит от качества их обслуживания, необходим постоянный мониторинг качества корма и контракты с поставщиками, которые несут высокую материальную ответственность за качество предоставляемого корма. Кроме того, ввод в штат медицинского сотрудника обеспечит контроль за здоровьем персонала, необходимый медицинский осмотр перед контактом с животными и регулярное медицинское обследование. Данные меры позволят оптимизировать риски эпидемии среди свиней, а также снижения их скороспелости и многоплодия. К тому же, превентивные меры, в виде прививания и эпидемиологического контроля за животными и кормом, позволят оптимизировать данный риск. Также возможен вариант страхования от подобного рода случаев, так как при этом, лишившись необходимого сырья, компания не прекратит свое функционирование. Для оптимизации риска смены приоритетных направлений государственных программ необходимо проработать различные варианты развития событий. В настоящее время организация взяла в кредит 5 млн рублей, по ставке 14%, однако, благодаря государственной поддержке, фирма имеет льготную ставку процента (4,6%). В случае смены приоритетов и отмены государственной поддержки сельхозпредприятий, следующий кредит фирма будет брать по, сравнительно более низкой процентной ставке в Россельхозбанке, предлагающем специальную программу для малых предприятий в сельскохозяйственной сфере, которая равна 11,9%. Также следует обратить внимание на юридическую составляющую в управлении организацией. В уставе и прочих официальных корпоративных документах следует подробно прописать принципы совместной работы собственников по управлению компанией, а также прописать ответственность и условия выхода из компании кого-либо из учредителей, что позволит снизить риск недобросовестности руководства.

|

megapredmet.ru