Оптимизации прибыли предприятия по средствам предельного анализа. Оптимизация прибыли

Оптимизации прибыли предприятия по средствам предельного анализа

Библиографическое описание:

Яшечкина К. А., Кузнецова Е. Д. Оптимизации прибыли предприятия по средствам предельного анализа // Молодой ученый. 2016. №12.5. С. 91-93. URL https://moluch.ru/archive/116/31630/ (дата обращения: 17.10.2018).

В условиях рыночных отношений предприятие должно стремиться к получению максимальной прибыли, то есть к такому ее объему, который позволял бы предприятию не только прочно удерживать позиции сбыта на рынке своей продукции, но и обеспечивать динамичное развитие его производства в условиях конкуренции. Поэтому каждое предприятие, прежде чем начать производство продукции, рассматривает процесс оптимизации прибыли.

В рамках системы управления эффективностью коммерческое предприятие при осуществлении хозяйственной деятельности сталкивается с необходимостью оптимизации получаемой прибыли с целью генерирования финансовых результатов для наращивания масштабов предпринимательской деятельности и обеспечения ее финансовой устойчивости. Прибыль характеризует степень эффективности работы предприятия, его финансовый потенциал, доходность.

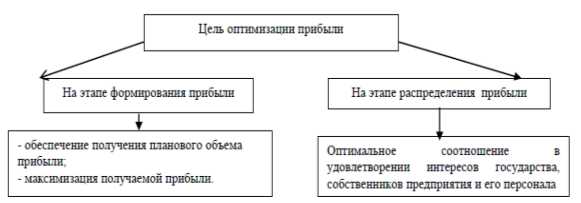

На сегодняшний момент существуют различные цели оптимизации прибыли предприятия (рис. 1).

Рис. 1. Целевые задачи оптимизации прибыли предприятия

На наш взгляд, оптимизация прибыли предприятия на этапе ее формирования должна реализовываться через использование следующих основных способов:

оптимизация сбыта посредствам оптимизации ассортимента реализуемой продукции (работ, услуг), распределения товаров между потребителями;

оптимизация затрат через ускорение оборачиваемости оборотных средств и их Источников, оптимизации переменных и постоянных затрат, внедрения системы управленческого учета и бюджетирования, снижения уровня запасов;

оптимизация налога на прибыль с позиции минимизации налоговых выплат по нему в кратко- и долгосрочном периодах.

В первых двух способах речь идет об оптимизации прибыли от продаж, а в третьем случае – чистой прибыли.

Оптимизация прибыли предприятия на этапе ее распределения осуществляется с позиции оптимизации соотношения между капитализируемой и потребляемой составляющими чистой прибыли.

Для получения необходимой, достаточной, прибыли необходимо обеспечить равенство предельных затрат и предельного дохода.

В данном случае целевая функция имеет следующий вид:

R=[(P*g)-Cпр]-maх (1)

Применение предельного подхода к этой функции имеет следующее соотношение:

(2)

,(3)

где g – годовой объем выпуска продукции, натуральные единицы,

P – цена единицы продукции;

Спр – затраты на производство, руб.;

– предельный доход, руб.;

предельные затраты, руб.

На примере ООО «Текино» рассмотрим методику точного анализа по средствам расчета необходимого уровня затрат и дохода от производства основного товара. Исходные данные для анализа представлены в таблице 1.

Таблица 1

Исходные данные для определения предельных затрат и дохода от реализации зерновых и зернобобовых культур ООО «Текино»

| Показатели | 2013 год | 2014 год | 2015 год | Итого : |

| Годовой выпуск продукции в натуральном выражении (g), тыс. ц. | 19,22 | 52,19 | 82,83 | 154,24 |

| Цена единицы продукции (Р), тыс. руб. | 0,91 | 0,70 | 0,25 | 1,86 |

| Себестоимость единицы продукции, руб. | 488,45 | 360,41 | 253,59 | 1102,45 |

| Издержки производства, тыс. руб. | 9388,00 | 18809,00 | 21004,00 | 49201,00 |

| Выручка от реализации, тыс. руб. | 17476,00 | 36371,00 | 75031,00 | 128878,00 |

| Прибыль, тыс. руб. | 8088,00 | 17562,00 | 54027,00 | 79677,00 |

Как показывает анализ, зависимость между ценой и объемом выпуска продукции в большинстве случаев характеризуется линейной формой связи вида:

P=a0+a1*g(4)

Неизвестные параметры а0 и а1 на основе составления и решения системы нормальных уравнений вида:

;(5)

,(6)

где n – количество лет.

Для ООО «Текино» данное уравнение приобретает следующий вид:

3а0+а1*154,24=1,86,

а0*154,24+ а1*23788,43=128878,00.

После решения данной системы уравнения получим функцию спроса:

P=1252-0,1*g

Анализ зависимости между издержками производства и объемом выпуска продукции в динамике позволяет для функции издержек производства рекомендовать линейную функцию связи вида:

Спр=b0+b1*g

Неизвестные параметры b0 и b1 в функции издержек производства определяются по методу наименьших квадратов на основе составления и решения нормальных уравнений вида:

,(7)

,(8)

где n – количество лет.

Таким образом, имеем:

3b0+b1*154,24=1102,45

b0*154,24+b1* 23788,43=49201,00

После решения уравнения получим функцию издержек производства:

Сед= 769,02-0,03*g

Для определения предельного дохода и затрат выполним следующие процедуры:

P*g=1252-0,1*g2

Возьмем производную от последнего уравнения

=1252-0,2*g

Возьмем производную от уравнения издержек производства:

=-0,03

Приравняв результаты производственных, получим g=6260,35 тыс. ц. При таком объеме цена единицы продукции может составит: P=1252 -0,1*6260,35=625,97 руб., при себестоимости единицы продукции 769,02-0,03*6260,35=391,02 руб. Установленное соотношение цены и себестоимости обеспечивает постоянный рост прибыли предприятия.

Сегодня получение положительных итогов финансовой деятельности организации возможно при определенном сочетании объема выпуска продукции, цены единицы продукции и величины издержек на производство в целом. Таким образом, прибыль предприятия прямо зависит от процесса оптимизации прибыли предприятия, в основе которого лежит соотношение предельного дохода и предельных затрат.

Литература:- Ковалев А. И., Привалов В. П. Анализ финансового состояния предприятия. Учебное пособие. – М.: Центр экономики и маркетинга, 2014. 424 с.

- Макарьева В.И., Л.В. Андреева Анализ финансового состояния предприятия. Учебное пособие. – М.: ИНФРА-М, 2013. 557 с.

- Ронова Г.Н. Анализ финансовой отчетности. Учебное пособие. – М: Московский международный институт эконометрики, информатики, финансов и права, 2015. 156 с.

- Шеремет А.Д. Методика финансового анализа: учебник /А.Д. Шеремет. – М.: ИНФРА. – М, 2011. 456 с. (322)

Основные термины (генерируются автоматически): предельный доход, цена единицы продукции, оптимизация прибыли предприятия, функция издержек производства, себестоимость единицы продукции, основа составления, объем выпуска продукции, издержка производства, нормальное уравнение вида, затрата.

moluch.ru

Оптимизация налога на прибыль: способы с пошаговой инструкцией

Основная цель деятельности коммерческих предприятий — получение прибыли. Каждый налогоплательщик желает снизить суммы уплачиваемых налогов. В статье расскажем, почему оптимизация налога на прибыль является одним из доступных методов достижения данной цели.

Достичь желаемого можно двумя способами:

- За счет снижения размера налогооблагаемой базы.

- По максимуму используя механизмы налогового регулирования.

Налоговое законодательство обязывает все коммерческие предприятия уплачивать налог на прибыль, а потому именно данный вид налога стараются оптимизировать многие фирмы. Особенности налога на прибыль дают возможность подобрать несложный подход к схеме оптимизации:

- отсутствие минимальной размера налога к уплате,

- наличие нескольких вариантов применения статей расходов.

Оптимизация налога на прибыль является законной и может быть проведена через следующие направления:

- изменение учетной политики компании при расчете налога на прибыль,

- индивидуальные решения при выборе типа договоров с клиентами,

- широкое применение льгот по налогу и отсрочек,

- проведение ревизии расходов на обслуживание основных фондов.

Преимуществом любого предпринимателя станет осведомленность в вопросах налогообложения прибыли — это поможет избежать ошибок при заполнении налоговых деклараций и не совершить незаконное действие. Оптимизация налога на прибыль — важное управленческое решение в силу того, что данный вид налога влияет на финансовые результаты деятельности компании на основании принятой стратегии развития.

Способы оптимизации налога на прибыль

Необходимо понимать разницу между налоговым планированием и уклонением от перечисления суммы налога на прибыль в бюджет страны. Под налоговым планированием понимается уменьшение размеров налога путем вариативной трактовки норм налогового законодательства, что не предполагает нарушение закона, но и не является в традиционном смысле поведением законопослушного гражданина. Это цивилизованный способ защиты экономического интереса плательщика налога, в отличие от уклонения от уплаты налога или обход налога.

В итоге, умение владельцев бизнеса заниматься налоговым планированием будет выгодно государству, ведь это улучшает финансово-хозяйственные показатели работы предпринимателя и дает возможность пустить деньги на развитие предприятия. А значит, в будущем компания будет платить более высокие налоги.

При проведении оптимизации налога на прибыль, принимается во внимание вся совокупность уплачиваемых бизнесменом налогов, чтобы найти наилучший вариант обложения результатов деятельности компании налогами. Оптимизация налога на прибыль состоит из рассмотрения:

- объекта обложения налогом,

- налогооблагаемой базы,

- налогового периода,

- ставки по налогу,

- правил расчета,

- сроков уплаты.

Россия имеет со многими странами соглашение об избежании двойного налогообложения, и этим можно воспользоваться, когда ставка по налогу на прибыль в другой стране оказывается более низкой, нежели в РФ. Налоговое законодательство требует от предприятий составлять приказ об утверждении учетной политики, в которой должны быть отражены следующие моменты:

- Способ расчета доходов и расходов.

- Правила уплаты основного налога на прибыль и авансовых платежей по нему по обособленным подразделениям предприятия.

- Учет по налогам в отношении имущества, подлежащего амортизации.

- Порядок формирования резервов по сомнительным долговым обязательствам.

- Правила формирования резерва по гарантийному ремонту и обслуживанию.

- Правила уплаты налога на прибыль организации. Читайте также статью: → «Бухгалтерский и налоговый учет налога на прибыль (особенности исчисления) + инфографика».

Компании также имеют право в целях планирования разработать договорную политику, предполагающую выбор:

- контрагентов,

- вида договоров,

- отдельных пунктов договора.

Это может сыграть существенную роль. К примеру, имущество, переданное по договору дарения, в целях обложения налогом признаются выданными бесплатно, а значит являются внереализационными доходами.

Методы оптимизации налогов для физических лиц

Физические лица могут использовать 3 законных метода оптимизации налога на прибыль (могут возникнуть трудности с доказательством обоснованности их применения):

- Через налоговые вычеты (лечение, учеба, покупка недвижимости и т.д.).

- Путем регистрации работника в качестве ИП — это поможет сэкономить на налогах, если будет выбрана упрощенная система налогообложения.

- Путем оформления части заработной платы в качестве материальной помощи (существует ежемесячный лимит).

Методы оптимизации налога на прибыль для юридических лиц

Для юридических лиц также существуют законные методы оптимизации налога на прибыль:

- Создание резервов (равномерное распределение налога на прибыль на протяжении года — позволяет избежать пиковых отчислений во время отпусков, выявления долгов, ремонтов ОС).

- Оптимизация некоторых пунктов налогового учета (выбор метода учета и оприходования выручки и затрат, наиболее выгодного в плане уплаты налогов).

- Перенос налогооблагаемой базы на дочерние компании (прибыль переносится на фирму с льготным режимом обложения налогом на прибыль с обязательным выводом ее оттуда без каких-либо налоговых нагрузок).

- Использование временных различий при исчислении налога и последующее его перемещение на новый период.

- Переход на льготный налоговый режим (так, чтобы налога на прибыль не было, или чтобы был законный способ его не выплачивать).

- Разделение (договора на оказание большого комплекса услуг могут быть разделены на несколько соглашений с учетом необложения налогом на прибыль некоторых работ).

- Оптимизация амортизационных отчислений (утверждение повышающего коэффициента для ОС, работающих круглые сутки, приобретение дорогого оборудования по частям, амортизационная премия).

- Возмещение НДС зачетом в счет налога на прибыль.

- Применение долговых документов (векселей, поручительства и т.д.).

- Корректировка договоров (часть расходов можно отнести на текущий период единовременно).

- Оптимизация учета расходов, разделение на прямые/косвенные.

- Оптимизация затрат на производство (контроль себестоимости).

- Планирование предполагаемой прибыли.

Оптимизация налога на прибыль через создание резерва по сомнительным долгам

У большинства предприятий имеется непогашенная дебиторская задолженность. Компании могут подстраховать себя от налоговых потерь, которые произойдут из-за неисполнения дебиторами своих долговых обязательств, путем создания резерва по сомнительным задолженностям. Это означает, что фирма сократит обязательства перед бюджетом по перечислению сумм налога на прибыль, которая пока еще не была получена.

Сомнительный долг с точки зрения налогового законодательства — это задолженность, не выплаченная в срок, определенный по договору, не обеспечена залогом, гарантией банка или поручительством.

Законная схема формирования резерва:

- Прописать возможность создания резерва в документах по учетной политике (рекомендовано).

- Провести инвентаризацию дебиторской задолженности по состоянию на последний день отчетного или налогового периода.

- Произвести расчет резерва:

- если долг возник более 90 дней назад, в сумму включается выявленная в ходе проведения инвентаризации задолженность;

- если долг появился от 45 до 90 дней назад, в сумму включается 50% выявленной в ходе инвентаризации задолженности;

- если долг возник менее 45 дней назад, сумма долга не увеличивается.

Существует ряд требований к осуществлению такого метода оптимизации:

- Предприятие должно определять доходы и затраты методом начисления.

- Сумма резерва не должна оказаться выше 10% от суммы выручки за весь отчетный (налоговый) период.

- Формирование суммы резерва должно быть подкреплено расчетом-справкой из бухгалтерии, а также налоговым регистром (сумма отчислений идет во внереализационные затраты на крайний день отчетного периода).

- Метод применяется лишь в случае с необходимостью покрытия убытков от безнадежных долгов (невозможных к взысканию).

Бухгалтерские проводки:

| Операция | ДЕБЕТ | КРЕДИТ |

| Создание резерва по сомнительным долгам | 91 «Прочие доходы и расходы» | 63 «Резервы по сомнительным долгам» |

| Списание невостребованных долгов, ранее признанных сомнительными | 63 «Резервы по сомнительным долгам» | 91 |

Списанная в убыток дебиторская задолженность учитывается на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» на протяжении 5 лет на случай появления у должника средств для возврата долга.

Оптимизация налога на прибыль через создание ремонтного фонда и применение различных методов начисления амортизации

Еще один метод оптимизации налога на прибыль — создание резерва для будущих затрат на ремонтные работы. Суть метода: налогоплательщик в каждом отчетном периоде снижает налоговую базу для расчета налога на прибыль на сумму совершаемых им отчислений в фонд будущего ремонта. Суммы в каждом периоде должны учитываться равномерно.

- Отчисления вычисляются на основании общей стоимости основных средств и нормативов отчислений (исходя из сведений в инвентарных карточках учета ОС по форме № ОС-6).

- Норматив отчислений устанавливается на предприятии на основании периодичности проведения ремонтных работ ОС, частоты замены комплектующих и стоимости ремонта.

- Максимальная сумма резерва не должна быть выше средней величины фактических затрат на ремонт за предшествующие 3 года.

- Необходимо заполнять налоговый регистр и указывать в нем стоимость ОС, величину отчислений в резерв.

- Отчисления в ремонтный резерв нужно списывать равными частями на крайний день отчетного периода. Если сумма резерва оказывается выше фактически понесенных затрат на ремонт, разница идет в доходы фирмы.

- Лучше отразить возможность создания ремонтного резерва в учетных документах предприятия.

- Должны быть документы, доказывающие, что требуется проведение ремонтных работ:

- расчет отчислений в резервный фонд,

- нормативы и сроки ремонта,

- сметы на ремонтные работы,

- сведения о стоимости ОС,

- дефектные ведомости с перечислением неисправностей.

Также необходимы документы, подтверждающие, что ремонт был фактически произведен.

Бухгалтерские проводки:

| Операция | ДЕБЕТ | КРЕДИТ |

| Образован резервный фонд для предстоящего капитального ремонта ОС компании | 20, 23, 26, 29, 44 | 96 |

| Средства из резервного фонда направлены на оплату ремонтных работ | 96 | 23, 29, 70, 76, 10, 69 |

Оптимизация налога на прибыль путем применения нелинейного метода начисления амортизации

Необходимо закрепить данный способ в документах учетной политики. Амортизируемое имущество — имущество во владении плательщика налогов, применяемое с целью извлечения прибыли, стоимость которого постепенно погашается путем начисления амортизации (срок полезного использования — более 1 года, первоначальная стоимость — более 10 тысяч рублей).

Нелинейный метод начисления — способ, при котором сумма начисленной амортизации за 1 месяц равна произведению остаточной стоимости объекта и нормы амортизации. Норма амортизации вычисляется по формуле:

НА = (2 : n) * 100%, где

- НА — норма амортизации,

- n — срок полезного использования (мес.).

С того месяца, в котором стоимость объекта станет равной 20% от первоначальной цены, амортизация начисляется по-другому:

- остаточная стоимость становится базовой для последующих расчетов,

- сумма амортизации за месяц становится равной базовой стоимости, деленной на число месяцев до конца срока полезного использования объекта.

Оптимизация налога на прибыль при реализации нематериальных активов

Чтобы оптимизировать прибыль данным методом, нужно придерживаться следующей схемы. Выявить имеющиеся на предприятии объекты интеллектуальной собственности (ОИС). Для этого нужно издать приказ о собрании комиссии, желательно с привлечением патентоведом и патентных поверенных, для проведения инвентаризации. Результатом работы комиссии должно стать составление акта инвентаризации и оценки ОИС со списком названий, сроками полезного использования и стоимостями. На его основании будет определен срок, на протяжении которого будут амортизироваться НМА. Могут быть найдены следующие ОИС:

- изобретения и полезные модели,

- новаторские идеи, секреты производственного процесса,

- научные открытия, литературные и художественные произведения,

- топологии интегральных схем,

- базы данных и программы для ЭВМ,

- промышленные образцы,

- товарные знаки, названия мест происхождения товаров.

Оформить и зарегистрировать ОИС. Необходимо получить патент или свидетельство, в зависимости от типа найденных ОИС. Секреты производства не подлежат регистрации и защищаются коммерческой тайной, поэтому в качестве документации придется составить бумаги о работе с такими объектами. Для этого:

- определяется перечень объектов (информации), входящих в служебную или коммерческую тайну;

- определяются правила работы с данными;

- ограничить круг сотрудников, которые допускаются к работе с конфиденциальными сведениями, перечислив всех по именам. С каждым из них заключить договор о конфиденциальности. За создание технологии работнику причитается вознаграждение, размер которого должен быть установлен приказом или прописан в договоре со служащим.

Поставить объекты интеллектуальной собственности на учет. Приказ издается на основании акта инвентаризации и устанавливает дату, с которой начинается использование и амортизация НМА. Первоначальная стоимость НМА — сумма, равная величине оплаты (или кредиторской задолженности) компанией покупки или создания актива. Расходы собираются на счете 08 и 97. На каждый объект НМА заводится карточка по форме № НМА-1.

Переоценить НМА по рыночной стоимости. Такая процедура проводится максимум 1 раз в год независимым оценщиком НМА. Задание на переоценку документируется в форме приказа. Исходные сведения для доходного способа переоценки берутся из бизнес-плана компании (чем выше ожидаемая доходность, тем больше стоимость НМА).

Сумма дооценки зачисляется в добавочный капитал, при проведении налогового учета результаты переоценки не принимаются во внимание, но отражаются в карточках НМА. Начислять амортизацию. Стоимость НМА с указанным сроком полезного использования подлежит погашению путем начисления амортизации на протяжении данного периода.

Метод начисления амортизации отражается в учетной политике:

- линейный,

- списанием стоимости пропорционально объему продукции или работ,

- способом уменьшаемого остатка.

Бухгалтерские проводки:

- накопление сумм амортизации на сч. 05 или

- уменьшение первоначальной стоимости на сч. 04.

Оптимизация налога на прибыль через НИОКР

Оптимизировать налог на прибыль в 1,5 раза эффективнее, чем через какие-либо иные расходы, можно через затраты на научно-исследовательские и опытно-конструкторские разработки (из закрытого перечня):

- технологий хранения, предоставления и обработки информации,

- технологий информационной безопасности,

- новых Интернет-технологий (в том числе средства поиска, анализа, фильтрации информации).

Список затрат на НИОКР прописан в Налоговом кодексе (расходы признаются вне зависимости от результатов исследований и разработок):

- средства амортизации по ОС и НМА (кроме зданий и сооружений), применяемым для выполнения НИОКР,

- затраты на оплату труда сотрудников, выполняющих НИОКР,

- материальные расходы на НИОКР,

- прочие затраты, имеющие отношения к НИОКР, в сумме не более 75% суммы затрат на оплату труда,

- стоимость работ по договорам на выполнение НИОКР,

- отчисления в фонды поддержки инновационной, научно-технической, научной деятельности.

Расходы включаются в список прочих затрат в отчетном или налоговом периоде, в течение которого работы закончились.

К примеру, компания на ОСНО заказала НИОКР у другой фирмы на ОСНО или УСН, стоимость исследований равнялась 1 млн. рублей. При отражении затрат на НИОКР можно учесть их для налога на прибыль с повышающим коэффициентом 1,5 (для этого придется представить в ФНС отчет о выполненных НИОКР с декларацией по налогу на прибыль). Вторая сторона будет учитывать доходы без коэффициента.

Оптимизация налога на прибыль при присоединении убыточной компании

С 2007-го года Налоговый кодекс не содержит ограничений по величине убытков, переносимых на будущие периоды. Благодаря этому «убыточная реорганизаций» позволяет уменьшить налог на прибыль. Преимущество данная процедура приносит и в отношении НДС — компания-правопреемник приобретает право принятия к вычету НДС, уплаченный присоединенной фирмой с авансов.

Чтобы у ФНС не возникало претензий, реорганизацию нужно обосновать конкретными бизнес-задачами, иначе сделка будет расценена как фиктивная. Этому будет способствовать:

- Подозрительный присоединяемый контрагент (к примеру, у фирмы нет персонала, основных средств, складских помещений и т.д.).

- Соответствие присоединяемой фирмы критериям налоговой неблагонадежности, имеющимся в базе ФНС (база ЮЛ-КПО):

- регистрация предприятия по «массовому адресу»,

- участие в регистрации нескольких подобных учреждений,

- частая смена гендиректора и т.д.

- Сомнительные убытки. ФНС проверит, почему присоединяемая компания стала убыточной, и нет ли искусственно сформированного убытка.

- Многократные реорганизации. Самое подозрительное — присоединять сомнительные фирмы в периоды получения особо крупной прибыли.

Можно выделить деловые цели, оправдывающие присоединение убыточной фирмы:

- отраслевая консолидация,

- скупка активов,

- создание холдинга,

- гармонизация продуктовой линейки,

- объединение производственных процессов и т.д.

Перед присоединением нужно уведомить ФАС, ФНС. У налоговой службы появляется повод для выездной проверки. Срок переноса убытка не может превышать 10 лет, следующих за налоговым периодом, в котором была присоединена убыточная фирма.

Оптимизация налога на прибыль при помощи давальческого сырья

Оптимизировать платежи по налогам возможно с помощью заключения договора на переработку давальческого сырья (вид договора подряда), это позволит сократить совокупную налоговую нагрузку.

Налоговое законодательство признает операции с давальческим сырьем услугами, а не работами. Стоимость услуг по переработке давальческого сырья облагается НДС (18%) вне зависимости от того, по какой ставке облагается сырье и сам продукт переработки. Значит, если сырье вовсе не облагалось НДС или облагалось налогом во 10%-ной ставке, услуги все равно облагаются НДС по 18%-ной ставке, а это дополнительный налоговый вычет.

Также можно организовать производство из давальческого сырья самостоятельно, открыв новое предприятие и заключив с ним договор на переработку. Нужно будет пересмотреть организационную структуру бизнеса — разбить производственный процесс на технологически законченные этапы, основными звеньями сделать заказчика и переработчиков (ООО и ИП).

Самые трудоемкие этапы производства нужно переложить на дочерние компании на льготном режиме налогообложения, это обеспечит увеличение прибыли всего предприятия за счет отказа от уплаты ЕСН. Компании на УСН не платят не только ЕСН, но и налог на прибыль, и НДС. Налогооблагаемую базу можно уменьшить на сумму страховых взносов (не более половины суммы), эффективная ставка снизится на 3%. Читайте также статью: → «Какая ставка налога на прибыль организации?».

Можно часть процессов переработки, упаковки переложить на ИП, поскольку они не платят налога на прибыль. ИП платит НДФЛ по ставке 13%, что ниже, чем ставка налога на прибыль, плюс можно сделать профессиональный налоговый вычет в размере подтвержденных затрат, а при отсутствии доказывающих факт расходов бумаг — на 20% суммы выручки. ЕСН уплачивается по ставке 10% из разницы между доходами и расходами, если налогооблагаемая база оказывается выше 600 тыс. рублей — по ставке 2%.

Подтвердить факт проведения перерабатывающих работ и обосновать экономическую целесообразность затрат по переработке помогут следующие документы:

- договор подряда между организациями,

- смета с прописанными нормами технологических потерь,

- накладная по форме М-15 на передачу сырья и материалов для переработки,

- отчет о расходовании сырья (количество сырья и готовой продукции, отходов),

- акт приемки-передачи готовой продукции,

- акт на выполненные работы.

Если налоговая выяснит, что трудовые отношения с сотрудниками, зарегистрировавшимися как ИП, подменяются отношениями по договору подряда с целью избежания уплаты, к примеру, ЕСН, налог будет доначислен. Использование трансфертных схем и ценообразования неоднозначно рассматривается органами ФНС, а потому существуют налоговые риски обоих участников. Читайте также статью: → «Налоговая база налога на прибыль в 2018. Расчет в инфографике».

Сравнение методов оптимизации налога на прибыль

Сравнение для удобства приведено в таблице:

| Способ оптимизации налога на прибыль | Где лучше применять | Преимущества метода | Недостатки метода |

| Метод создания резерва по сомнительным долгам | На предприятиях, у которых на момент уплаты налога на прибыль имеется непогашенная дебиторская задолженность. | Не полностью использованная сумма сомнительных долгов может быть перенесена в резерв нового отчетного периода. | Долги должны быть просрочены более чем на 45 дней. |

| Необходимость применения метода начисления при определении доходов и расходов предприятия. | |||

| Сумма резерва не должна превышать 10% от выручки за период. | |||

| Можно применять только в случае с безнадежными к взысканию долгами. | |||

| Необходимость проведения инвентаризации. | |||

| Метод создания ремонтного фонда и различных способов начисления амортизации | В компаниях, где часто требуется ремонт основных средств, замена деталей и комплектующих. | Возможность передачи средств резерва на следующий налоговый период без включения оставшейся суммы в доход. | Максимальная сумма резерва не может превышать средний показатель фактически понесенных расходов на ремонт за последние 3 года. |

| Необходимость заполнения отдельного налогового регистра. | |||

| Метод нелинейного начисления амортизации | На фирмах, для которых важно снизить налогооблагаемую прибыль в начале эксплуатации оборудования. | Быстрое списание стоимости амортизируемого имущества, особенно в начале эксплуатации. | Необходимость указания метода в учетной политике, и способ начисления не может меняться в течение времени использования объекта. |

| Метод оптимизации через затраты на НИОКР | В компаниях, в производственном процессе которых есть пробелы, требующие разработок новейших технологий. | Можно принять к учету затраты на НИОКР, даже если разработки не оправдали себя. | Придется доказывать ФНС документально тот факт, что средства тратились на НИОКР с целью получения компанией прибыли в дальнейшем. |

| Метод присоединения убыточной компании | В фирмах, которые хотели бы снизить облагаемую налогом прибыль в периоды получения ее в больших масштабах. | Возможность принятия к вычету НДС присоединенной компании. | Необходимость оповещения кредиторов и досрочной выплаты задолженностей до присоединения убыточной фирмы. |

| Необходимость сохранения первичной документации, доказывающей несение убытков от присоединения фирмы, в течение 10 лет. | |||

| Метод оптимизации через заключение договора давальческого сырья | В компаниях, на стадии процесса производства которых требуется переработка сырья. Особенно выгодно фирмам, у которых нет своей производственной базы для переработки сырья и материалов. | Отсутствие налоговых рисков в условиях создания нового производства с нуля или приобретения нового производства. | Необходимость доказывать направленность заключения договоров на извлечение дохода (бизнес-планом, сметой расходов, планом производства). |

Пример оптимизации налога на прибыль путем создания резерва по сомнительным долгам

Учредительная политика ООО «Компания» предполагает признание доходов и расходов методом начисления. Выручка компании от продажи продукции за 9 месяцев 2006 года составила 12 млн. рублей, затраты (без учета НДС) — 9 млн. рублей. За 9 месяцев у ООО «Компания» образовалась непогашенная дебиторская задолженность:

- В 1,4 млн. рублей (без НДС) по договору от 30 мая 2006 г. №45. Продукция была отгружена 15 июня 2006г., документы для оплаты были отданы покупателю 17 мая 2006 г. По условиям соглашения оплата должна была быть произведена не позднее 7 дней с момента отправки платежных документов.

- В 0,6 млн. рублей (без НДС) по договору от 15 августа 2006 г. №71. Товары отгружались 20 августа 2004 г., платежные документы были отданы сразу. Оплатить их было необходимо на следующий рабочий день, 21 августа 2006 г.

На последний день отчетного периода «Компания» провела инвентаризацию дебиторской задолженности, был создан резерв в 1,4 млн. рублей — в полной сумме долга по договору №45 (просрочен более чем на 90 дней).

Сумма по договору №71 не может быть учтена. Резерв не может превышать 10% выручки от реализации за 9 месяцев 1,2 млн. рублей (12 млн. * 10%). То есть на последний день отчетного периода (30 сентября 2006 г.) компания может включить во внереализационные расходы 1,2 млн.

Теперь можно исчислять налог на прибыль за 9 мес.

- Налог на прибыль = (доходы — расходы (включая внереализационные)) * 0,20 = (12 млн. — (9 млн. + 1,2 млн.)) * 0,20 = 360 тыс. рублей.

- Если бы резерв не был создан: Налог на прибыль = (12 млн. — 9 млн.) * 0,20 = 600 тыс. рублей.

- Оптимизация налога на прибыль позволила уменьшить налог на 600 000 — 360 000 = 240 000 рублей.

Законодательные акты по теме

Рекомендуется изучить следующие документы:

| Документ | Описание |

| Постановление Правительства РФ от 09.08.1994 № 967 «Об использовании механизма ускоренной амортизации и переоценке основных фондов» | Об ускоренное амортизации и переоценке основных фондов |

| п. 4.2 ПБУ № 6/97 | Способы амортизации |

| Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ | Порядок создания резерва по сомнительным долгам и др. |

| ст. 260 НК РФ | О возможности создания резерва для предстоящих расходов на ремонт основных средств |

| ст. 324 НК РФ | Порядок создания резерва на будущие ремонтные работы ОС |

| ПБУ 14/07 «Учет нематериальных активов» | О бухгалтерском учете НМА |

| ст. 1370 ГК РФ, ст. 14 Федерального закона «Об авторском праве» | О принадлежности ОИС организации, в которой они созданы |

| Постановление Госкомстата РФ от 30.10.1997 № 71а | Утверждение формы карточки на объекты НМА |

| ст. 374 НК РФ | О неуплате налога на имущество в отношении НМА |

| Постановление Правительства РФ от 24.12.2008 №988 | Перечень НИОКР, способных уменьшить налог на прибыль |

| Постановление ФАС Московского округа от 14.07.2014 № Ф05-6936/2014 по делу № А40-86741/13 | О невозможности применения повышающего коэффициента 1,5 для учета расходов на НИОКР в случае, если в налоговую службу не предоставлены отчеты |

Типичные ошибки при расчетах

Ошибка №1. Компания создает резерв по сомнительным дебиторским задолженностям, превышающий в сумме 10% доходов от реализации за отчетный период.

Резерв по сомнительным долгам не должен оказаться выше, чем 10% суммы выручки за отчетный период, в котором создается резерв.

Ошибка №2. Компания начисляла амортизацию на основные средства одним способом, а спустя некоторое время приняла решение начислять амортизацию другим методом.

Нельзя менять способ начисления амортизации до истечения полезного срока использования объекта амортизации.

Ответы на распространенные вопросы

Вопрос №1. Можно ли учесть затраты на НИОКР с целью уменьшения налогооблагаемой базы по налогу на прибыль, если затраты фактически произведены, но результатов нет?

Главное, что расходы на НИОКР направлялись на получение прибыли. Тогда затраты, подтвержденные отчетами, заключениями экспертов, бизнес-планами даже на непригодившиеся НИОКР можно учитывать для налогообложения прибыли.

Вопрос №2. Будет ли вызывать подозрение налоговых органов оптимизация налогов путем заключения договора о переработке давальческого сырья, если из предприятия выделяются дочерние предприятия, облагаемые налогом по льготному режиму?

Да. Если будет видно, что общие налоги всего предприятия заметно снизились после выделения дочерних предприятий, на которые перекладываются самые сложные стадии производства с целью уклонения от уплаты налогов, не предусмотренных к уплате льготными системами налогообложения. Безопаснее создавать новое предприятие «с нуля» или покупать новое производство.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Юридическая Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

online-buhuchet.ru

Оптимизация налога на прибыль: законные способы, методы, схемы

Уменьшение суммы выплачиваемых налогов – цель, к которой стремятся все налогоплательщики. Одним из способов достижения этого является оптимизация налога на прибыль. Она может быть достигнута путем планирования двух видов:

- За счет уменьшения налоговой базы.

- Путем максимального применения механизмов налогового регулирования.

Предназначение такого мероприятия

Налог на прибыль построен так, что он касается всех. Поэтому он является желанным объектом оптимизации для многих компаний. Тем более его особенности позволяют найти простые подходы к процессу оптимизации. У этого налога они такие:

- Размер минимальной суммы к оплате не фиксирован.

- Есть варианты с применением различных статей расходов.

Такая оптимизация допускается налоговым кодексом и может включать следующие направления:

- Изменение учетной политики при расчете налога на прибыль.

- Широкое использование налоговых льгот и отсрочек.

- Ревизию затрат на обслуживание основных фондов.

- Индивидуальный подход при выборе типа договоров с клиентами.

Явным преимуществом оптимизации будет не только снижение налогов, но и возможность направить освободившиеся при этом средства на развитие своего бизнеса.

О возможности проведения оптимизации по НнП расскажет видео ниже:

Способы оптимизации налога на прибыль

Если под способом оптимизации подразумевать реальные возможности снижения суммы налога на прибыль, то можно рассмотреть отдельно варианты:

- Для физических лиц.

- Для юридических лиц.

Для физических лиц

В данном случае есть несколько абсолютно официальных способов оптимизировать налог. Хотя с их применением и могут возникнуть трудности в подтверждении их обоснованности. Но, тем не менее, вот они, эти три основных элемента-направления оптимизации налога на прибыль:

- Налоговые вычеты. Это может быть учеба, медицинское обслуживание, покупка какой-либо недвижимости и другие стандартные вычеты. Но сумма вычетов ограничена лимитом, и применять этот вариант бесконечно не возможно.

- Поэтому с сотрудниками, имеющими постоянно высокие доходы можно расторгнуть контракт, и заключить договор как с индивидуальным предпринимателем. Ведь если высокооплачиваемые работники зарегистрируются как ИП, то могут экономить на налогах, перейдя на УСН.

- Еще один вид снижения налога для физических лиц – это оформление части зарплаты в виде материальной помощи. Налоговым кодексом подобные вещи допускаются при установленном ежемесячном максимуме.

Методы уменьшения трат по налогообложению прибыли — тема следующего видеосюжета:

Для юридических лиц

Юридическим лицам к оптимизации налога на прибыль следует подходить осмотрительно и руководствоваться в данном вопросе следующими принципами:

- Соблюдать действующие юридические нормы и законы.

- Иметь осознание последствий от возможных нарушений.

- Быть в курсе существующей судебной практики по данному вопросу.

- Анализировать сложившуюся ситуацию с выплатами по налогу на прибыль, и вести налоговое планирование на основании этого анализа.

С учетом этих факторов компании могут вводить в свой обиход следующие законные способы и схемы оптимизации налога на прибыль организаций:

- Формирование (создание) резервов. Способ заключается в том, чтобы добиться равномерного распределения налога на прибыль в течение года за счет сформированных резервов. Он позволяет избежать пиковых выплат, связанных с отпусками, ремонтом основных средств или долгами.

- Оптимизация элементов налогового учета. То есть выбор способов учета и оприходования доходов и расходов с наименьшими налоговыми начислениями.

- Перенос налоговой базы на родственные предприятия. В этом случае прибыль предприятия переносится в компанию со льготным режимом налогообложения с последующим выводом оттуда без дополнительной налоговой нагрузки.

- Применение временных разниц при расчете налога с последующим его переносом на следующий период.

- Переход компании на один из льготных режимов (ЕНВД или УСН) при использовании которого налог на прибыль не взимается или изыскание возможности быть причисленным к неплательщикам данного налога.

- Разделение. Договор на большой комплекс работ может быть разделен на несколько, с учетом того, что некоторые виды деятельности не попадают под налогообложение прибыли.

- Оптимизация амортизационных отчислений. Имеется в виду введение повышающих коэффициентов (например, если оборудование работает круглосуточно). Или покупка сложного и дорогого оборудования по частям. К этому же методу можно отнести использование принципа амортизационной премии, или установить нижнюю границу отношения имущества к попадающему под амортизацию.

- Планирование предполагаемой прибыли и недопущение ее фактической величины от планируемой.

- Оптимизация расходов на производство путем контроля за калькуляцией себестоимости продукции.

- Оптимизация учета затрат компании и их разделение на прямые и косвенные.

- Корректировка договоров на предмет возможности отнесения части затрат на текущий период единовременно.

- Оптимизация посредством использования долговых инструментов. Таких, как: вексель, заем, поручительство.

- Возмещение НДС путем его зачета в счет налога на прибыль.

В этом видео рассмотрена оптимизация налога на прибыль организации с примерами:

uriston.com

Оптимизация налога на прибыль - организации, схемы, примеры

Особенностью данного налога служит отсутствие минимального фиксированного размера к уплате и широкие возможности варьирования условий применения расходов.

Доходная часть подлежит учету без изменения в величине фактически полученной выручки, сумма расходов может подвергаться оптимизации и налоговому планированию.

Определить возможности, как оптимизировать налог на прибыль, можно проведя инвентаризацию всего перечня затрат.

Начало процедуры оптимизации необходимо начинать с учетной политики. Разработка стратегии учета для начисления налога на прибыль определяется учетной политикой.

Разнообразие вариантов принятия к учету расходов позволяет выбрать оптимальное решение и закрепить выбор в учетной политике для целей налогообложения.

Уделять внимание необходимо и разработке правил ведения бухгалтерского учета. В основе налогообложения иногда используются данные бухгалтерии, например, при начислении заработной платы или амортизации.

Общепринятыми методами для снижения налогооблагаемой базы по налогу на прибыль служит:

- Создание резервов.

- Применение налоговых льгот пониженной или «0» ставки при наличии условий, позволяющих применить льготирование.

- Использование налоговой рассрочки при уплате налога.

- Применение убытков прошлых лет при подсчете налоговой базы прибыли.

Доступными способами для снижения налогооблагаемой базы служат широкие возможности, предоставленные законодательством для управления имуществом.

Производится оптимизация налога на прибыль в строительстве на этапе возведения объектов.

При сооружении зданий, имущественного комплекса имеется много способов для варьирования затрат путем списания материалов и услуг через амортизацию или прямыми расходами.

В качестве оптимизации применяются:

- Создание имущественных комплексов с различным сроком окупаемости. Например, при наличии здания можно выделить в отдельный имущественный комплекс инженерные системы с более высокой скоростью окупаемости.

- Использование амортизационной премии, позволяющей списать единовременно от 10 до 30 % от общей стоимости имущества в зависимости от отнесения имущества к определенной амортизационной группе.

Применение в учете расходов амортизационных премий определяется выбранным в организации методом учета доходов и расходов.

При методе начисления списание производится после постановки основного средства на учет с использованием акта ОС-1, кассовый метод позволяет списать единовременную сумму после полной выплаты стоимости ОС.

Создание резервов

Распределение в течение года затрат для создания условий равномерного начисления налога на прибыль регулируется созданием резервов.

Видео: налог на прибыль — оптимизация!

Возможность формирования резервов – налоговая оптимизация предприятия должна быть утверждена учетной политикой.

В организации могут быть сформированы резервы:

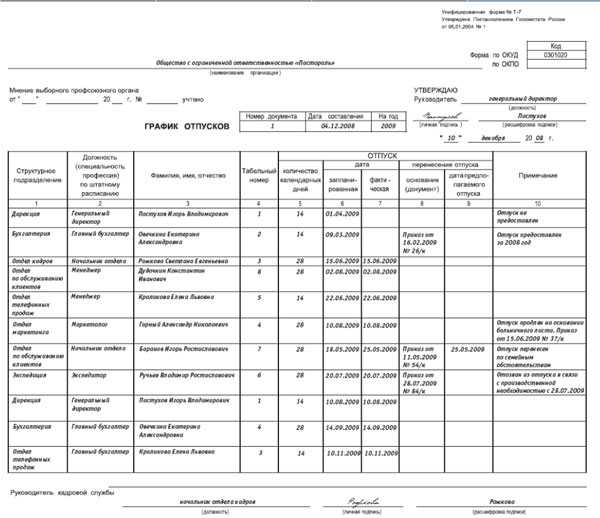

- на предстоящие отпуска. Подтверждается утвержденным графиком отпусков;

- для проведения ремонта основных средств и обеспечение гарантийного ремонта. При создании резерва оформляется справка-расчет для подтверждения обоснованности создания фонда;

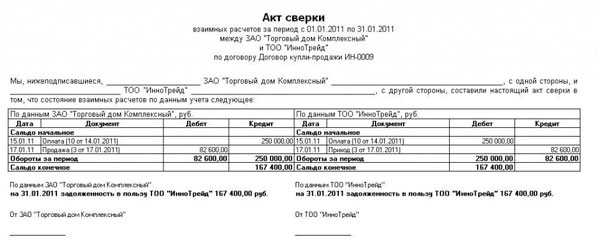

- по сомнительным долгам. Для формирования фонда необходимо наличие актов сверок, решения судебных органов о наличии в организации дебиторской задолженности;

- предстоящих расходов социального обеспечения инвалидов. Необходимо наличие в штате организации инвалидов, что подтверждается документами сотрудников.

Фото: акт сверки (образец)

Фото: график отпусков (образец)

Резервы создаются в начале года, остаток неиспользованных средств не переносится на новый налоговый период.

Элементы налогового учета

Ведение налогового учета является обязательным при исчислении налога на прибыль. Все аналитические составляющие записываются в налоговых регистрах с применением элементов налогового учета.

В ходе ведения налогового учета используются:

- Субъекты учета. Налогоплательщиками являются организации на ОСНО.

- Объекты налогового учета. Объектом служит основной и внереализационный доход, полученный от предпринимательской деятельности.

- Налоговая база. Рассчитывается прибыль, исчисленная как разность доходов и расходов.

- Порядок исчисления. Определяются основания для оформления документов учета. Соблюдается принцип обоснованности, что подтверждается документально.

- Налоговые льготы. Исключаются объекты, не подлежащие обложению, например, целевое финансирование.

- Налоговая ставка. Налог определяется умножением базы и ставки – 20 % с последующим распределением по бюджетам. В федеральный бюджет отчисляется 2 %, в бюджет субъектов федерации – 18 % налога.

- Период начисления. Налоговым периодом является календарный год.

- Порядок уплаты налога. Помимо годового платежа вносятся авансовые платежи.

Учет всех элементов направлен на формирование законных оснований для ведения налогового учета.

Перенос налогооблагаемой базы

В качестве оптимизации налогового учета применяется перенос налоговой базы на следующие периоды.

При получении по итогам расчетного года убытков сумма может учитываться в уменьшении налогооблагаемой базы в течение 10 лет.

Минусом переноса убытков может быть отсутствие причины для применения в связи с получением предприятием новых убытков.

Вторым вариантом переноса налогооблагаемой базы является возможность применения временных разниц в соответствии с ПБУ 18/02, которые можно перенести на следующие налоговые периоды.

В ходе получения убытков при наличии авансовых платежей получается переплата по налогу на прибыль.

Возникновение у организации дебиторской задолженности по налогу на прибыль (переплаты, отраженной в лицевой карточке налогоплательщика) подлежит возврату организации на расчетный счет в банке или зачет в счет уплаты другого налога.

Зачет переплаты производится только в рамках одного бюджета, например, федерального.

Действия ИФНС по движению средств производятся на основании и после поступления от предприятия заявления.

Распоряжаться средствами налогоплательщик может в течение 3-х лет до наступления исковой давности.

Бюджетным организациям возврат переплаты на счет имеет смысл производить только в пределах налогового года, переплаты прошлых лет подлежат возврату в бюджет.

Компании, получающие стабильную облагаемую прибыль, часто прибегают к законному способу уменьшения прибыли.

Часть активов предприятия, приносящие доход, переносятся на отдельно созданные организации. Данные предприятия переводятся на специальный налоговый режим.

Учредитель получает возможность:

- Снизить бремя по основному налогу на прибыль за счет снижения величины облагаемых прибылью доходов.

- Увеличить расходную часть предприятия с ОСН с помощи принятия к учету затрат от организации с УСН, например, за счет аренды помещения или транспорта.

Удачное совмещение компаний с различными системами налогообложения позволяет получить минимальные суммы к уплате налога на прибыль.

Налогоплательщики, помимо ведения основной деятельности, получают внереализационные расходы при продаже недвижимости. Налогоплательщик должен учесть затраты, понесенные в ходе эксплуатации.

Необходимо восстановить сумму учтенных в расходах амортизации и заплатить налог на прибыль от разницы полученных доходов и остаточной стоимости имущества.

Оптимизация налога на прибыль может производится путем передачи имущества в качестве доли уставного капитала в другое ООО.

Учредитель новой компании, он же покупатель, ликвидирует общество с выводом имущества. Компания-продавец получает средства за возврат доли (в денежном выражении), необлагаемые прибылью.

Примеры

Для грамотного налогового планирования необходимо тщательно отслеживать условия договоров (поставки).

В особенности обращать внимание на дополнительные условия по выставлению санкций. Позиция налоговой инспекции сводится к необходимости указания в одном из пунктов договора применения штрафов за нарушение сроков поставки.

При отсутствии ограничений по срокам инспекция ФНС может представить поставку как незаконный оборот денег.

Есть два варианта составления договора:

- условие выставления санкции в течение определенного срока нарушения договора;

- условие начисления санкций по желанию покупателя или поставщика.

Во втором варианте примера можно санкции не начислять, но выполнить условие ИФНС.

Преимущества

Преимуществами налоговой оптимизации является возможность снижения налога на прибыль т использование свободных средств для развития предпринимательской деятельности.

Равномерное распределение налога к уплате между отчетными периодами позволит планировать расходы по уплате налогов. Регулирование можно производить также с помощью учетной политики компании.

Рекомендации

Деятельность компаний направлена на получение прибыли, поэтому желательно, даже при всех возможностях оптимизации, не показывать убытков в течение длительного периода.

Показатели предприятий часто подвергаются анализу, например, при подаче заявки на кредитование.

Видео: «Налог на прибыль. Способы оптимизации»

Убыточность компаний не позволит получить выгодного контракта или крупных инвестиций.

Возможность варьировать прибыль и использовать пути оптимизации, переносить суммы расходной части на будущие периоды необходимо использовать для уплаты небольшой величины налогов, не доводя показатели до отрицательной величины.

buhonline24.ru

Оптимизация налога на прибыль: традиционные методы 2018

Каждый объект предпринимательской деятельности имеет возможность провести оптимизацию налога на прибыль. Такую процедуру помогает совершить правильно выбранная политика уплаты налогов, а также подобранные методы оптимизации, основным из которых является ревизия осуществляемых компанией затрат.

Выбирая для себя способ минимизировать оплачиваемые налоги, каждый предприниматель должен понимать, что такие действия очень не нравятся представителям государственных органов налогового контроля. Нужно быть готовым к тому, что выбранная налоговая политика может встретить отпор, или могут быть использованы доначисления по налогам.

Некоторые недобросовестные налогоплательщики для того, чтобы уменьшить предстоящие к оплате налоги, идут на нарушение закона и предъявляют в статьях расходов операции, которые не соответствуют предъявленному статьей 25 НК списку тех, что можно относить к расходам организации. Например, создают фиктивные договоры с подставными фирмами, на счета которых перечисляют средства, а они затем опять возвращаются налогоплательщику. Такие меры являются незаконными и при отсутствии доказательств могут повлечь за собой привлечение налогоплательщика к ответственности.

Поэтому если налогоплательщик решил внести изменения в свою налоговую политику и уменьшить сумму налога, которую должен оплатить, ему следует остановиться на законных методах и поисках законных резервов.

Методы, которые традиционно используются для снижения налоговой базы и налога на прибыль

- Поиск и процесс самостоятельного создания резервов.

Фирма, используя метод начислений, равномерно распределяет по истечении годового налогового периода затраты, связанные с оплатой отпуска сотрудникам, вознаграждениями в материальном эквиваленте по выслуге лет, затратами на создание фонда по сомнительному долгу. Такой способ оплаты налога является не уменьшающим сумму самого налога, а корректирующим размер его авансовых выплат с помощью равномерного распределения по каждому из квартальных платежей или ежемесячных авансовых платежей.

- Использование льготной или сниженной ставки по налогам.

Этот метод можно использовать лишь в том случае, когда есть основания для предоставления льгот по налогообложению. Их рассматривают государственные органы, которые и предоставляют предпринимателю решение о начислении или не начислении льгот.

- Оплата обязательных налогов с рассрочкой.

Применение такого метода дает грамотно составленная и продуманная налоговая политика.

Такой метод подходит при грамотном ведении бизнеса и распределении суммы уже понесенного убытка в течение последующих 10 лет.

Все перечисленные выше методы находятся в рамках закона и подразумевают правильный подход к организации налоговой политики объекта предпринимательской деятельности.

Иные способы оптимизировать налог на прибыль

Следующие перечисленные методы также находятся в рамках закона, но имеют некоторые нюансы в своем действии:

- Уменьшение суммы прибыли, которая используется для расчета суммы налога на прибыль, путем применения расходов, не связанных с реализацией. Именно таким методом является предоставление покупателям определенных скидок на подлежащий реализации товар, так как сумма этих скидок, согласно НК, относится к внереализационным расходам.

- К расходам, связанным с производством и реализацией, относится оплата аренды и эксплуатации рабочего помещения. Но стоит помнить, что все суммы, которые вы намерены завысить, должны иметь документальное подтверждение и быть обоснованными. Расширить эти затраты также помогают статьи на вывоз мусора и уборку помещений.

- Если есть необходимость, можно привлечь к снижению налоговой базы «иные затраты на реализацию и производство», к которым можно отнести предоставление консультационных услуг по оценке ситуации на рынке, в сферах которого оборачивается ваше предприятие.

- Пользование товарным знаком и периодические его оплаты также можно учитывать в графе расходов на законных основаниях.

- Оплата изготовления служебной формы может относится к оплате труда и являться статьей расходов, но в этом случае она должна быть оговорена в договоре трудоустройства сотрудника, в нем же должны быть указаны порядки выдачи и ношения этой формы.

- Отдельной статьей расходов могут стать затраты на повышение квалификации или ее смену сотрудниками.

- Отдельная статья расходов – это проплата амортизации тех основных средств, которые вводятся в использование, а также убытки от их списания.

Оптимизация налога на прибыль является набором выгодных организации мероприятий, которые призваны сократить затраты на уплату налогов. Но стоит учесть, что если вы хотите сделать такое уменьшение путем увеличения расходов, то расходы эти должны быть документально подтверждены, а также экономически обоснованы.

Итак, одним из эффективных способов минимизации и оптимизации налоговых выплат является отсрочка выплаты налога путем равномерного распределения получаемой в налоговом периоде прибыли и осуществляемых растрат. Стоит понимать, что такой способ является безопасным в плане соблюдения закона и очень хорошо сказывается на общем статусе предприятия перед службами государственного налогового контроля.

saldovka.com

Предельный анализ и оптимизация прибыли

⇐ ПредыдущаяСтр 58 из 71Следующая ⇒

Сущность предельного анализа. Способы оптимизации прибыли.

Максимизация прибыли является доминирующей проблемой любого субъекта хозяйствования. Получение максимальной прибыли возможно при определенном сочетании объема производства, цены продукта и издержек на его производство и реализацию. Максимизация прибыли заключается в выборе такого объема производства (реализации) продукции, при котором предельные издержки на производство и реализацию продукции равны предельному доходу.

Предельный доход - это прирост выручки на единицу прироста количества произведенной продукции. Соответственно предельные издержки равны приросту затрат на единицу прироста количества производимой продукции.

При этом следует учитывать, что не всякое расширение производства ведет к адекватному росту прибыли, так как:

а) по-разному выглядит динамика издержек;

б) происходит снижение цен при росте объема выпуска продукции.

Значит, предприятие должно найти такой объем производства продукции, при котором оно извлекло бы наибольший доход. Существует несколько способов определения оптимального объема производства:

бухгалтерско-аналитический;

графический;

статистический.

Сущность бухгалтерско-аналитического способа состоит в сопоставлении предельного дохода и предельных издержек. Если предельный доход больше предельных издержек, то дальнейший рост выпуска увеличивает общую сумму прибыли, и наоборот. Следовательно, для максимизации прибыли предприятие должно расширять объем производства до тех пор, пока предельный доход выше предельных издержек, и прекратить расширение производства как только предельные издержки начнут превосходить предельный доход.

Таблица 21.8

Максимизация прибыли на основе предельного подхода

| Объем продукции, тыс.руб. | Цена, тыс. руб. | Общий доход (выручка), млн руб. | Общие издержки, млн руб. | Прибыль, млн руб. | Предельный ДОХОД, млн руб. | Предельные издержки, млн руб. |

| -210 | - | - | ||||

| -110 | ||||||

| -20 | ||||||

| +60 | ||||||

| +130 | ||||||

| +190 | ||||||

| +225 | ||||||

| +230 | ||||||

| +205 | ||||||

| +140 | ||||||

| +45 |

Согласно данным табл. 21.8, самый выгодный объем производства — при 7 тыс. ед. Затем предельные издержки уже превосходят предельный доход, что явно неблагоприятно для предприятия. Следовательно, до 7 тыс. ед. предприятию выгодно производить продукцию, но сверх этой величины производство неэффективно.

Этот же результат можно получить играфическим методом (рис. 21.1). До 7 тыс. ед. кривая предельных издержек ниже кривой предельного дохода и поэтому каждая дополнительная единица выпускаемой продукции увеличивает сумму прибыли. Максимальная прибыль — это точка пересечения кривой предельных издержек с кривой предельного дохода. После этой точки кривая предельных издержек располагается выше кривой предельного дохода, из чего следует, что каждая дополнительная единица продукции уменьшает прибыль и ее производство неэффективно для предприятия.

Сущность статистического метода заключается в том, что на основании массовых данных исследуется зависимость предельного дохода и предельных издержек от объема реализации продукции.

Данные табл. 21.8 позволяют сделать вывод, что зависимость между предельным доходом и количеством реализованной продукции может быть описана уравнением прямой:

MR = а + bх,

где MR - предельный доход на единицу продукции; х - количество продукции в натуральном выражении.

Найдя неизвестные параметры а и b по методу наименьших

квадратов, получаем

MR = 250 - 20х.

Зависимость предельных издержек от объема производства продукции можно описать уравнением параболы:

МС = а + bх + сх2.

В нашем примере оно будет иметь следующий вид:

МС = 163,16 - 22,235х + 2,159х2.

Зависимость общей суммы издержек от объема продаж получила следующее выражение:

3 = а + bх = 229 + 115х.

Приравняем предельный доход и предельные издержки и найдем величину оптимального объема производства продукции, который обеспечит максимальную сумму прибыли:

260 - 20х = 163,16 - 22,235х + 2,159х2,

2,159х2 - 2,235х - 96,84 = 0,

Рх = 250х -10х2;

тыс. шт.

Приведенные расчеты показывают, что оптимальный объем производства составляет 7230 ед.

При таком объеме выручка составит:

В = Р х х = 180 х 7,23 = 1300 млн руб.

Издержки производства:

3 = 229 + 115 х 7,23 = 1060 млн руб.

Прибыль:

П = В - 3 = 1300 - 1060 = 240 млн руб.

Следовательно, данному прдприятию можно придерживаться стратегии наращивания объема производства до 7200 ед. при условии, что себестоимость его продукции существенно не повысится в ближайшей перспективе.

Глава 22 АНАЛИЗ ИСПОЛЬЗОВАНИЯ ПРИБЫЛИ ПРЕДПРИЯТИЯ

Анализ:

-налогооблагаемой прибыли;

-налогов из прибыли;

-формирования чистой прибыли;

-распределения чистой прибыли;

-дивидендной политики предприятия.

Содержание, задачи и информационное обеспечение анализа использования прибыли

Распределение балансовой прибыли показано на рис. 22.1.

Из рисунка видно, что одна часть балансовой прибыли в виде налогов и сборов поступает в бюджет государства и используется на нужды общества, а вторая часть остается в распоряжении предприятия, из которой производятся отчисления в благотворительные фонды, выплата процентов, экономических санкций и других расходов, покрываемых за счет прибыли. Оставшаяся сумма — чистая прибыль, которая используется на выплату дивидендов акционерам предприятия, на расширение производства, материальное поощрение работников, пополнение собственного оборотного капитала и т.д.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

Однако если государство облагает предприятия очень высокими налогами, то это не стимулирует развитие производства, в связи с чем сокращается объем производства продукции, и, как результат, поступление средств в бюджет. То же может произойти, если всю сумму прибыли использовать на материальное стимулирование работников предприятия. В этом случае в перспективе уменьшится производство продукции, так как не будут обновляться основные производственные фонды, сократится собственный оборотный капитал, что в конечном итоге приведет к снижению жизненного уровня работников, сокращению рабочих мест. Если же уменьшается доля прибыли на материальное стимулирование труда, то это в свою очередь приведет к снижению материальной заинтересованности работников и к снижению эффективности производства. Особенно остро данная проблема стоит в условиях инфляции, когда покупная способность заработной платы падает. Последняя определяется индексом реальной оплаты по формуле:

Очевидно, если реальная оплата уменьшается или остается на одном уровне или же увеличивается, но не так быстро, как на других предприятиях, то рабочие будут требовать увеличения оплаты их труда. Поэтому на каждом предприятии должен быть найден оптимальный вариант распределения прибыли. Большую роль в этом должен сыграть анализ хозяйственной деятельности.

В процессе анализа необходимо изучить факторы изменения величины налогооблагаемой прибыли, суммы выплаченных дивидендов, процентов, налогов из прибыли, размера чистой прибыли, отчислений в фонды предприятия, методика которого наиболее глубоко разработана Н.А.Русак [45].

Для анализа используются Закон о налогах и сборах, взимаемых в бюджет, инструктивные и методические указания Министерства финансов, Устав предприятия, а также данные отчета о прибылях и убытках, приложения к балансу, отчета о движении капитала, аналитического бухгалтерского учета по счету 81 "Использование прибыли", расчетов налогов на имущество, на прибыль, на доходы и др.

Читайте также:

lektsia.com

Оптимизации налога на прибыль: способы, схемы и льготы

Положительной особенностью начисления налога на прибыль является отсутствие минимальной фиксированной суммы. База для исчисления налога согласно гл. 25 НК РФ определяется как разница полученных доходов и произведенных расходов. Если доходная часть не подлежит изменению, то состав расходов регулируется благодаря оптимизации и налоговому планированию. Данная статья расскажет вам об оптимизации налога на прибыль различными способами и схемами.

Доступные способы законного налогового регулирования

Законодательные нормы предоставляют множество возможностей произвести оптимизацию налога на прибыль. Предприятия имеют возможность снизить величину уплачиваемого налога за счет внутренних резервов по оптимизации методов учета. К распространенным вариантам относятся:

- Создание родственных компаний, применяющих специальные режимы, не требующие уплаты налога на прибыль. Дополнительный плюс – наличие низкой ставки по специальным режимам.

- Максимальное использование условий хозяйственных договоров. К благоприятным условиям относятся определение момента перехода права собственности на материальный актив, возможность наложения санкций при несоблюдении условий договоров и прочие.

- Создание резервов различных целевых назначений на предстоящие отпуска, ремонт, обесценение ТМЦ, сомнительные долги и другие. Благодаря резервированию средств предприятие может планировать момент включения расходов в налогооблагаемую базу.

- Ввод объекта недвижимости. При вводе объекта капитального строительства организация может создавать несколько имущественных комплексов с различным сроком списания, например, здание и инженерная система.

- Изменение стоимости основных средств. При необходимости проведения ремонта стоимость затрат представляется не как реконструкция, изменяющая стоимость ОС, а текущий ремонт, затраты по которым списываются одномоментно.

- Амортизация основных средств. При начислении амортизации в налогообложении можно включить в состав затрат амортизационную премию, принять минимальное число лет списания вместо максимального срока.

- Использование результатов инвентаризации расчетов. Своевременность истребования задолженности, перевода долгов в соответствующую категорию позволяет изыскать внутренние резервы и произвести списание просроченной задолженности.

- Калькуляция себестоимости. Предприятия производственного назначения имеют возможность включать в себестоимость продукции любые обоснованные затраты

Применение каждого из способов предваряет анализ плюсов и минусов применения с учетом перспективы. Одномоментное снижение налога может принести в будущем дополнительные убытки. Читайте также статью: → «Как платить налог на прибыль авансовыми платежами?»

Оптимизации налога на прибыль: сравнительный анализ способов оптимизации

Методы оптимизации имеют положительные и отрицательные стороны для реализации.

| Метод | Плюсы | Минусы | Использование |

| Взаимозависимые компании на общих и спецрежимах | Часть доходов выводится из-под налогообложения | Дополнительная трудоемкость ведения учета | Оптимально для компаний с оптом и розницей |

| Условия договоров | Большие возможности регулирования | Необходимость согласования оптимизации с партнером | Используется при наличии длительного сотрудничества с партнерами |

| Создание резервов | Планомерное налогообложение прибыли в течение года | При неиспользовании суммы резерва включаются в доход | Для предприятий со значительными оборотами |

| Разделение объектов недвижимости | Списание затрат в более короткие сроки | Требуется увеличение документооборота и трудозатрат | Используется предприятиями, осуществляющими капитальное строительство |

| Реконструкция объектов ОС | Включение затрат в состав текущих расходов | Необходимость тщательной подготовки документов | Применяется при наличии объектов ОС длительного срока использования |

| Амортизация ОС | Списание стоимости в короткие сроки | В дальнейшем уменьшается размер амортизационных отчислений | Компаниями в периоде развития деятельности или расширения производства |

| Списание долгов | Включение в состав расходов | Снижается цена баланса | Применяется при наличии задолженности |

| Калькуляция себестоимости | Увеличение расходной части | Трудоемкость планирования и сопоставления с фактом | Используется предприятиями с изменением видов номенклатур |

Применение различных методов оптимизации позволяет увеличить расходную часть в периоде получения значительных доходов и учесть при расчете базы налогообложения. При выборе метода необходимо учитывать соразмерность трудозатрат полученной от реализации операций экономии.

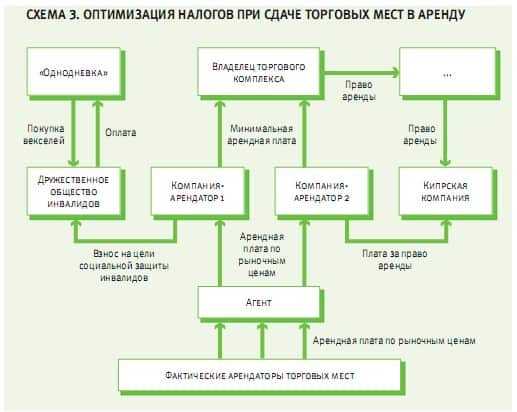

Схемы оптимизации налогообложения прибыли

В учете предприятий могут возникать схемы оптимизации, основной из которых является использование группы компаний с низконалоговыми участниками. В состав компаний включаются вспомогательные организации на специальных режимах или ИП. Создание новых компаний на базе имеющегося бизнеса не является запрещенной схемой, что подтверждено постановлением Президиума ВАС РФ от 09.04.2013 № 15570/12.

Экономия возникает за счет:

- Перевода основных средств в компании с режимами, не уплачивающих налог на имущество.

- Снижения трудоемкости от ведения операций и уменьшения количества лиц, участвующих в оформлении. Организации или ИП, применяющие специальные режимы, могут вести упрощенный учет.

- Снижения налогового бремени за счет применения пониженных ставок налогообложения доходов.

- Увеличения основной компанией суммы расходов в виде услуг, приобретения ТМЦ, полученных от низконалоговых участников группы и учитываемых при налогообложении базы.

При использовании данной схемы все участники являются добросовестными налогоплательщиками. При дроблении бизнеса требуется избегать возникновение аффилированных лиц и принципа «одного кармана».

Оптимизация прибыли в ООО и ИП

Налог на прибыль уплачивают организации и ИП, применяющие общую систему налогообложения. При схожести оформления операций имеются отличия в учете, обеспечивающие разные условия для оптимизации.

| Условие | ООО | ИП |

| Ставка налогообложения | Налог на прибыль в размере 20% | НДФЛ в размере13% |

| Возможность переноса убытков, полученных в предыдущих периодах | Имеется, в порядке лучения убытков в течение 10 лет | Отсутствует, убытки, полученные в текущем году, не используются в расчете НДФЛ |

| Проведение реорганизации | Предприятия в форме ООО имеют возможность провести реорганизацию несколькими способами | ИП имеют право только зарегистрироваться и прекратить деятельность |

| Открытие филиалов | ООО имеет право создавать обособленные подразделения и филиалы | ИП не создает дочерние организации |

Для вновь зарегистрированных ИП установлены налоговые каникулы, возможность применить льготу у ООО отсутствует.

Применение льгот для оптимизации прибыли

Большинство льгот по налогу на прибыль в настоящее время отменены. Ставка налога применяется в размере 20% от полученной прибыли, но может быть уменьшена по распоряжению региональных властей. Минимально допустимая величина региональной ставки составляет 12,5% (с 2017 по 2020 гг). Законодательством определен ряд видов деятельности, доход от ведения которой облагается по ставке 0 процентов:

- Медицинская и образовательная деятельность.

- Резиденты особых и свободных экономических зон.

- Производители сельскохозяйственной и рыбохозяйственной продукции.

- Участники проектов инвестиционного характера регионального значения.

- Деятельность по социальному обслуживанию граждан.

- Участники проекта «Сколково»

Подробный перечень льготируемых видов деятельности указан в ст. 284-284.5 НК РФ.

Предоставление льготы по налогу

Получение льготы по прибыли в виде пониженной ставки осуществляется в заявительном порядке. Предприятие должно обратиться в территориальный орган ИФНС до начала налогового периода. Подача заявления осуществляется не позднее месячного срока до наступления календарного года.

К заявлению необходимо приложить документы, подтверждающие право на льготу и дополнительные расчеты при необходимости подтверждения доли льготируемых доходов в общем объеме. Документы предоставляются в форме копий, заверенных в установленной форме. Читайте также статью: → «Льготы по налогу на прибыль организаций»

Утрата льготы по налогу на прибыль

В процессе ведения деятельности право на пониженную ставку может быть утрачено налогоплательщиком. Причинами служат несоблюдение дополнительных условий для получения льготы. Предприятия, утратившие право на получение льготы в течение календарного года, должны внести налог в бюджет по ставке 20% за весь налоговый период.

Налогоплательщик должен пересчитать обязательства, уплатить недостающую недоимку и пени, рассчитанные за каждый день пропуска платежа. На основании измененных данных в ИФНС представляются уточненные расчеты по налогу на прибыль.

Пример пересчета налога при утрате права на льготу

Организация ООО «Здравница» осуществляет медицинскую деятельность. В 2016 году предприятием была заявлена льгота на ставку 0 процентов. Доход общества за 3 месяца составил 350 300 рублей, расходная часть – в размере 222 700 рублей. В связи с утратой лицензии предприятие обязано уплатить в бюджет недоимку и пени. Фактическая уплата произведена 01.06.2016. Произведен расчет обязательств:

- Налога: Н = (350 300 – 222 700) х 20% = 127 600 х 20% = 25 520 рублей.

- Пени: П = 25 520 х 34 дн. / 300 х 11% = 318,15 рублей.

Организация внесла недоимку до представления уточненной декларации, что позволяет избежать штрафных санкций.

Оптимизация налога на прибыль при использовании положений учетной политики

Предприятия имеют возможность определить в учетной политике оптимальные способы ведения учетных операций. Все положения учетной политики, направленные на оптимизацию прибыли, являются более трудозатратными и требуют значительного объема подтверждающих первичных документов. К условиям, позволяющим оптимизировать налогообложение, относят:

- Применение амортизационной премии при вводе в эксплуатацию объекта основного средства.

- Использование нелинейного способа начисления амортизации и повышающих коэффициентов при начислении амортизации.

- Учет убытков прошлых лет при расчете налоговой базы. Предприятие должно хранить документы, подтверждающие получение убытка в предшествующих периодах.

- Создание резервов различного назначения для равномерного учета расходов.

- Учет стимулирующих выплат работникам в составе заработной платы.

- Включение в состав расходов, подлежащих нормированию, в иной форме. Например, допускается применить свои нормы расходования топлива, установленные по замерам.

- Использование при учете ТМЦ метода списания по средней стоимости.

Большинство условий ведения учета применяется в течение длительного времени. Например, смену нелинейного способа начисления амортизации для однородных групп на линейный можно производить один раз в 5 лет. Продолжительность внедрения более сложных методов требуется учитывать при их утверждении. Читайте также статью: → «Расчет и уплата налога на прибыль ИП при разных налоговых режимах в 2018»

Распространенные ошибки при оптимизации налога на прибыль

При внедрении способов оптимизации налогообложения прибыли часто не учитываются дополнительные условия, приводящие к убыткам.

| Условие | Верная позиция | Последствия неправильных действий |

| Использование серых схем с привлечением фирм-однодневок, фиктивных документов | Оптимизация законными способами обеспечивает экономию без претензий налоговых служб | Серые схемы давно известны ИФНС и достаточно просто выявляются при проверках |

| Занижение стоимости предмета продажи от аффилированного лица или завышение при покупке | При получении ТМЦ по договорам между взаимозависимыми лицами необходимо использовать рыночные цены | ИФНС имеет право доначислить налог, применив положения ст. 40 НК РФ. Позицию придется отстаивать в суде |

| Представление частей комплекса ОС отдельными объектами различных амортизационных групп | Постановка на учет комплекса ОС как самостоятельных объектов возможна только при подтверждении самостоятельного функционирования | ИФНС может признать недействительным постановку на учет комплекса ОС по отдельным объектам разных амортизационных групп |

Распространенные вопросы

Вопрос № 1. Могут ли возникать вопросы у ИФНС при реорганизации предприятий с целью оптимизации налога на прибыль?

Ответ: После проведения реорганизации (выделения, преобразования, слияния, разделения) предприятие подвергается налоговой проверке. Инспекторы запрашивают документы по реорганизованным предприятиям за 3 года по отработанному алгоритму проверки. Если преобразования затронули 2 лица, по ним производится тщательная проверка ранее осуществленных сделок.

Вопрос № 2. Является ли убыток, полученный предприятием по итогам налогового периода свидетельством использования незаконных схем оптимизации прибыли?

Ответ: Убыток от ведения деятельности при отсутствии применения рискованных методов не является признаком применения схем. Условие также применяется в отношении одной операции при получении убытка.

Вопрос № 3. Как определить признаки фирм-однодневок?

Ответ: По мнению налоговых органов, к фирмам-однодневкам относятся компании, одновременно отвечающие 3 условиям. В компании срок функционирования предприятия составляет менее года, регистрация произведена по месту массового адреса, руководитель, учредитель и главный бухгалтер являются одним лицом. При заключении контрактов с новыми партнерами используют принцип осмотрительности.

Вопрос № 4. Изменилась ли ставка налога на прибыль с 2017 года?

Ответ: Размер ставки по налогу на прибыль применяется в прежнем размере 20%, изменилось распределение по бюджетам. Федеральная часть составляет 3%, размер платежа в региональный бюджет составляет 17% от прибыли.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Юридическая Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик