Бухгалтерские и юридические услуги. Оптимизация ндс на примере организации

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году, методы оптимизации ндс.

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

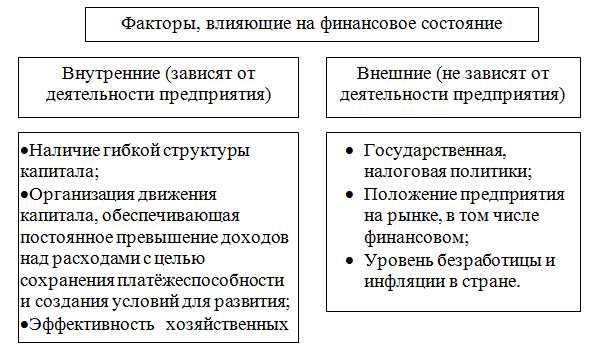

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80. 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Занятие коммерческой деятельностью возможно

Если организация использует один из видов налогообложения

Чаще всего налогоплательщик сам вправе выбирать

Удобную для него систему уплаты налогов

Также он самостоятельно выбирает способ учета

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

То есть разработанной на длительное время

И использоваться для отдельных операций

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса .

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Есть ли возможность оптимизации налога на доходы физических лиц в 2017 году смотрите в статье: оптимизация по налогу на прибыль.

Что это налоговая оптимизация, читайте здесь .

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected] Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ )

Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться

В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом

Управление транспортными расходами

Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией

Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа. оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету

Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре

Сроки получения счет-фактуры

Сумма НДС к вычету принимается после получения этого документа. Поэтому получение счет-фактуры можно оформить на более поздний период

Его следует оформлять, если стоимость услуг или товара меняться не будет. Составляется в произвольной форме документ, в котором должны быть указаны вексельные реквизиты. По нему будут переданы средства как плата товара или услуг. Эти деньги не подлежат налогообложению (Письмо Минфина РФ от 06.06.2005 N 03-04-11/126 )

Уточнения в декларации

Есть ситуации, когда в конце отчетного месяца предвидится поступление больших средств, а в следующем месяце увеличится входной НДС. Значит, в декларации эти поступления можно не учитывать. В декларации за следующий месяц необходимо пересчитать НДС и пеню за просрочку. Это способ удобен, когда фирма подает ежемесячные декларации, так как позволяет не изымать средства из оборота компании. Уплате небольшой пени не позволяет налоговым органам расценить эту схему как мошенническую

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2017 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки. то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт. по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения .

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД. а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений. материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг. а также придется создавать специальное предприятие на УСН .

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

Каковы минусы ликвидации через оффшор узнайте из статьи: ликвидация через оффшор .

Как осуществить регистрацию компании в оффшоре, читайте здесь .

Какие документы готовить при проверке ФСС в 2017 году, смотрите здесь .

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80. 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Занятие коммерческой деятельностью возможно

Если организация использует один из видов налогообложения

Чаще всего налогоплательщик сам вправе выбирать

Удобную для него систему уплаты налогов

Также он самостоятельно выбирает способ учета

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

То есть разработанной на длительное время

И использоваться для отдельных операций

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса .

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Есть ли возможность оптимизации налога на доходы физических лиц в 2017 году смотрите в статье: оптимизация по налогу на прибыль.

Что это налоговая оптимизация, читайте здесь .

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected] Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ )

Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться

В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом

Управление транспортными расходами

Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией

Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа. оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету

Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре

Сроки получения счет-фактуры

Сумма НДС к вычету принимается после получения этого документа. Поэтому получение счет-фактуры можно оформить на более поздний период

Его следует оформлять, если стоимость услуг или товара меняться не будет. Составляется в произвольной форме документ, в котором должны быть указаны вексельные реквизиты. По нему будут переданы средства как плата товара или услуг. Эти деньги не подлежат налогообложению (Письмо Минфина РФ от 06.06.2005 N 03-04-11/126 )

Уточнения в декларации

Есть ситуации, когда в конце отчетного месяца предвидится поступление больших средств, а в следующем месяце увеличится входной НДС. Значит, в декларации эти поступления можно не учитывать. В декларации за следующий месяц необходимо пересчитать НДС и пеню за просрочку. Это способ удобен, когда фирма подает ежемесячные декларации, так как позволяет не изымать средства из оборота компании. Уплате небольшой пени не позволяет налоговым органам расценить эту схему как мошенническую

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2017 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки. то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт. по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения .

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД. а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений. материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг. а также придется создавать специальное предприятие на УСН .

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

Каковы минусы ликвидации через оффшор узнайте из статьи: ликвидация через оффшор .

Как осуществить регистрацию компании в оффшоре, читайте здесь .

Какие документы готовить при проверке ФСС в 2017 году, смотрите здесь .

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

ajbook.biz

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80. 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Занятие коммерческой деятельностью возможно

Если организация использует один из видов налогообложения

Чаще всего налогоплательщик сам вправе выбирать

Удобную для него систему уплаты налогов

Также он самостоятельно выбирает способ учета

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

То есть разработанной на длительное время

И использоваться для отдельных операций

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса .

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Есть ли возможность оптимизации налога на доходы физических лиц в 2017 году смотрите в статье: оптимизация по налогу на прибыль.

Что это налоговая оптимизация, читайте здесь .

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected] Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ )

Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться

В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом

Управление транспортными расходами

Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией

Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа. оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету

Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре

Сроки получения счет-фактуры

Сумма НДС к вычету принимается после получения этого документа. Поэтому получение счет-фактуры можно оформить на более поздний период

Его следует оформлять, если стоимость услуг или товара меняться не будет. Составляется в произвольной форме документ, в котором должны быть указаны вексельные реквизиты. По нему будут переданы средства как плата товара или услуг. Эти деньги не подлежат налогообложению (Письмо Минфина РФ от 06.06.2005 N 03-04-11/126 )

Уточнения в декларации

Есть ситуации, когда в конце отчетного месяца предвидится поступление больших средств, а в следующем месяце увеличится входной НДС. Значит, в декларации эти поступления можно не учитывать. В декларации за следующий месяц необходимо пересчитать НДС и пеню за просрочку. Это способ удобен, когда фирма подает ежемесячные декларации, так как позволяет не изымать средства из оборота компании. Уплате небольшой пени не позволяет налоговым органам расценить эту схему как мошенническую

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2017 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки. то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт. по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения .

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД. а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений. материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг. а также придется создавать специальное предприятие на УСН .

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

Каковы минусы ликвидации через оффшор узнайте из статьи: ликвидация через оффшор .

Как осуществить регистрацию компании в оффшоре, читайте здесь .

Какие документы готовить при проверке ФСС в 2017 году, смотрите здесь .

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

ajbook.biz

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80. 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Занятие коммерческой деятельностью возможно

Если организация использует один из видов налогообложения

Чаще всего налогоплательщик сам вправе выбирать

Удобную для него систему уплаты налогов

Также он самостоятельно выбирает способ учета

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

То есть разработанной на длительное время

И использоваться для отдельных операций

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса .

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Есть ли возможность оптимизации налога на доходы физических лиц в 2017 году смотрите в статье: оптимизация по налогу на прибыль.

Что это налоговая оптимизация, читайте здесь .

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected] Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ )

Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться

В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом

Управление транспортными расходами

Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией

Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа. оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету

Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре

Сроки получения счет-фактуры

Сумма НДС к вычету принимается после получения этого документа. Поэтому получение счет-фактуры можно оформить на более поздний период

Его следует оформлять, если стоимость услуг или товара меняться не будет. Составляется в произвольной форме документ, в котором должны быть указаны вексельные реквизиты. По нему будут переданы средства как плата товара или услуг. Эти деньги не подлежат налогообложению (Письмо Минфина РФ от 06.06.2005 N 03-04-11/126 )

Уточнения в декларации

Есть ситуации, когда в конце отчетного месяца предвидится поступление больших средств, а в следующем месяце увеличится входной НДС. Значит, в декларации эти поступления можно не учитывать. В декларации за следующий месяц необходимо пересчитать НДС и пеню за просрочку. Это способ удобен, когда фирма подает ежемесячные декларации, так как позволяет не изымать средства из оборота компании. Уплате небольшой пени не позволяет налоговым органам расценить эту схему как мошенническую

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2017 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки. то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт. по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения .

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД. а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений. материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг. а также придется создавать специальное предприятие на УСН .

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

Каковы минусы ликвидации через оффшор узнайте из статьи: ликвидация через оффшор .

Как осуществить регистрацию компании в оффшоре, читайте здесь .

Какие документы готовить при проверке ФСС в 2017 году, смотрите здесь .

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

ajbook.biz

Как уменьшить НДС? Оптимизация НДС, оптимизация ндс на примере организации.

Одним из основных платежей в российской налоговой системе является налог на добавленную стоимость (НДС). Порядок исчисления и методы оптимизации НДС — проблемы, которые приходится решать многим бизнесменам, бухгалтерам и налоговым специалистам. И тут крайне важно не перестараться, иначе можно быть заподозренным в стремлении к необоснованной налоговой выгоде. А это прямой путь к штрафным санкциям.

Налоговая выгода — не самоцель

У каждой сделки, как и у каждого решения бизнесмена, должна быть конкретная деловая цель. Но само по себе снижение налогового бремени целью операции являться не может. Буквально недавно в Налоговый кодекс РФ вошла новая статья 54.1. Среди прочего она определяет условия для уменьшения налоговой базы, и одно из них — наличие основной цели совершения операции, не связанной со снижением налогов. Таков общий подход к вопросу оптимизации налогообложения. Его важно понимать, чтобы грамотно мотивировать свои действия в случае возникновения споров с налоговой службой.

Например, бизнес дробится для применения налоговых спецрежимов. Вместо одного большого магазина бизнесмен открывает рядом несколько маленьких, каждый из которых попадает под ЕНВД. Зачастую даже в одном торговом центре. Таким образом он избавляется от уплаты НДС и других основных налогов. ФНС может подумать, что все это собственник затеял для получения налоговой выгоды, ведь никаких других преимуществ такое деление компании не дает. Другое дело, если небольшие торговые точки будут располагаться, скажем, в разных частях города или даже в разных населенных пунктах. Тогда это можно мотивировать как минимум тем, что бизнесмен хочет охватить новые территории сбыта и разные категории покупателей.

Подобных вопросов не будет возникать, если знать, как уменьшить НДС исключительно белыми методами.

Вычет «входного» налога

НДС является косвенным налогом, то есть в итоге он уплачивается за счет средств конечного покупателя. Компания, которая является плательщиком НДС, имеет право на вычет той суммы налога, которую ей предъявили поставщики за приобретенные ценности, например, за материалы. Для применения вычета есть несколько условий:

продажа товара, который будет произведен с применением этих материалов, должна облагаться НДС;

поставщик должен выписать компании счет-фактуру, где в стоимости материалов выделен НДС;

материалы должны быть приняты к учету, но не более трех лет назад.

Это самый простой механизм уменьшения суммы НДС, который с успехом используется многими компаниями. Но важно следить за тем, чтобы исполнялись указанные выше условия.

Освобождение от уплаты НДС

Не каждый налогоплательщик знает, но статья 145 НК РФ предусматривает совершенно легальный способ быть освобожденным от уплаты НДС. Эта льгота применяется для тех компаний, которые за последние 3 календарных месяца подряд заработали не более 2 млн рублей выручки от реализации. Послабление не действует в отношении импортеров и продавцов подакцизных товаров. Чтобы применять эту льготу, достаточно подать в налоговый орган соответствующее уведомление и документы, подтверждающие право на нее.

Однако есть одно но: контрагенты компании не смогут произвести оформление налогового вычета НДС. То есть для тех покупателей, кто сам является плательщиком этого налога, работа с компанией станет не столь выгодной. В результате они либо откажутся сотрудничать, либо потребуют скидку. Тут в каждом случае придется заранее просчитать, что выгоднее — работать без НДС со скидкой либо все же платить налог.

Второй минус связан с размером выручки — ее максимальный порог ограничен законом. Если его переступить, то право применять налоговое освобождение будет утрачено.

Применение пониженной и нулевой ставки налога

Тем, кто раздумывает, как уменьшить НДС, будет полезно ознакомиться со статьей 164 НК РФ. В ней перечислены товары и услуги, которые облагаются налогом не по стандартной ставке 18 %, а по льготным. Например, по ставке 0 % НДС облагается реализация товаров на экспорт и осуществление международных перевозок. Ставка 10 % применяется при реализации большинства продовольственных товаров, в том числе мяса, молочной продукции, муки, хлебобулочных изделий, круп, овощей. Кроме того, под ту же ставку попадает продажа детских товаров, лекарственных средств и медицинских изделий. Как видно, выбор льготных товаров достаточно большой.

Работа на «упрощенке»

Еще одним вариантом работы без НДС является применение упрощенной системы налогообложения (УСН). При переходе на нее необходимость начислять и уплачивать НДС отпадет полностью. Уведомить ИФНС о применении «упрощенки» можно с начала очередного года, подав заранее соответствующее заявление.

При этом есть риск потерять часть покупателей, которые не захотят работать с неплательщиком НДС из-за невозможности оформления налогового вычета. Но как показывает практика, таких контрагентов можно заинтересовать хорошей скидкой. В итоге это все равно выгоднее, чем уплачивать НДС и налог на прибыль.

Минус в следующем: чтобы перейти на УСН, компания должна соответствовать определенным критериям. Например, в ней должны работать не более 100 человек, а размер выручки за три квартала текущего года не должен превышать 112 млн рублей. Существует еще ряд ограничений — все они перечислены в пункте 3 статьи 346.12 НК РФ. Как видим, такая оптимизация НДС тоже не является панацеей.

Когда компания слишком большая

Если компания «не помещается» в УСН, легальных рычагов остается гораздо меньше. Как вариант, можно зарегистрировать в дополнение новую фирму, которая будет применять «упрощенку». И с теми контрагентами, которые сами не являются плательщиками НДС, работать через нее. Либо компания делится на несколько мелких частей, чтобы каждая из них соответствовала требованиям УСН. Между этими новыми организациями распределяется весь бизнес.

Однако при этом не стоит забывать о необходимости иметь деловую цель и тщательно продумать мотив такого разделения.

Работа по агентским договорам

Существуют еще схемы, основанные на агентских взаимоотношениях, и вот одна из них. Компания и созданный ею посредник на УСН заключают договор комиссии. Комитент (посредник) закупает товар у поставщика и передает его на комиссию основной компании (комиссионеру). За это комитент платит комиссионеру небольшое вознаграждение. Оптимизация налогообложения в следующем: поскольку посредник применяет УСН, то НДС с купленных товаров он не уплачивает. Основная же организация в указанном случае должна будет уплатить налог лишь с размера своего вознаграждения, а он невелик.

На практике множество компаний работает по агентским договорам весьма успешно. И все же однозначно рекомендовать подобные методы рискованно, поскольку налоговая служба весьма подозрительно относится к сделкам взаимозависимых компаний.

Как уменьшить НДС к уплате: схема с реорганизацией

Методы, которые мы описали выше, с той или иной долей успеха практикуются в текущей деятельности организаций. Но бывает, что сэкономить на НДС нужно одноразового, например, при передаче дорогостоящего имущества. В большинстве случаев такая операция будет считаться реализацией, причем даже в том случае, если имущество передается безвозмездно. А раз есть реализация, следует начислить НДС.

Распространенным методом ухода от этого является реорганизация в форме выделения. Из компании А, которая находится на основной системе налогообложения, выделяется компания Б — она будет применять УСН. По закону компания Б является правопреемником компании А при реорганизации. Если при этом компания А передаст компании Б какое-либо имущество, то это не будет считаться реализацией. Соответственно, не возникнет и налогооблагаемой базы. Оптимизация НДС в чистом виде! Но есть и ложка дегтя — сам по себе процесс реорганизации довольно трудоемкий и долгий.

Создание товарищества

Простое товарищество — это форма сотрудничества между организациями, временно объединившимися для достижения определенной цели. Регистрироваться в ФНС не потребуется — товарищи просто заключают между собой договор о совместной деятельности. При этом они вкладывают в общее дело имущество, деньги, знания, репутацию — кто чем располагает. Как оценить вклады, также решают сами товарищи.

Приведем пример, как уменьшить НДС, не нарушая закон. Фирма А и фирма Б создали простое товарищество и внесли вклады: фирма А — имуществом, а фирма Б — деньгами. По умолчанию считается, что вклады равнозначны и являются общей собственностью товарищей. Через определенное время участники поняли, что добились поставленной цели, и решили прекратить сотрудничество. Пришло время забирать свои вклады — вот тут и происходит обмен. Фирма А забирает деньги, а фирма Б — имущество. Передача состоялась, но объекта налогообложения не возникло — такая операция по закону не считается реализацией и не облагается НДС.

В теории это идеальная схема, позволяющая уменьшить НДС. Как это сработает на практике, целиком зависит от реализации. Во-первых, нужно иметь хорошо продуманную цель создания товарищества. Во-вторых, не следует закрывать его слишком быстро — это сдаст участников «с головой». В-третьих, стоит подготовиться к тому, что от претензий налоговых органов, возможно, придется отбиваться в суде. В арбитражной практике есть дела, решенные в пользу участников товарищества, так что при грамотном подходе шансы на успех высоки.

Схемы с маскировкой предоплаты

Предоплата в счет будущей поставки облагается НДС так же, как и плата за имущество или товар. Но совсем другое дело, если продавец получает от покупателя ту же самую сумму в другом качестве. На этом основана оптимизация НДС с помощью векселей, займов, задатка. Суть всех схем примерно одинакова с небольшими нюансами. Сначала покупатель перечисляет продавцу предоплату, которая замаскирована, например, под заем денежных средств, а продавец передает покупателю имущество. После этого у сторон возникают взаимные требования: продавец получает право требовать у покупателя плату за имущество, а покупатель у продавца — возврат займа. Стороны рассчитываются путем зачета встречных требований, и объекта обложения НДС не возникает.

Не будем скрывать: эти схемы хорошо знакомы налоговым органам. И потому успех мероприятия будет зависеть от того, смогут ли инспекторы доказать, что сделка по передаче займа, векселя, задатка была притворной.

Неустойка как часть стоимости

Еще одна распространенная схема основана на применении штрафных санкций. В договор включается условие о том, что при нарушении определенных его положений покупатель уплачивает продавцу неустойку. Это может быть, например, срок перечисления денежных средств. При этом цена объекта сделки устанавливается заведомо ниже реальной. Покупатель, конечно же, «нарушает» условие договора и уплачивает неустойку. В результате продавец получает полную стоимость имущества, которая сложилась из суммы, указанной в договоре, и размера неустойки. Штрафные санкции не облагаются НДС, и это позволяет продавцу сэкономить часть налога. Риски такие же, как и у предыдущих схем — они не являются новостью для ФНС.

В заключение хочется сказать, что способов избежать уплаты НДС существует не менее сотни. И многие из них являются как минимум серыми, а то и вовсе черными. Так что решая, как уменьшить НДС, не следует соглашаться на любые схемы, предложенные специалистами по налоговой оптимизации. Ведь нести ответственность за это придется вам!

ajbook.biz

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году, как оптимизировать ндс.

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Что нужно знать ↑

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80, 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса.

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Что это налоговая оптимизация, читайте здесь.

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected], Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Методы оптимизации налога на добавленную стоимость ↑

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа, оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Кроме того, у фирмы могут быть собственные индивидуальные схемы оптимизации НДС. Дело в том, что некоторые известные схемы могут сильно навредить фирме. Поэтому предпринимателям приходится создавать свои уникальные методы.

На примере организации

Как работать оптимизация НДС в 2017 году в компании? Можно рассмотреть одну из схем оптимизации на примере.

Допустим, что компании «Огонек» необходимо продать товара на сумму 20 тыс. рублей. При этом компания использует общую систему налогообложения, а, значит, НДС составит 18 %.

Также продавец требует от покупателя предоплату в размере 4 720 рублей. НДС также учитывается. Если сделка пройдет на основания договора поставки, то фирме придется заплатить НДС в размере 720 тыс. рублей.

А вся сумма НДС составит 3 тыс. 600 рублей. Если использовать схему опциона, обе стороны могут установить определенную цену на товар.

К примеру, 18 тыс. рублей. Они заключают опционный контракт, по которой продавец перечисляет так называемую премию в размере 4 тыс. рублей.

Эти деньги не облагаются НДС. Налог придется заплатить в размере:

3 тыс. 240 рублей (18 тыс. рублей * 18%)

Экономия для компании-продавца составит 720 тыс. рублей.

Особенности по виду деятельности предприятия ↑

Оптимизировать НДС можно многими способами, но все зависит от деятельности фирмы. Торговые компании могут уменьшить налог, перейдя на «упрощенку» или создавая (легально) второстепенные компании.

При оптовой торговле

Самый простой способ сэкономить на НДС для компаний, которые занимаются торговлей, это перейти на упрощенную систему налогообложения.

При этом необходимо учитывать, что оптимизация возможна в 2-х случаях:

- при наличии покупателей, не нуждающихся в вычетах НДС;

- если покупатели платят налог, но перепродают товары тем, кто не платит.

В первом случае плательщиками выступают физические лица или фирмы, использующие ЕНВД, а также УСНО. В вычетах НДС не нуждаются страховые компании, государственные учреждения и банки.

Во втором случае покупателем может быть большой магазин, который платит НДС, но его покупатели – нет. Требуется только создать через УСНО новую фирму и с ее помощью продавать товары без НДС.

На производстве

Налоговая оптимизация НДС на производстве включает в себя несколько схем. К примеру, можно использовать предприятие, которое является льготником по НДС.

Это возможно, если уставной капитал компании состоит из средств, внесенных общественной организацией инвалидов.

Еще один способ оптимизировать уплату налогов – разделение нагрузки между несколькими предприятиями. Одно из них будет основным, а второе должно выполнять вспомогательную функцию.

Это формальное разделение, но оно довольно эффективное. Аренда помещений, материалы, заработную плату – все это и многое другое оплачивают оба предприятия.

Но для этого при оплате труда лучше использовать аутсорсинг, а также придется создавать специальное предприятие на УСН.

Результатом такой схемы будет то, что в одной компании будет производиться продукция, в стоимость которой уже включен НДС. А во второй фирме – те товары, которые продаются без выделения налога.

Как осуществить регистрацию компании в оффшоре, читайте здесь.

Какие документы готовить при проверке ФСС в 2017 году, смотрите здесь.

На вспомогательном производстве продукция может самостоятельно производится, а может с помощью основной компании. В любом случае, благодаря схеме, у основного производства материальные расходы повысятся, а прочие уменьшатся.

У второго предприятия будет все наоборот. Исходя из этого, у плательщика НДС сумма налога снижается за счет ее повышения у неплательщика.

Чтобы достичь максимальной экономии, необходимо увеличить количество материальных расходов на главном предприятии, а на втором – объем производства.

Для того чтобы правильно задержать выплату НДС или уменьшить сумму налога, необходимо оформлять всю документацию должным образом. Иначе во время налоговой проверки у фирмы могут появиться серьезные проблемы.

А свою правоту и законность налоговых операций придется доказывать в суде. Также важно учитывать все изменения, которые вносятся в налоговое законодательство достаточно часто.

ajbook.biz

Оптимизация НДС - способы, схемы, на примере организации, как работать, в оптовой торговле в 2017 году, оптимизация ндс пример.

Какие существуют способы оптимизации НДС в 2017 году. Какие схемы законны, а какие нет. Какие есть методы и схемы, и как применять их для различных организаций.

Налоговое законодательство требует от предпринимателей уплаты большого количества налогов. Поэтому многие ищут способы немного снизить их размер или получить отсрочку.

Не все из них являются законными, поэтому налоговые органы всегда с особой тщательностью проверяют деятельность компаний. Тем не менее, есть методы, позволяющие оптимизировать налоги, не нарушая законодательство.

Известно, что каждый современный бизнесмен обязан платить огромное количество налогов. А их оптимизация позволяет предпринимателям существенно экономить.

В 2017 году в Налоговый кодекс внесли много изменений. Это касается и уплаты такого налога, как НДС. К примеру, ст. 174 позволяет налогоплательщикам производить уплату не 20-го числа, а 25-го.

Если применяется освобождение от уплаты НДС, то предприниматели могут воспользоваться отсрочкой. Еще одно новшество 2017 года – предоставление декларации по НДС в электронном виде.

Регулируется это нововведение Налоговым кодексом (ст. 80. 174). Кроме этого, если декларация подается в бумажном виде, она не будет считаться представленной.

Это касается также и налоговых агентов, а не только непосредственно налогоплательщиков. Для того, что оптимизация не нарушала закон, следует знать:

Занятие коммерческой деятельностью возможно

Если организация использует один из видов налогообложения

Чаще всего налогоплательщик сам вправе выбирать

Удобную для него систему уплаты налогов

Также он самостоятельно выбирает способ учета

Чтобы существенный результат от оптимизации, необходимо сделать ее комплексной. Иначе эффект от того, что компания обращает внимание только на одну сделку, будет минимальным.

Главное, иметь опытного специалиста, который смог сделать все, не нарушая российское законодательство. Если для оптимизации необходимо создать компанию-посредника, то обязательно нужно:

- отдельное помещение;

- материалы и средства на банковском счету;

- персонал, работающий в новой фирме;

- вся деятельность должна быть подтверждена документально.

При заключении договоров следует учитывать, как он может повлиять на налогообложение. Для этого рекомендуют использовать налоговое планирование, то есть анализ последствий той или иной операции.

К тому же, на размер налогов могут повлиять контрагент, территориальный фактор или сроки перехода права собственности.

Основные определения

Оптимизация налогов – это способ уменьшения суммы налога или получения отсрочки для его уплаты. Легальных способов минимизировать НДС не так много, а за незаконные методы

Уголовный кодекс предусматривает определенное наказание. Оптимизация может быть:

То есть разработанной на длительное время

И использоваться для отдельных операций

НДС – вид налога, который уплачивается продавцом при реализации каких-либо услуг, товаров и т. д. В целом, этот налог рассчитывается в зависимости от стоимости реализованного товара.

Учитывается также вычет НДС и восстановленный НДС. Восстановить налог можно только по тем операциям, которые указаны в ст. 170 Налогового Кодекса .

- были предъявлены поставщиками;

- уплачены на таможне;

- уплачены при ввозе в страну товара из того государства, которое является членом Таможенного союза.

В законодательстве нет такого понятия, как торговля. Поэтому ее определяют, как деятельность, направленную на реализацию товара, который был приобретен заранее.

Тем не менее, в статье 346 НК РФ содержится перечень объектов организации торговли. Они делятся на два вида – стационарную сеть и нестационарную.

Размер суммы к уплате

Налоговый кодекс предусматривает несколько видов ставок, от которых зависит сумма налога на добавленную стоимость. Существует ставка в 0%, применяемая для услуг и товаров, перечень которых содержится в ст. 164 НК РФ.

Ставка в 10% используется для реализации некоторых видов печатных изданий, детских товаров, импортных лекарственных препаратов и скота.

Есть ли возможность оптимизации налога на доходы физических лиц в 2017 году смотрите в статье: оптимизация по налогу на прибыль.

Что это налоговая оптимизация, читайте здесь .

Также она учитывается при внутренних воздушных перевозках. НДС в 18% применяется для всех случаев остальных случаев. Ставки 10/110% и 18/118% оплачиваются, если была произведена предоплата за товары.

Правовое регулирование

Все, что связано с налогообложением, регулирует Налоговый кодекс РФ, Приказ ФНС России от 29.10.14 N ММВ-7-3/[email protected] Федеральный закон от 04.11.2014 №347 и письмо Минфина России от 26.03.12 № 03-07-05/08.

Таких методов существует несколько. Но чаще всего налогоплательщики используют следующие способы:

Так называют контракты, при которых человек, купивший опцион может в любой момент отказаться от прав на него. Реализация опционов не облагается налогом на добавленную стоимость (ст. 149 НК РФ )

Некоторые компании продают свое имущество, чтобы расплатиться с кредиторами. Но договор купли-продажи облагается НДС. Поэтому эту сделку заменяют на другую. Для этого создается еще одна фирма, а средства, вложенные в нее, считаются уставным капиталом. С них НДС не платиться

В этом случае аванс компания оформляет как задаток, для чего составляется специальное соглашение. Он не облагается налогом

Управление транспортными расходами

Этот способ оптимизации позволяет предпринимателю снизить НДС на 10%. Для этого товар может доставляться транспортом продавца или транспортной компанией

Покупатель оплачивает товар с помощью оформления займа. Затем получает его от продавца. Далее оформляется договор взаимозачета. Но налоговые органы часто рассматривают такую схему, как незаконную

Какова цель мероприятия

Все способы оптимизации налога на добавленную стоимость позволяют налогоплательщикам не только уменьшить сумму выплат, но и получить отсрочку. Для этого достаточно воспользоваться подходящим методом.

Схемы оптимизации НДС

Самые популярные легальные схемы, которые используют предприниматели для уменьшения НДС, это оформление займа. оформление задатка, замена договора купли-продажи и управление расходами на транспорт.

Но важно знать, что при займе необходимо следить, чтобы стоимость товара и сумма займа не совпадали. Как и сроки отправки груза и подписания документов.

Видео: оптимизация налогов

Иначе налоговая может решить, что эта схема придумана специально и является незаконной. В случае, когда аванс оформляется как задаток, налог платится только после оказания указанных услуг.

Этот способ часто используется в сфере строительства. Кроме этих схем, есть еще несколько:

Компания имеет право удержать на некоторое время перевод средств со счета «Капитальные вложения во внеоборотные активы» на счет «Основные средства». Тогда НДС можно принять к вычету

Если в документе от поставщика есть какие-то недочеты, НДС к вычету можно не принимать. Естественно, пока поставщик не устранит ошибки в счете-фактуре

Сроки получения счет-фактуры