Налоговое планирование как инструмент оптимизации налогообложения. Оптимизация налогового планирования

Тема 13. Налоговое планирование и оптимизация налогообложения.

Понятие и принципы налогового планирования. Элементы и этапы налогового планирования. Управление налогами на предприятиях и в организациях. Пределы налогового планирования. Возможности минимизации налоговых платежей в РФ. Основные принципы оптимизации налоговых платежей. Уменьшение налога на прибыль путем использования чистой прибыли на льготируемые цели. Основные требования законодательства по оформлению оптимизации. Основные способы минимизации НДС. Пути снижения других налоговых платежей в рамках законодательства о налогах.

Понятие и принципы налогового планирования. Элементы и этапы налогового планирования.

Право налогоплательщика принимать меры, направленные на правомерное уменьшение своих налоговых обязательств, основано на праве всех субъектов права защищать свои охраняемые законом права (в первую очередь, право собственности) любыми не запрещенными законом способами. Согласно ст. 209. п. 2 ГК РФ собственник вправе по своему усмотрению совершать в отношения принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц.

Поскольку налог - это безвозмездное изъятие в доход государства определенной части имущества налогоплательщика, естественно, что налогоплательщик вправе избрать способ уплаты налогов, позволяющий уменьшить ’’ущерб", причиненный ему взиманием налогов, воспользовавшись для этих целей всеми допустимыми законом способами.

Необходимость налогового планирования определена современным налоговым законодательством, предусматривающее различные налоговые режимы, в зависимости от статуса налогоплательщика, направлений и результатов его финансово-хозяйственной деятельности, места регистрации и организационной структуры организации налогоплательщика.

Налоговое планированиезаключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия.

Под налоговым планированием понимаются способы выбора оптимального сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства.

Любой подход к проблеме экономии и риска вынуждает применять комплекс специальных мер по маневрированию и адаптации к непостоянству законодательства и регламентирующих документов. Активная деятельность в этом направлении при справедливом ужесточении налогового контроля немыслима без понимания принципов налогового планирования.

Налоговое планирование можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Очевидно, что в идеале такое планирование должно быть перспективным, поскольку многие решения, принимаемые в рамках проведения сделок особенно при проведении крупных инвестиционных программ, весьма дорогостоящи, и их “компенсация” может повлечь за собой крупные финансовые потери.

Поэтому налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по вопросам проектов налоговых законов, направлений и содержания готовящихся налоговых реформ, а также анализа направлений налоговой политики, проводимой Правительством РФ.

Необходимость и объем налогового планирования напрямую связан с тяжестью налогового бремени в той или налоговой юрисдикции. Эффективность же налогового планирования всегда следует соотносить с затратами на его проведение.

studfiles.net

Налоговое планирование как инструмент оптимизации налогообложения

Аннотация. В статье рассмотрены инструменты налогового планирования и проблемы оптимизации налогообложения в целях управления налоговыми рисками. В работе показаны основные принципы налогового планирования. Выявлена и обоснована возможность использования конкретных способов и методов оптимизации налогообложения.

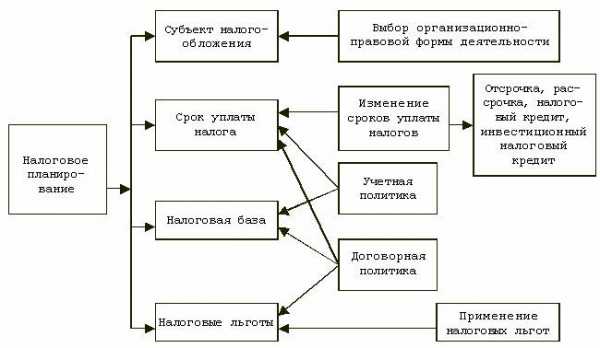

Объектом налогового планирования, можно выделить те отношения предприятия с государством, которые возникают в процессе формирования доходов бюджетов всех уровней и материализующиеся в его налоговых платежах. Налоговое планирование с теоретической точки зрения, следует охарактеризовать как управление налогами, осуществляемое предприятием в той финансово-хозяйственной среде, в которой он реализуют свои производственные и финансовые возможности. Предвидеть изменение налоговой политики страны, законодательной базы налогообложения и оценить их − задачи налогового планирования. Налоговое планирование − это не только управляющая, но и управляемая система, которая находится под влиянием государства и ее воздействие через налоговое, валютное, таможенное, денежно-кредитное регулирование. Налоговое планирование как элемент системы менеджмента выполняет функции управления, направленные на достижение его стратегических и тактических целей.

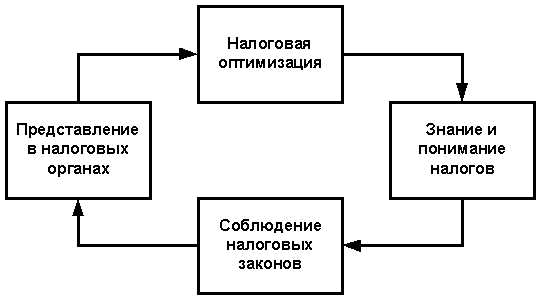

Налоговое планирование как часть финансового менеджмента, решает две противоречивые задачи. С одной стороны − увеличение прибыли предприятия, с другой стороны − минимизация налоговых отчислений, как составная часть расходов предприятия, но с присущими здесь административными и налоговыми рисками. Цель налогового планирования достигается посредством грамотной интеграции и взаимодействия основных стратегических направлений и тактических действий. Важной функцией налогового планирования является налоговая оптимизация. Оптимизация – это приведение любой системы в наилучшее его состояние. Здесь речь идет о достижении определенных результатов при минимальных затратах. А в налоговой системе это означает сочетание значений налоговых показателей и достижение наилучшего состояния хозяйственной системы.

В данном случае можно говорить об оптимизации как о процессе приведения хозяйственной системы предприятия в наилучшее состояние путем распределения и использования ресурсов таким образом, чтобы совокупная величина уплачиваемых налогов не превышала критического значения. То есть деятельность предприятия с учетом фактора налогообложения соответствовала критерию эффективности. При определении объекта налоговой оптимизации следует исходить из структуры элементов налогообложения. К элементам налогообложения относятся: налогоплательщики, объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога, налоговая отчетность. Предприятие может оптимизировать только налогооблагаемую базу, так как остальные элементы установлены налоговым законодательством. Объектом налогообложения является имущество и действия, с наличием и/или на основании которых у предприятия возникает налоговое обязательство [1, с. 16]. Однако, налоговая оптимизация – это процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта (ликвидность, оборачиваемость, трудоемкость учета и контроля, материалоемкость), а также приобретения имиджа добросовестного налогоплательщика.

Налоги − основной инструмент экономической политики и механизм экономического развития государства. Налоги становятся реальным рычагом государственного регулирования экономики. В современных условиях налоги являются основным источником дохода для государства, обеспечивая финансирование его деятельности. Осуществление налогового планирования приведет к упорядочению налоговых отношений между государством и предприятиями. Налоговое планирование производится субъектами налоговой системы на разных уровнях. Основными участниками процесса налогового планирования с позиции их разделения на макро и микро уровни являются:

- государство − как субъект управления хозяйственной деятельностью на своей территории и перераспределения доходов от нее (в виде налогов) в пользу прочих элементов государственной и социальной жизнедеятельности;

- организации и предприятия − как объекты управляющего воздействия государства и субъекты собственно предпринимательской деятельности, обеспечивающие формирование источника предпринимательского дохода и, соответственно, налогооблагаемой базы. Большинство предприятий все же понимают неизбежность и необходимость уплаты налогов, в чем и проявляется их сотрудничество с государством. В то же время они стремятся платить как можно меньше налогов и предпринимают любые попытки для минимизации налоговых отчислений.

Налоговое планирование выражается в совокупности плановых действий, объединенных в единую систему, направленных на максимальный учет возможностей рационализации налоговых платежей в рамках общего стратегического планирования предприятия. Вопросы налогового планирования и оптимизации налогообложения актуальны не только для зарождающегося, но и уже работающего бизнеса, особенно при расширении и изменении рода деятельности. Содействие в существенном снижении налоговой нагрузки законодательно разрешенными способами путем реструктуризации, разработки эффективной внутренней политики в области налогового учета, применения налоговых льгот – это способы оптимизации.

Основными принципами налогового планирования являются:

- законность всех способов и методов оптимизации налогообложения;

- экономичность внедрения схем оптимизации налогообложения;

- индивидуальный подход к деятельности и специфическим особенностям конкретного налогоплательщика;

- комплексность и многовариантность применения разработанных схем и методов налогообложения.

Планирование налогов – это оптимизация налоговых обязательств законным использованием налоговых льгот, при этом предприятие смело раскрывает свою учетную и отчетную информацию налоговым органам, поскольку все произведенные им действия законны. Упорядочение налоговых отношений между государством и предприятиями является результатом налогового планирования. Например, с момента принятия налогового законодательства в Казахстане происходило неоднократное снижение налоговых ставок и пересмотр налоговой системы. В действующем налоговом кодексе из объекта налога на имущество исключены оборудование и рабочие машины, компьютеры и периферийные устройства, офисная мебель и другие. Исключены из объекта обложения индивидуальным подоходным налогом доходы физических лиц следующего характера: адресная социальная помощь, возмещение вреда, причиненного жизни и здоровью человека, выплаты за счет средств гранта, оплата медицинских услуг, выплаты о социальной защите граждан, пострадавших вследствие экологического бедствия или ядерных испытаний на испытательном ядерном полигоне и другие. Введены налоговые преференции для развития предприятиями инвестиционных программ. Уменьшены налоговые ставки для налогообложения организаций, осуществляющих деятельность на территориях специальных экономических зон. Установлены сроки переноса убытков от предпринимательской деятельности на последующие десять лет. Учитывая высокое для большинства предприятий налоговое бремя, государство путем правильного планирования налоговой системы, стремится к установлению справедливой налоговой нагрузки, к оптимизации налогообложения. Исследование элементов налогообложения дает возможность на законных основаниях оптимизировать налоговую систему следующими способами:

- применение налоговых льгот;

- льготы, предусмотренные международными соглашениями об избежании двойного налогообложения;

- правильное формирование учетной политики;

- правильная организация сделок;

- управление налоговыми рисками;

- определение налоговой нагрузки [3].

Налоговым законодательством Казахстана предоставлены инвестиционные налоговые преференции, что способствует снижению корпоративного подоходного налога. По впервые введенным в эксплуатацию на территории Казахстана фиксированным активам недропользователь вправе в первый налоговый период эксплуатации исчислять амортизационные отчисления по двойным нормам при условии использования данных фиксированных активов в целях предпринимательской деятельности не менее трех лет, которые соответствуют одновременно следующим условиям:

- являются активами, которые в силу специфики их использования имеют прямую причинно- следственную связь с осуществлением деятельности по контракту на недропользование;

Также к объектам инвестиционных налоговых преференций относят впервые введенные в эксплуатацию на территории Казахстана здания и сооружения производственного назначения, машины и оборудование, которые в течение не менее трех налоговых периодов, следующих за налоговым периодом их ввода в эксплуатацию, одновременно соответствуют следующим условиям:

- являются основными средствами предприятия;

- используются предприятием в деятельности, направленной на получение дохода; используются предприятием исключительно во внеконтрактной деятельности;

- последующие расходы по объектам преференций в налоговом учете не подлежат распределению между деятельностью по контрактам и внеконтрактной деятельностью.

В первоначальную стоимость объекта преференций, являющегося основным средством, включаются затраты на приобретение объекта, его производство, строительство, монтаж и установку, а также другие затраты, увеличивающие его стоимость в соответствии с международными стандартами финансовой отчетности [1, с. 71].

В целях налогового учета, предприятие рассматривает модернизацию и/или реконструкцию основного средства как вид последующих расходов, результатами которого одновременно является изменение конструкции или обновление основного средства, увеличение срока службы основного средства более чем на три года, улучшение технических характеристик основных средств. Предприятие применяет инвестиционные налоговые преференции согласно одному из указанных ниже методов (который предприятию надлежит выбрать в момент начала применения инвестиционных налоговых преференций).

Первый метод – предприятие применяет преференции по методу вычета до ввода объекта в эксплуатацию. Применение данного метода заключается в отнесении на вычеты затрат на строительство, производство, приобретение, монтаж и установку объектов преференций, а также последующих расходов на реконструкцию и модернизацию, в том налоговом периоде, в котором такие затраты были фактически понесены.

Второй метод – предприятие применяет преференции по методу вычета после ввода в эксплуатацию. Применение данного метода заключается в отнесении на вычеты первоначальной стоимости объектов преференций равными долями в течение первых трех налоговых периодов эксплуатации или единовременно в налоговом периоде, в котором эти объекты введены в эксплуатацию (по усмотрению предприятия).

Одним из способов оптимизации налогообложения являются льготы, предусмотренные международными соглашениями об избежании двойного налогообложения. На 18 августа 2011 года Казахстан имел действующие соглашения (конвенции) об избежании двойного налогообложения с 44 странами мира, в числе которых Великобритания, Германия, Италия, Китай, Россия, США, Франция и другие [2]. В соответствии с казахстанским Налоговым Кодексом, если международным договором, ратифицированным Республикой Казахстан, установлены иные правила, чем те, которые содержатся в налоговом законодательстве, применяются правила указанного международного договора. Это означает, что положения международных договоров имеют приоритет перед внутренним законодательством Казахстана.

Применение действующих налоговых соглашений существенно снижает налоговую нагрузку на иностранные компании, ведущие деятельность в Казахстане. Рассмотрим данное утверждение на нескольких примерах.

Согласно Налоговому Кодексу, доходы, иностранных компаний от реализации товаров, выполнения работ и услуг в Казахстане облагаются казахстанским подоходным налогом. При этом если иностранная компания не имеет в Казахстане налоговой регистрации, то ее доход облагается полностью, без вычета понесенных расходов по ставке 20%. Однако, если иностранная компания является резидентом государства, с которым Казахстан имеет действующее соглашение об избежании двойного налогообложения, то доход этой компании может быть полностью освобожден от казахстанского налога, при выполнении требовании налогового законодательства Казахстана.

Налоговая учетная политика является одним из инструментов налогового планирования. Определение и грамотное применение элементов учетной политики являются непременным условием эффективного налогового планирования. Учетная политика является документом, утверждаемым предприятием. Налоговой учетной политикой в рамках налогового кодекса необходимо сформировать налоговую систему предприятия, так как с 2009 года налоговая учетная политика определяет элементы налогообложения, налоговые регистры и формы. Применение двойной нормы амортизации по фиксиро

articlekz.com

Оптимизация налоговой политики на предприятии - Good-Tips.Pro

Подробности Равилов Владимир Рубрика: Налоги 2014-12-21В зависимости от соответствия юридическим формулам, предусмотренным законодательными и иными нормативными актами, действия, направленные на оптимизацию налоговой политики , подразделяются на противоправные, не соответствующие правовым положениям, и проводимые в установленном законом порядке (законные).

Мероприятия по налоговому планированию

Мероприятия по классическому налоговому планированию включают в себя организацию правильного учета и отчетности, планирование экономической деятельности в рамках, определенных законом, и своевременную уплату налогов. Для реализации этих целей необходимо четко и грамотно вести бухгалтерский и налоговый учет, правильно и надлежащим образом оформлять первичные бухгалтерские документы, отслеживать изменения в текущем налоговом законодательстве.

Предприятие должно пользоваться всеми возможными простыми и доступными льготами, в том числе по рассрочке налоговых платежей, например, посредством использования налоговых кредитов и иных рассрочек, предоставляемых как местными органами власти, так и на федеральном уровне. Иногда в экстренных экономических ситуациях предприятие может пойти и на задержки налоговых платежей, четко представляя себе последствия подобных действий и варианты урегулирования в дальнейшем своих отношений с налоговыми органами.

Оптимизация мероприятий налогового менеджмента предполагает качественно иной подход к организации бизнеса. К обычным критериям построения бизнеса необходимо добавить (и постоянно учитывать) критерий минимизации налогов. Всю систему экономических, финансовых и правовых отношений предприятия необходимо рассматривать под углом минимизации налогов и проводить комплекс соответствующих мероприятий.

Налоговое планирование оптимизационных мероприятий представляет собой разработку некоторых экономических действий, налоговых схем и их документального оформления, направленную на минимизацию налогов в рамках законной деятельности предприятия. Математически модель оптимизации налогового планирования может быть представлена как аналитическая задача нахождения минимума налоговых платежей для применяемой финансовой схемы с некоторыми постоянными и переменными показателями. Под постоянными экономическими показателями понимаются те экономические показатели, на которые налогоплательщик не может влиять, которые от него практически не зависят. Под переменными экономическими показателями понимаются те экономические показатели, на которые налогоплательщик может влиять, которые каким-либо образом от него зависят.

Оптимизация мероприятий налогового менеджмента

Оптимизация мероприятий налогового менеджмента предполагает качественно иной подход к организации бизнеса. К обычным критериям построения бизнеса необходимо добавить (и постоянно учитывать) критерий минимизации налогов. Всю систему экономических, финансовых и правовых отношений предприятия необходимо рассматривать под углом минимизации налогов и проводить комплекс соответствующих мероприятий. Налоговое планирование оптимизационных мероприятий представляет собой разработку некоторых экономических действий, налоговых схем и их документального оформления, направленную на минимизацию налогов в рамках законной деятельности предприятия.

Оптимизация налогового портфеля предприятия базируется, во-первых, на законодательно установленных различных видах налоговых режимов и льгот, и, во-вторых, по причинам системного характера — в современной очень динамичной и сложной экономической системе заранее просчитать все налоговые последствия самых разнообразных экономических действий предприятий принципиально не представляется возможным, а значит всегда будут существовать такие действия, которые будут более выгодными предприятию-налогоплательщику.

С учетом объекта, на который направлено воздействие способов по налоговому планированию, мероприятия планирования налоговых отчислений подразделяются на действия, призванные урегулировать налоговую политику предпринимателей (налоговое планирование на предприятиях), и действия, упорядочивающие налоговые выплаты домашних хозяйств (налоговое планирование у физических лиц, не занятых в хозяйственном обороте в качестве самостоятельных субъектов). Отсюда подразделение налогового планирования на корпоративное и индивидуальное должно скорее происходить по объектному признаку, нежели исходя и организационно-правовой сущности экономического субъекта.

По субъектам, участвующим в налоговом планировании, различают внешние, разрабатываемые и применяемые третьими лицами (учредителями предприятия, сторонними консультантами, представителями государственных органов и т.п.), и внутренние (исполнительные органы предприятия, его структурные подразделения) мероприятия налогового планирования.

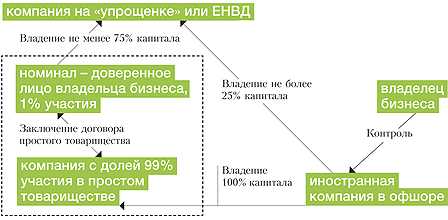

В зависимости от юрисдикции применения методов оптимизации налогового портфеля различают планирование налоговых отчислений с учетом действия местных налоговых нормативных актов, законодательных актов субъектов Российской Федерации, федеральных законов, а также в соответствии с международным налоговым правом. Последняя группа методов, которая в литературе получила устойчивое наименование — международное налоговое планирование — является настолько специфичной и значимой в развитии мировой экономики, что заслуживает особо тщательного анализа.

Принципы международного налогового планирования, в общем, аналогичны тем, что применяются на национальном уровне: предприниматель стремится обеспечить максимальное уменьшение облагаемой налогами базы. Для этого анализируются особенности прогрессии налоговой шкалы в разных странах, правила погашения убытков, амортизации различных видов активов, а также система налоговых льгот и режимов для отдельных видов корпораций. В некоторых случаях необходим анализ местных и косвенных налогов. Особенностью налогового планирования на международном уровне является то, что предприниматель имеет возможность выбрать наиболее подходящую юрисдикцию для своей фирмы.

Текст: Vladimir Ravilov

Сохранить на память!

Ссылки по теме

good-tips.pro

1.4 Налоговое планирование. Оптимизация налогообложения

Задача налогового планирования– организация системы налогообложения для достижения максимального финансового результата при минимальных затратах. Комплексное налоговое планирование является частью финансового планирования на предприятии.

Налоговое планирование подразумевает оптимизацию налогообложения в целом, разработку ситуационных схем оптимизации налоговых платежей, организацию системы налогообложения для своевременного анализа налоговых последствий различных управленческих решений. Планирование налоговых платежей в рамках налогового планирования позволит предприятиям более эффективно управлять имеющимися ресурсами.

Основными принципами налогового планирования являются:

законность всех способов и методов оптимизации налогообложения;

экономичность внедрения схем оптимизации налогообложения;

индивидуальный подход к деятельности и особенностям конкретного налогоплательщика;

комплексность и многовариантность применения разработанных схем и методов налогообложения.

Организация налогового планирования заключается: в предварительном анализе финансово-хозяйственной деятельности организации; в исследовании действующего законодательства, исследовании и анализе налоговых проблем конкретного налогоплательщика с целью выявления наиболее перспективных направлений налогового планирования; в изучении схем оптимизации налогообложения партнеров и конкурентов в конкретных видах деятельности, а также применении наиболее выгодных способов налогообложения на предприятии.

Оптимизация налогообложения предприятия, разработка отдельных схем минимизации налогов применительно к конкретному виду деятельности или определенной организационно-правовой форме позволитсократить налоговые платежи. Освобожденные средства вы сможете инвестировать в развитие своего бизнеса.

Налоговое планирование наиболее эффективно на этапе организации бизнеса, так как целесообразно изначально грамотно подойти к выбору организационно-правовой формы, места регистрации предприятия, разработке организационной структуры предприятия.

Организация налогового планированияв процессе функционирования предприятия необходима при оформлении договорных отношений с поставщиками и заказчиками, осуществлении хозяйственных операций и т. д. Налоговое планирование является неотъемлемой частью процесса создания, реорганизации, ликвидации предприятия, преобразования, слияния и т. п.

Законом “Об основах налоговой системы Российской Федерации” предусмотрено и определено, что налоговая система России состоит из трех уровней [В соответствии с Федеральным Законом от 31.07.98. №147-ФЗ "О введении в действие части первой Налогового кодекса РФ" статьи Закона "Об основах налоговой системы РФ" (пункт 2 статьи 18, статьи 19-21), устанавливающие данную классификацию налогов и перечни налогов, приведенные в таблице 2, продолжают действовать, несмотря на общую отмену Закона "Об основных налоговых системах"]:

1. федеральные налоги,

2. налоги субъектов федерации,

3. местные налоги.

Рассмотрим планирование налоговых платежей. Этот процесс заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия. Для налогового планирования выбираются способы "оптимального" сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства. Любой подход к проблеме экономии и риска вынуждает применять комплекс специальных мер по маневрированию в "налоговых воротах" и адаптации к непостоянству законодательства и регламентирующих документов.

Для оптимизации налоговых платежей необходим тщательный анализ различных вариантов налогообложения. Например, целесообразно, по возможности, организовывать хозяйственную деятельность в рамках малого предприятия или нескольких малых предприятий по разным видам деятельности, поскольку малым предприятиям предоставлено довольно много льгот. Малые предприятия при обычной системе налогообложения большинство налогов уплачивают поквартально, что позволяет использовать в обороте в течение отчетного периода большее количество денежных средств; они также освобождаются от авансовых платежей по большинству налогов.

При заключении договоров следует оговорить с партнерами такие моменты: если предусмотрены авансовые платежи за поставку товаров, работ, услуг, то важно, чтобы они были зачислены на расчетный счет не в конце отчетного периода, а в начале следующего. Это позволит отодвинуть платежи в бюджет по НДС, акцизам на следующий отчетный период (для малого предприятия это - квартал) и использовать сред-ства в обороте на другие цели.

Федеральным законом от 31 июля 1998 г. № 150-ФЗ в регионах начал вводиться налог с продаж. Право его введения предоставлено властям субъектов РФ. Им облагается стоимость реализации товаров (работ, услуг) за наличный расчет, Причем в налогооблагаемую базу включаются все налоги, входящие в цену реализации (НДС, акцизы и др.) Казалось бы, такой налог очень трудно планировать, но и тут можно найти пути минимизации. Конечно, самый простой вариант обхода налога с продаж - "черный нал". Однако это весьма рискованный способ, невыгодный для серьезных производителей, дорожащих своей репутацией. Вполне цивилизованный и легальный вариант основывается на том, что налогом с продаж не облагаются операции с ценными бумагами. Схема расчетов может выглядеть достаточно просто: дилер продает магазину свой вексель и тут же забирает этот вексель в оплату поставленной продукции. Приезжая к производителю, дилер опять-таки покупает у него вексель, которым сразу же оплачивает поставляемую продукцию. Еще одна легальная схема уклонения от уплаты налога с продаж предполагает организацию виртуальной товарно-финансовой биржи, участниками которой будут несколько независимых расчетных центров. Они возьмут на себя регулирование и гарантирование взаимозачетов между предприятиями.

Налоговое планирование можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Очевидно, что в идеале такое планирование должно быть перспективным, поскольку многие решения, принимаемые в рамках проведения сделок особенно при проведении крупных инвестиционных программ, весьма дорогостоящи, и их "компенсация" может повлечь за собой крупные финансовые потери. Поэтому налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по тем или иным вопросам, проектах налоговых законов, направлениях и содержании готовящихся налоговых реформ, а также на анализе направлений налоговой политики, проводимой правительством. Эффективность налогового планирования всегда следует соотносить с затратами на его проведение. Следует также соотносить цели налогового планирования со стратегическими (коммерческими) приоритетами организации.

Необходимость и объем налогового планирования напрямую связаны с тяжестью налогового бремени в той или иной налоговой юрисдикции и может проводиться в качестве разовых мероприятий или постоянно: - использование прямых льгот - разовые консультации внешнего налогового консультанта - - использование схем типовых крупных и долгосрочных контрактов - составление прогнозов налоговых обязательств организации и последствий планируемых схем сделок - принятие на работу специально подготовленного персонала.

Сейчас предприятия выплачивают следующие основные виды налогов:

НДС;

Акцизы;

Налог на прибыль;

Таможенные пошлины;

Налог на имущество предприятий и организаций;

Налоги, поступающие в дорожные фонды: налог на реализацию ГСМ, налог на пользователей автодорог, налог с владельцев транспортных средств, налог на приобретение автотранспортных средств;

Земельный налог;

Налог на операции с ценными бумагами;

Единый социальный налог.

Оставшаяся после распределения часть чистой прибыли называется нераспределенной прибылью и служит, как правило, в качестве источника пополнения оборотных средств предприятия до принятия решения о ее распределении.

Таким образом, можно сделать вывод о том, что непосредственным источником формирования фондов накопления и фондов потребления является чистая прибыль, остающаяся в распоряжении предприятия. Здесь не рассматриваются в качестве источника формирования фондов предприятия безвозмездные финансовые вложения сторонних предприятий и организаций, поскольку они не типичны для предприятий Министерства обороны, за исключением пополнения собственных оборотных средств за счёт сметы Министерства обороны.

studfiles.net

виды, этапы, оптимизация налогообложения 2018

Независимо от вида деятельности, каждый налогоплательщик обязан вносить в пополнение государственного бюджета свою лепту. И хотя избавиться от обязательства уплаты налогов невозможно, всегда есть вероятность их существенного снижения. Для этого каждый предприниматель периодически осуществляет налоговое планирование.

Эта процедура является одной из важных составляющих элементов финансового планирования. Вся суть налогового планирования сводится к выбору и последующему применению законных способов и приемов, позволяющих снизить величину налоговых обязательств. И если налогоплательщик регулярно не будет заниматься осуществлением этой процедуры, то в конечном итоге это негативно отразится на хозяйственной деятельности предприятия. От отсутствия налогового планирования (НП) пострадает доходность предприятия.

Существенное снижение используемых в развитии оборотных средств приведет к финансовой неустойчивости. Налоговое планирование на предприятии является важной и обязательной процедурой, от которой зависит не только величина налогов, но и развитие предприятия. О налоговом планировании следует задумываться еще в процессе подготовки предприятия к будущей деятельности.

Виды и этапы НП

Налоговое планирование в организации является одним из обязательных пунктов, которое присутствует в бизнес-плане независимо от сферы, к которой относится вид деятельности предприятия. Оно помогает подобрать оптимальные пути решения как при выборе системы налогообложения, так и вариантах снижения налога. В каждом случае НП дает возможность вовремя провести изменения в экономической и финансовой политике, не выходя за рамки закона.

Применение НП в каждой ситуации проводится с использованием разных методов, актуальных на момент его проведения. Подбор инструментов и методов осуществляется на основании проводимых предприятием налоговых сделок и других процедур, требующих оплаты налогов.

Для эффективного проведения НП руководство компании занимается процедурой анализирования выбранного ранее и применяемого теперь вида налогообложения. Во время анализа в используемой системе налогообложения руководитель обязан точно определить существующие в этой системе достоинства, а также выявить все его слабые места. На самом деле простого ознакомления с условиями и возможностями присутствующих в используемой системе налогообложения недостаточно для полного понимания всей картины.

Чтобы создаваемая картина была в полном объеме, необходимо взять во внимание всю деятельность фирмы и составить список, в котором будут отображены основные поставщики и потребители выпускаемой предприятием продукции либо услуг. Когда отражение всех спектров деятельности предприятия будут отображены, происходит непосредственно изучение применяемого на текущий момент системы налогообложения. Во время ее изучения для сравнения и анализа могут применяться используемые компанией договоры и первичные документы налогового учета.

После этой процедуры наступает следующий шаг в налоговом планировании – расчет текущей величины налоговой нагрузки. И лишь после всех вычетов и подсчетов наступает самый главный момент — выбор метода, способствующего улучшению хозяйственной деятельности. Перед тем как сделать окончательный выбор в пользу заинтересовавшего метода, нужно провести дополнительный анализ его применения. То есть следует рассмотреть все возможные последствия, которые могут наступить после применения выбранного метода снижения налоговой нагрузки и увеличения деятельности предприятия.

Для этого нужно составить список будущих мероприятий, имеющих непосредственное отношение к планированию налогов. Нужно, чтобы к каждому налогу имелось детальное описание. Затем необходимо осуществить расчет величины всех налогов, которые нужно будет уплачивать при выборе определенного метода. После выполнения расчетов проводится разработка документации по методу налогового планирования, который был ранее выбран и впоследствии утвержден. Все этапы, из которого состоит процесс налогового планирования, направлены на достижение увеличения деятельности компании, осуществляемой за счет оптимизации налогообложения.

Оптимизация налогообложения

Да, большая часть успеха развития предприятия зависит от правильно составленного налогового планирования. Но в действительности это только полдела на пути к желаемой цели. Для того чтобы деятельность предприятия действительно пошла в гору, необходимо помимо составления НП еще и внедрять его в жизнь. При внедрении стоит учитывать один аспект. Малейшее уклонение от условий, присутствующих в НП, может стать причиной снижения деятельности предприятия. Это требование относится ко всему, не только к правильно оформляемым документам, но и к профессионализму работников.

Также для достижения увеличения деятельности компании не стоит раскрывать секрет успеха другим лицам. Пусть выбранный метод планирования останется в стенах компании. Помимо применения метода, следует весь период своевременно осуществлять уплату налогов и сдачу отчетности. Хоть эти действия не способствуют увеличению дохода, зато они помогут избежать дополнительных расходов, связанных со штрафами.

saldovka.com

Методы налогового планирования - инструменты, формы, применяемые при оптимизации

Еще в апреле 2018 года был официально опубликован проект ключевых направлений налоговой политики РФ на 2018 год. В нем шла речь о стабилизации налоговой системы РФ и совершенствования ее функционирования.

В качестве одной из ключевых задач было озвучено повышение эффективности налогового планирования на микро- и макроуровне, а также были определен его методы на 2018-2018 год.

О том, какими способами предприятия и государство будут оптимизировать процесс перечисления налоговых выплат в бюджет пойдет речь в данной статье.

Налоговое планирование представляет собой комплекс мероприятий, который реализуется как на государственном уровне, так и на базе отдельных предприятий.

При этом:

| Для государства | Его целью выступает увеличение налоговых поступлений в бюджет без нанесения ущерба бизнес-среде |

| Для компаний | Сокращение затрат за счет минимизации налоговых выплат, что является одним из основных аспектов финансовой политики любого предприятия |

В общем виде налоговое планирование предполагает расчет размера прямых и косвенных налоговых платежей, выбор оптимальной модели налогообложения, установление размера налоговых отчислений с оборота и т.п.

Любая компания в процессе своего функционирования стремиться найти способы снижения налоговых выплат.

Осуществить это можно двумя путями:

| Уклоняться от уплаты налогов | Что предполагает административную и уголовную ответственность |

| Проводить налоговое планирование | Позволяющее вполне легальным способом уменьшить налоговые обязательства перед бюджетом |

Граница между минимизацией налоговых выплат в рамках налогового планирования и уклонением от уплаты налогов тонка. Однако первое – всегда осуществляется легально.

При этом в зависимости от специфики производства, географического сегмента и особенностей бизнеса подходы к нему могут несколько различаться.

Налоговое планирование затрагивает все виды платежей в бюджет, которыми облагается данное предприятие – причем каждый налог рассматривается отдельно.

Основные определения

Налоговое планирование – это комплекс действий, ориентированных на сокращение или отсрочку налоговых платежей в казну. Оно опирается на нормы гражданского, трудового и налогового законодательства РФ.

Нарушение любого из их положений переводит налоговое планирование в ранг уклонения от обязательных платежей в бюджет.

Оптимизация налогообложения – вступает синонимом налогового планирования. При этом под ней:

| Увеличение поступлений в бюджет | Без формирования избыточной налоговой нагрузки, способной привести к закрытию слабых предприятий |

| Сокращение затрат | За счет уменьшения налоговых отчислений в бюджет без нарушения норм действующего законодательства |

С какой целью проводится

Нельзя недооценить роль налогового планирования как метода снижения налоговых обязательств для современного бизнеса.

Потому главная его цель – снижение налоговой нагрузки на предприятие, что обеспечит сокращение издержек и рост прибыли.

Существует ряд особенностей, которые касаются осуществления налогового планирования в фирме:

| Во-первых | Начать его можно еще в ходе регистрации компании (например, для ИП и ООО – выбрать упрощенный режим взимания налогов) |

| Во-вторых | Фискальные органы должны разрешить предприятию применять те или иные методы снижения общей суммы налоговых выплат |

| В-третьих | Сокращение налоговой нагрузки проводится не напрямую, а путем оптимизации менеджмента компании (например, через уменьшение числа хозяйственных операций или замедление оборачиваемости капитала) |

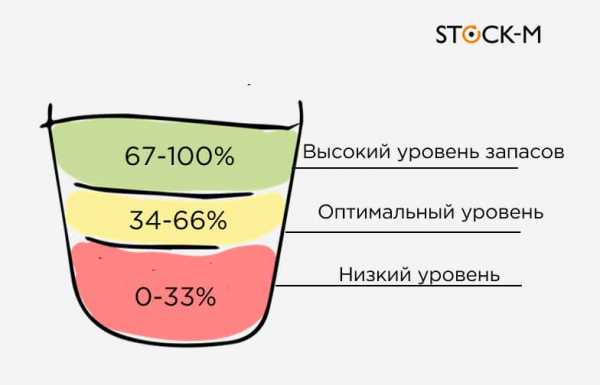

Для того чтобы определить насколько предприятие нуждается в эффективном налоговом планировании достаточно рассмотреть размер нагрузки налогообложения на предприятие:

| Налоги составляют менее 15% прибыли компании | Потребность в оптимизации нагрузки минимальная |

| 20-35% | Налоговое планирование актуально и требует составления плана уплаты налогов на будущий год |

| Более 40% | Оптимизация жизненно необходима, поскольку высокие налоговые отчисления уменьшают конкурентоспособность компании и повышают риск банкротства |

Важно отметить, что достижение главной цели налогового планирования – снижение груза налоговых платежей возможно путем:

| Применения различных налоговых льгот | ст. 318 НК РФ |

| Выработки эффективной учетной политики | ФЗ-402 |

| Контроль за своевременностью осуществления налоговых платежей | о избежание начисления пеней и штрафов |

В целом оптимизация может затронуть отдельный налоговый платеж или весь бизнес в целом.

Нормативная база

В настоящее время в РФ существует целый комплекс нормативно-правовых актов, которые регулируют вопросы налогового планирования, в том числе:

| Глава 34-35 Конституции РФ | Указывает на то, что граждане должны быть наделены экономическими правами. К числу которых можно отнести и налоговое планирование |

| Ст. 21, 56 НК РФ | Устанавливают добровольный порядок использования гражданами и компаниями налоговых льгот |

| Ст. 346.11 | Определяет возможность самостоятельного выбора плательщиком налогового режима |

| Ст. 2, 23, 48 | Предусматривает право выбора формы осуществления предпринимательской деятельности |

| Ст. 861 | Устанавливает право самостоятельного определения способа осуществления денежных расчетов |

| Ст. 254, 259, 390 | Указывают на возможность выбора характера проведения амортизации, списания товаров и определения списка прямых и косвенных затрат |

Руководствуясь приведенными выше положениями субъект предпринимательской деятельности сможет наилучшим способом организовать налоговое планирование и достигнуть ожидаемых результатов.

Оптимизация налогообложения реализуется на базе разнообразных инструментов, форм и методов налогового планирования. Они позволяют снизить общую сумму налогов к уплате и рационализировать структуру затрат.

Существует ряд методов, на основании которых может быть реализована оптимизация налогообложения. Они подразделяются на внешние и внутренние.

К числу внешних методов оптимизации можно отнести:

| Смена налогового субъекта | Предполагает переход к такой форме организации бизнеса, при которой налоговые платежи будут минимальными (например, ИП или ООО, которые вправе применять УСН) |

| Изменение налоговой юрисдикции | Бизнес потребуется зарегистрировать или перерегистрировать в странах со льготным режимом налогообложения или в офшорных зонах |

| Перемена вида деятельности | Предусматривает переход на такие операции, которые облагаются налогом по пониженной ставке (например, НДС может взиматься по ставкам 0,10 и 18% в зависимости от типа товара) |

В свою очередь, внутренние методы предполагают изменения в организации работы и управления в самой компании. Они включают:

| Изменение методов учета | Предусматривает переход на иные способы начисления амортизации, списания товаров, инвентаризации, учета денежных поступлений и затрат |

| Использование налоговых льгот и кредитов | Взаимодействие с ИФНС по поводу возможной отсрочки или рассрочки платежей по отдельным видам налогов в бюджет |

| Использование специальных режимов | Даже осуществляя уплату налогов в рамках УСН, можно дополнительно изменить объект налогообложения (выбрать «Доходы» или «Поступления минус затраты»), избрав наиболее выгодный с позиции оптимизации затрат |

Внутренние методики оптимизации представляются менее рискованными. Однако эффективное налоговое планирование предусматривает использование и тех, и других.

Используемые инструменты

Выбор оптимального механизма налогового планирования определяется сферой и видом деятельности, нормативно-правовой базой.

Тем не менее, можно выделить несколько основных его инструментов, в частности:

- Разные виды налоговых режимов.

- Налоговые льготы по различным обязательным платежам в бюджет.

- Типы договоров с партнерами.

- Формы организации бизнеса.

Приведенные выше общие инструменты, как правило, применяются в рамках отдельного хозяйствующего субъекта.

Тем не менее, сегодня можно говорить о существовании нескольких видов налогового планирования, для каждого из которых характерны свои методы, в том числе:

| Корпоративное планирование | Осуществляется на уровне отдельно взятой компании |

| Партнерское планирование | Проводится в рамках нескольких компаний. Которые являются бизнес-партнерами друг друга – по договоренности |

| Национальное | Имеет место, когда компания работает в пределах одного государства (попадает под нормы одного налогового кодекса) |

| Международное | Проводится на территории разных стран (для фирм, имеющих филиалы и представительства за рубежом) |

Если в организации

Если налоговое планирование осуществляется на уровне компании, то его главной целью выступает уменьшение налоговой нагрузки, что влечет за собой повышение финансовой эффективности бизнеса.

В этой ситуации наиболее эффективными и действенными представляются такие инструменты, как:

| Выбор учетной политики | Позволяет один раз в год установить порядок определения денежных поступлений и затрат, движения товаров и наличности, что оказывает влияние на определяемый расчетным путем размер объектов налогообложения |

| Аналитико-расчетный подход | Позволяет оценить показатели прошлых лет и на их основе сформировать планы, относительно объема выпуска (НДС и налог на прибыль), численности персонала (НДФЛ, отчисления в ФОМС, ПФР, ФСС), а также объема используемых в производственной деятельности активов (налог на имущество, земельный налог) |

| Балансовый метод | В основном применяется при выстраивании отношений между материнской и дочерней компаниями. Он состоит в анализе показателей бухгалтерского баланса (оценка состояния активов, соотношения заемного и собственного капитала и др.) |

| Нормативный подход | Предполагает прогнозирование суммы налоговых отчислений на будущее с учетом текущих ставок и предполагаемых финансовых результатов. В рамках этого инструмента зачастую прорабатывается три сценария – оптимистический, реалистический и пессимистический |

| Создание налогового поля основан на выставлении базовых условий | Формы организации бизнеса, статуса плательщика, системы налогообложения, сроков внесения обязательных платежей в бюджет, после чего детально прорабатывается каждый платеж |

Государственное планирование

Если говорить о государственном налоговом планировании, то оно призвано контролировать выполнение количественных и качественных показателей по поступлениям в бюджет, ФОМС, ФСС и ПФР.

При этом налоговое бремя должно оставаться необременительным, иначе это приведет к сокращению предпринимательской активности.

Налоговое планирование на уровне государства предполагает:

- оптимизация уровня налогового бремени;

- формирование оптимальной структуры налогов и сборов;

- обеспечение максимального уровня собираемости налогов;

- создание рациональной системы налогового контроля.

Для реализации этих задач государственные органы в лице Минфина и ФНС, используют такие финансовые инструменты, как:

- система налоговых льгот;

- разнообразные налоговые режимы;

- соглашения по вопросам двойного налогообложения;

- формы и виды договоров компаний с партнерами.

Эти специальные методы создают основание для формирования налогового планирования на предприятии. Они обеспечивают баланс интересов государства (пополнение казны) и хозяйствующих субъектов (сокращение затрат).

Если на макроуровне

Осуществление налогового планирования на макроуровне предполагает оптимизацию системы обложения хозяйствующих субъектов, позволяющего сформировать поступления для решения политических, социальных, экономических и иных задач.

В этом случае налоговое планирование ориентировано на решение следующих задач:

- Создание эффективного налогового законодательства.

- Построение удобной для бизнеса налоговой системы.

- Установление ставок налогов, размера льгот и характера объектов обложения.

Оно реализуется в рамках формирования текущих и перспективных планов, которые согласуются с общей социально-экономической политикой государства.

В числе инструментов налогового планирования на макроуровне можно назвать налоговые ставки, льготы, размер и порядок оценки объектов, виды сделок, режимы и системы взимания обязательных платежей.

Распределение их на виды

Налоговое планирование осуществляется на уровне государства, отдельных фирм и их объединений.

При этом набор используемых ими инструментов несколько отличается, но преследует один и тот же результат — рационализация налоговых выплат.

Все инструменты, используемые в процессе налогового планирования, классифицируются по нескольким критериям, а именно.

По сфере применения различают:

| Внутренние методы | Учетная политики, организационно-правовая форма, особенности деятельности фирмы |

| Внешние методы | Режим, льготы, формы сделок |

По характеру использования бывают:

| Упорядочивающие методы | Форма договорных отношений, цены сделок, методы осуществления налогового учета |

| Стимулирующие методы | Льготы, налоговый кредит, специальные режимы |

Как правило, эффективное налоговое планирование предусматривает использование рационального их сочетания.

Итогов проведения налогового планирования на предприятии выступает письменное заключение, которое включает в себя такие аспекты, как:

- Методы оптимизации порядка и структуры обложения обязательными платежами.

- Обоснованные рекомендации, касающиеся осуществления учетной политики.

В итоге решаются такие проблемы в функционировании компании, как:

- Достижение более высокой конкурентоспособности в рамках конкретного сегмента.

- Сокращение налоговых обязательств и. как следствие, совокупных затрат.

- Достижение более рационального и эффективного использования ресурсов.

Отсутствие же адекватной системы налогового планирования на предприятии вне зависимости от его размера и сферы функционирования влечет за собой необоснованные потери, ухудшение финансового состояния, падение конкурентоспособности.

Таким образом, налоговое планирование выступает одним из ключевых инструментов повышения эффективности деятельности компании.

Оно предполагает сокращение налоговых затрат, что способствует увеличению прибыли и высвобождению финансовых ресурсов для вливания в основную деятельность.

При этом результативность реализации налогового планирования зависит от того, насколько рационально подобраны методы его реализации, способствующие оптимизации системы обложения фирмы обязательными платежами.

buhonline24.ru

Налоговое планирование как основной метод оптимизации налоговых потоков

Актуальность темы порождает возрастающая роль налогового планирования в условиях современного рыночного хозяйства, которая определяется рядом факторов. Потребность в налоговом планировании диктуется, прежде всего, двумя основными факторами: тяжестью налогового бремени для конкретного хозяйствующего субъекта и сложностью и изменчивостью налогового законодательства.

Необходимость налогового планирования заложена в самом налоговом законодательстве, которое предусматривает те или иные налоговые режимы для разных ситуаций, допускает различные методы для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы, если они будут действовать в желательных властным органам направлениях. Кроме того, налоговое планирование обусловлено заинтересованностью государства в предоставлении налоговых льгот в целях стимулирования какой-либо сферы производства, категории налогоплательщиков, регулирования социально-экономического развития.

Налоговое планирование — законная деятельность хозяйствующего субъекта в рамках общего стратегического планирования бизнеса, направленной на выявление возможности налоговой экономии и учет налоговых последствий в деятельности организации, в основе которой лежит системный подход [1, с.15].

В России созданы предпосылки к сознательному, целенаправленному налоговому планированию, основанному на нормах закона. Разрабатываются теоретические положения и методические основы налогового планирования в организациях.

Налоговое планирование имеет объективный характер, продиктованный требованиями рыночной конкуренции и стремлением хозяйствующего субъекта к сокращению налоговых расходов и увеличению собственных средств для дальнейшего развития предпринимательской деятельности.

Как любая экономическая категория налоговое планирование строится на определенных принципах, которыми являются законность, обязательность, эффективность, перспективность, взаимосвязь налогового планирования и общего планирования организации.

Налоговое планирование, тесно взаимодействует с маркетингом, финансами предприятий, бухучетом, кадровой политикой, снабжением. Оно служит одним из основных инструментов расчета показателей эффективности деятельности предприятия. Значит, налоговое планирование должно стать обязательным инструментарием в комплексе финансового менеджмента.

Налоговое планирование на уровне предприятия называют корпоративным налоговым планированием. Оно предполагает выбор между разными вариантами осуществления финансово-хозяйственной деятельности и размещения активов с целью достижения максимально низкого уровня налоговых обязательств, которые при этом возникают.

Налоги в идеале не должны влиять на выбор экономических решений предприятия, они не должны существенно менять философию бизнеса. На практике же налоги, являясь мощнейшим инструментом экономического регулирования, вторгаются в сферу стратегических решений, нередко вынуждая кардинально менять тактику действия компании.

На практике используются следующие методы налогового планирования: ситуационный, численные балансовые методы и метод определения финансовых потоков предприятия в двухкоординатной системе налогообложения.

Метод ситуационного налогового планирования — наиболее простой и доступный для любого предприятия, поэтому он нашел самое широкое применение. Предприятие на основе своего устава и иных учредительных документов, в соответствии с Налоговым Кодексом РФ и статистическими нормативами, определяет спектр основных налогов, которые надлежит уплачивать предприятию, уточняет ставки и льготы. Формируется налоговое поле предприятия. Далее подбираются типичные хозяйственные операции, в которых предприятие участвует, учитывая специфику вида деятельности и сложность производственного процесса. Затем образуется система договорных отношений предприятия с учетом сформированного налогового поля. После этого разрабатываются различные ситуации с учетом уже выполненных налоговых, договорных и хозяйственных наработок, охватывающие самые разнообразные стороны экономической жизни, реализуемые в нескольких сравнительных вариантах. На основе всестороннего исследования ситуаций выбираются оптимальные варианты. При анализе различных ситуаций целесообразно сопоставлять полученные финансовые результаты с возможными потерями, обусловленными штрафными и другими санкциями [2, с.26].

К численным балансовым методам относятся: метод микробалансов, метод графоаналитических зависимостей, матрично-балансовый метод и статистический балансовый метод.

Метод микробалансов состоит в следующем. Чтобы оценить тот или иной вариант экономической деятельности предприятия в разных условиях хозяйствования, выделяются крупные блоки хозяйственных операций, включающие главные отличия. Эти блоки оформляются в виде бухгалтерских проводок, и выполняются расчеты балансов для каждого из них. Сравнение полученных микробалансов позволяет выбрать более выгодный вариант.

Матрично-балансовый метод применяют для полных и всесторонних исследований. Это достаточно простой многопараметрический метод, позволяющий прогнозировать финансовые результаты и выявлять критические места баланса. Методы исследования матриц позволяют устанавливать наличие сильных и слабых связей между отдельными счетами и хозяйственными операциями. Математический анализ этих связей может быть дополнен экономическими условиями, позволяющими определить неявные (опосредованные) связи.

Статистический балансовый метод состоит в том, что на основе балансов ряда коммерческих предприятий определяются осредненные величины параметров, которые могут быть использованы для сравнения или для построения расчетной экономической модели. Отклонения в ту или иную сторону показателей конкретного предприятия от среднестатистических характеризуют положительную или отрицательную динамику его деятельности. Экономическая среднестатистическая модель, заложенная в алгоритм и дополненная конкретными блоками хозяйственных операций, может послужить основой для проведения тактического налогового планирования и отработки различных видов хозяйственной деятельности. Применение данного метода ограничено тем, что в настоящее время в России нет широкой практики публикации балансов и финансовых отчетов предприятия.

Метод определения финансовых потоков предприятия в двухкоординатной системе налогообложения строится на основе презумпции, что действуют всего два налога, а именно: косвенный налог (НДС, акцизы) и налог на прибыль организаций. Ряд налогов игнорируется в силу своей незначительности либо выводятся с помощью определенных итераций к одному из этих двух видов налогов. Записывают уравнение, которое показывает долю налоговых отчислений от валовой выручки предприятия в рассматриваемой двухкоординатной налоговой системе, а также позволят получить прямую связь между ставками косвенного налога и налога на прибыль организаций с другими макроэкономическими показателями (величиной налога на имущество организаций, величиной амортизационных отчислений, величиной единого социального налога, объемом используемых предприятием собственных и заемных средств и величины процентов, выплачиваемых за их использование). Изменяя данные показатели с помощью процедур налоговой оптимизации, можно оценить их влияние на величину двух основных (базовых) налогов, взимаемых с хозяйствующего субъекта.

В корпоративном налоговом менеджменте особое значение имеет бюджетирование, в ходе которого прогнозируются суммы налоговых платежей в планируемом периоде. Без налогового бюджетирования сложно добиться реальности и эффективности общего бюджетирования предприятия, грамотно поставленное налоговое бюджетирование принесет организации существенный финансовый эффект.

В организации служба налогового планирования осуществляет следующие функции:

- готовит среднесрочные и долгосрочные комплексные налоговые планы, согласовывает и взаимно увязывает все их разделы, организует контроль за выполнение подразделениями плановых налоговых заданий;

- осуществляет координацию проведения исследований, направленных на повышение эффективности мероприятий налогового планирования;

- дает необходимые рекомендации по вопросам налогообложения с целью предупреждения просчетов и ошибок, которые могут повлечь штрафные и другие санкции, снизить прибыль и отрицательно повлиять на репутацию организации;

- участвует в рассмотрении исков к налоговым, таможенным органам в арбитражных судах;

- следит за изменениями и дополнениями, вносимыми в нормативные правовые документы;

- осуществляет методическое руководство и организует работу по налоговому учету и анализу результатов производственно-хозяйственной деятельности в целях налогообложения, разработку рациональной с точки зрения налоговых последствий учетной политики;

- осуществляет контроль за соблюдением порядка оформления первичных документов, составление экономически обоснованных отчетных калькуляций себестоимости продукции, выполняемых работ (услуг), правильное начисление и перечисление налогов и сборов в федеральный, региональный и местный бюджеты, страховых взносов в государственные внебюджетные социальные фонды;

- оказывает методическую помощь работникам подразделений организации по вопросам налогообложения и налогового учета, контроля, отчетности и экономического анализа.

Эффективность налогового планирования значительно повышается при условии правильной и целенаправленной организации, которая предусматривает формирование коллектива людей, которые будут заниматься этой работой, разработкой плана, целей и задач налогового планирования, а также разработкой и реализацией схем оптимизации налоговых платежей [3, с.25].

Налоговое планирование при его правильной организации дает возможность предприятию:

- придерживаться налогового законодательства путем правильности расчета налогов, сборов и других платежей налогового характера;

- свести к минимуму налоговые обязательства;

- максимально увеличить прибыль;

- разработать структуру взаимовыгодных соглашений с поставщиками и заказчиками;

- эффективно руководить денежными потоками;

- избегать штрафных санкций.

Каждому предприятию необходимо осуществлять налоговое планирование для достижения наибольшего финансового процветания. Профессионально выполненное налоговое планирование — важный шаг к развитию предприятия.

Литература:

1. Налоговый менеджмент. Учебное пособие / С. В. Барулин, Е. А. Ермакова, В. В. Степаненко. М.: ОМЕГА-Л, 2011.- 269 с.

2. Боброва А. В., Головецкий Н. Я. Организация и планирование налогового процесса. — М.: Экзамен, 2012.- 251 с.

3. Стороженко О. Г. Проблемы налогового планирования на корпоративном уровне // Бюллетень финансовой информации. — 2011. — № 9–10.- С. 25.

Основные термины (генерируются автоматически): налоговое планирование, хозяйствующий субъект, предприятие, налоговое законодательство, матрично-балансовый метод, косвенный налог, финансовый поток предприятия, статистический балансовый метод, двухкоординатная система налогообложения, налоговый учет.

moluch.ru