Подборка схем, с помощью которых компании экономят транспортный налог. Оптимизация налога транспортного

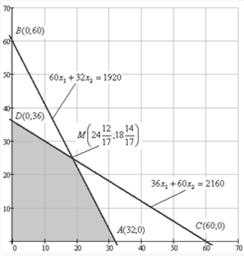

| Оптимизация налоговых затрат с помощью автотранспорта «Логистика и управление» № 5, 2007 г. Для уменьшения налога на прибыль большинство предприятий используют привычную схему – создают дополнительные затраты, например в виде различных более или менее реальных услуг, оказываемых (или якобы оказываемых) дружественными фирмами предпринимателями, пользующимися льготным налогообложением (либо вообще являющимися «недобросоветсными налогоплательщиками»). Для этих же целей можно использовать транспортное подразделение компании, выделив его в самостоятельное предприятие. Его мы и рассмотрим. Схема, о которой пойдет речь, очень эффективна и при этом универсальна. Она не теряет своей актуальности даже в тех регионах, где отсутствует система единого налога на вмененный доход для отдельных видов деятельности. Суть ее состоит в следующем. Транспортный отдел реорганизуется в самостоятельное юридическое лицо или лица (или его функции будет выполнять индивидуальный предприниматель), которые оказывают транспортные услуги и применяют ЕНВД (или упрощенную систему налогообложения). Через оплату соответствующих услуг на них переносится прибыль высоконалогового основного предприятия, применяющего общую систему налогообложения. Затем выведенная прибыль возвращается в собственный капитал основного предприятия или передается владельцам бизнеса. Вместо услуг по транспортировке можно заключить договора на сдачу в аренду автотранспорта и специализированной техники с экипажем (с этих доходов компания заплатит упрощенный налог – предпочтительно 6 %). Схематично это представлено на рис. 1.

Рис. 1. Схема взаимодействия основного предприятия с новым юридическим лицом С помощью данного способа можно планировать не только налог на прибыль, но и единый социальный налог, а также налог на доходы физических лиц (если указанные услуги будет оказывать индивидуальный предприниматель). Кроме того, если транспортные средства будут учтены на балансе компании-перевозчика, получяется экономия еще и по налогу на имущество. ООО или ИП? Наиболее простой способ создания транспортной компании заключается в регистрации нового юридического лица – общества с ограниченной ответственностью. Более сложный вариант – реорганизация существующего предприятия. При этом транспортное подразделение выделяется в качестве самостоятельного хозяйствующего субъекта. Вместо юридического лица, оказывающего автотранспортные услуги, в схеме можно использовать индивидуального предпринимателя. Это выгодно потому, что после уплаты фиксированной суммы вмененного налога он получает «очищенный» от налогов доход – наличные денежные средства. Их можно как сдавать в банк, так и не сдавать, поскольку кассовая дисциплина не распространяется на предпринимателя в том объеме, в каком распространяется на юридических лиц (нет лимита остатка кассы). По крайней мере, попытки некоторых коммерческих банков под давлением Центрального банка «навязать» предпринимателям этот лимит на момент написания настоящей статьи являются незаконными. Несмотря на очевидные преимущества, данный вариант не лишен недостатков. Так, в соответствии с Гражданским Кодексом учредители (участники) ООО несут ответственность по обязательствам юридического лица только в пределах своего вклада в уставный капитал. В тоже время индивидуальный предприниматель потенциально рискует всем своим имуществом, которое может быть изъято у него по решению суда (за исключением необходимых предметов быта и т. п.). Причем рискует даже «бывший» ИП, поскольку прекращение предпринимательской деятельности не избавляет его от ответственности по закону. Таким образом, прежде чем сделать выбор в пользу юридического лица или индивидуального предпринимателя, необходимо сопоставить риски и преимущества, которые имеет каждая из этих форм ведения бизнеса. ЕНВД или «упрощенка»? Если ЕНВД на автотранспортные услуги в данном регионе не введен (например, в Москве) или количество автотранспорта превышает установленный предел, то возможен вариант с упрощенной системой налогообложения. Создавая «упрощенную» фирму, в первую очередь следует определиться с облагаемой базой по единому налогу. Такой базой могут служить либо все доходы предприятия, либо разница между доходами и расходами. Платить налог со всех доходов выгодно лишь в том случае, если затраты составляют небольшую часть вырученных средств. Облагать налогом доходы, уменьшенные на расходы, стоит тогда, когда выручка будет незначительно превышать расходы. В общем, прежде чем выбрать облагаемую базу по упрощенному налогу, следует соотнести предполагаемые доходы будущей фирмы с ее расходами. Также стоит посчитать, сколько составят взносы в Пенсионный фонд и ориентировочную сумму пособий по временной нетрудоспособности. На эти суммы можно уменьшить «упрощенный» налог, если предприятие начисляет его с доходов, но не более чем в два раза. Несмотря на существующий лимит по числу автомобилей, при желании остаться на ЕНВД можно воспользоваться следующим способом. Транспортные средства следует учитывать на балансе отдельного лица («Хранителя активов»), а транспортная компания ежемесячно будет арендовать их в необходимом количестве (но не более двадцати!). Данный метод позволяет не только обойти вышеуказанные ограничения, но и оптимизировать сумму вмененного налога к уплате. Чем выгоден единый налог По решениям представительных органов муниципальных районов, городских округов, законодательных органов государственной власти городов федерального значения единым налогом на вмененный доход могут пользоваться организации и индивидуальные предприниматели, оказывающие услуги по перевозке пассажиров и грузов, в распоряжении которых – не более 20 автотранспортных средств (п.5 ч.2 ст.346.26 Налогового кодекса). ЕНВД выгоден тем, что заменяет собой уплату обязательных при общем режиме налогов на прибыль, имущество, добавленную стоимость и единого социального налога. Размер ЕНВД не зависит от доходов и расходов налогоплательщика, что является большим плюсом в налоговых схемах. В соответствии с п.2 ст.346.32 Налогового кодекса РФ сумму ЕНВД можно уменьшить (не более чем в два раза!), на суммы оплаты страховых взносов в Пенсионный фонд (14% от зарплаты) и пособий по временной нетрудоспособности. Структура управления и штатИндивидуальным предпринимателем или учредителем ООО предпочтительно сделать руководителя соответствующего подразделения компании – доверенное лицо владельцев бизнеса, формально независимое по отношению к основному предприятию. Также можно включить в число учредителей с небольшими долями в уставном капитале ключевых работников данного подразделения. Этот вариант предпочтителен в том случае, если владелец бизнеса затрудняется с выбором одной подходящей кандидатуры. Кроме того, указанный способ позволяет избежать аффилированности, дает возможность работникам регулярно получать дивиденды (об этом смотри ниже в разделе «Как вернуть прибыль»), способствует поддержанию «легенды», согласно которой транспортная компания возникла по инициативе «снизу».Штат новой компании формируется на базе персонала прежнего транспортного подразделения основного предприятия. Трудовые отношения оформляются по обычной схеме. Сохраняется социальная защищенность работников – пенсия, обязательное медицинское страхование, пособия по временной нетрудоспособности и другие социальные выплаты. С другими предприятиями заключаются гражданско-правовые договоры: договор перевозки или долгосрочный договор об организации систематических перевозок (договор на автотранспортное обслуживание), договор аренды транспорта с экипажем, договор подряда или договор возмездного оказания услуг на ремонт транспортных средств и т.д. Сумма вознаграждения по договорам покрывает расходы транспортного центра по оплате труда, а также связанные с этим обязательные отчисления в бюджет и внебюджетные фонды, налоговые отчисления по единому вмененному (упрощенному) налогу и накладные расходы, связанные с функционированием компании (ГСМ, аренда транспорта, гаража, оборудования, офиса, ведения учета и т.п.). Кроме того, в стоимость услуг транспортной компании включается заничетльная рентабельность, что позволяет говорить о "переносе" на нее прибыли основного предприятия. Грамотное составление договора перевозки позволяет не потерять вычет по налогу на добавленную стоимость по приробретаемым ГСМ. Для этого необходимо предусмотреть, чтобы обязанность нести расходы на топливо и других используемых в процессе эксплуатации материалов, была возложена на заказчика (основное предприятие). В этом случае, покупая горюче-смазочные материалы с НДС, основное предприятие на общей системе налогообложения будет иметь возможность применить налоговый вычет по налогу на добавленную стоимость. Преимущество оптимизации «зарплатных» налогов Для некоторых налогоплательщиков более актуальной является оптимизация «зарплатных» налогов. Рассматриваемая схема позволяет существенно минимизировать налоговые отчисления основного предприятия за счет экономии единого социального налога, поскольку работники целого подразделения в полном составе переводятся в транспортную компанию, а она, в свою очередь, применяет специальный налоговый режим (упрощенная система налогообложения или ЕНВД) и не является плательщиком данного налога. Вместо него будут уплачиваться только отчисления на обязательное пенсионное страхование работников транспортной компании (14% от ФОТ), что и позволяет говорить о сохранении их социальной защищенности. Эта схема тоже имеет свои недостатки, которые носят в основном организационный характер. Предприятие по сути не имеет законной возможности влиять на качество работы персонала транспортной компании, поскольку указанные работники не состоят в его штате. То есть влияние это осуществляется не традиционными административными методами (выговор, решение премии, принятие управленческих решений…), а «по понятиям». Решить данный вопрос юридически можно путем подробного урегулирования соответствующих прав и обязанностей сторон в договоре, установив, например, штрафные санкции за некачественные услуги (неготовность или опоздание транспорта под загрузку, опоздание в пункт назначения, повреждение или утрата груза и т.п.). Кроме того, следует учесть неизбежные расходы на создание юридического лица или регистрацию индивидуального предпринимателя, ведение учета и дополнительного документооборота, сдачу отчетности. В дальнейшем, при грамотном применении схемы, указанные расходы с лихвой компенсируются. В случае если собственных транспортных средств в компании нет, но используются внешние перевозчики (автотранспортные предприятия), схему можно трансформировать следующим образом (см. рис 2).

Рис. 2. Взаимодействие между участниками схемы в случае отсутствия в компании собственного автопарка Основное предприятие работает с дружественной фирмой или индивидуальным предпринимателем, которые, в свою очередь, заключают договор аренды транспортного средства с экипажем с внешним контрагентом, специализирующимся на данном виде деятельности. Основной риск работы с арендодателем заключается в том, что в случае налоговой проверки предприятию придется доказывать, что транспортные услуги им оказывает именно «свой» контрагент. В противном случае налоговые органы могут оспорить заключенный между сторонами договор, пересчитать налоги и начислить штрафные санкции. Кроме аренды транспорта с экипажем можно воспользоваться и механизмом «субперевозки» (по аналогии с субподрядом): «наша» транспортная компания может привлечь внешнее автотранспортное предприятие по договору перевозки для выполнения рейсов для основного предприятия. В этом случае она как бы «перепродает» автотранспортную услугу внешнего перевозчика основному предприятию с некоторой наценкой. Эта наценка и есть выведенная с него прибыль. В этом варианте наша транспортная компания ЕНВД применять не может, т.к. не имеет собственных машин (возможна только «упрощенка»). Как обосновать затраты Для целей налогообложения принимаются расходы, отвечающие требованиям, предусмотренным ст.252 Налогового кодекса РФ: обоснованность, документальное подтверждение, направленность на получение дохода. При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под экономически оправданными – затраты, направленные на получение дохода, соответствующие принципу рациональности и обусловленные обычаями делового оборота. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с действующим законодательством Российской Федерации. Применительно к договорам, которые значительно увеличивают затраты налогоплательщика, выполнение указанных требований должно соблюдаться неукоснительно. В случае проверки налогоплательщик должен суметь обосновать их необходимость в текущей деятельности предприятия и предъявить грамотно оформленную документацию. Я бы предложил следующий вариант использования данной нормы в отношении рассматриваемой схемы. Деловая цель («легенда») обособления транспортной компании состоит в следующем. Работники соответствующего подразделения предприятия решили заняться предпринимательской деятельностью и самостоятельно оказывать автотранспортные услуги. Зная высокий уровень квалификации специалистов, и учитывая, что после перехода на «хозрасчет» их заинтересованность в конечном результате будет только повышаться, основное предприятие заключает с ними соответствующий договор. Данный тезис желательно подтвердить фактами, указывающими на экономическую целесообразность привлечения сторонней организации с точки зрения ответственности, качества, сроков в сравнении с содержанием собственных структур, занимающихся подобной деятельностью. Например, можно указать на существенную экономию накладных расходов в части содержания персонала транспортного подразделения (имеется в виду зарплата и налоги с нее, а также подбор, обучение, аттестация, оплата пособий по временной нетрудоспособности, содержание рабочих мест и транспорта и т.д.). Также можно апеллировать к фактору сезонности, поскольку в некоторых видах бизнеса он существенно влияет на количество заказов, а гражданско-правовой договор позволяет удовлетворять временные потребности организации в трудовых ресурсах. Возможен другой вариант «легенды»: работа собственного транспортного подразделения нас не устраивала (низкое качество и трудовая дисциплина, частые поломки и опоздания, случаи порчи и недостачи груза и т.п.). Единственный способ с этим бороться – придать ему хозяйственную самостоятельность, поставить в рыночные условия работы и платить только за качественные перевозки, а за некачественные – взыскивать неустойки. Это значительно повысило мотивацию и производительность труда, а значит и качество выполнения транспортной функции. Оформление услуг происходит в общепринятом для этой сферы деятельности порядке: договор, заявки (возможно в устном виде), путевые листы, товарно-транспортные накладные и др. Особое внимание следует уделять составлению ежемесячных актов приемки оказанных услуг. Данный документ должен содержать перечень и объем оказанных услуг и работ, а также обоснованный расчет их стоимости за конкретный период. Учитывая, что рассматриваемая схема используется для вывода прибыли с основного предприятия, стоимость услуг транспортной компании неизбежно придется завышать. В соответствии со статьями 421, 424 Гражданского кодекса РФ, стороны свободны в заключении договора, исполнение которого оплачивается по цене, установленной их соглашением. При этом необходимо учитывать положения ст. 40 Налогового кодекса РФ. По общему правилу, закрепленному в указанной статье, установлена презумпция соответствия цены сделки, указанной сторонами, рыночной (пока не доказано обратное). В случаях, когда сделки заключаются между взаимозависимыми лицами (ст. 20 НК РФ), а также при отклонении более чем на 20 процентов в сторону повышения или понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени, налоговые органы имеют право проконтролировать цену сделки и доначислить налог и пени исходя из рыночных цен на соответствующие товары, работы или услуги при сопоставимых условиях. Исходя из этого, я дам рекомендации, позволяющие предприятию избежать налоговых рисков при применении указанной схемы. Во-первых, зависимость (аффилированность) основного предприятия и транспортной компании недопустима. Если предприятие ранее не пользовалось транспортными услугами сторонних (внешних) перевозчиков, проследить существенное отклонение цен не представляется возможным (не с чем сравнивать). Следовательно, можно с самого начала установить высокие цены на услуги транспортной компании. Тогда применить ст. 40 НК у налоговиков оснований не будет (при отсутствии зависимости транспортной компании и основного предприятия). Если предприятие ранее пользовалось услугами сторонних перевозчиков, завышать стоимость услуг «дружественного» перевозчика следует постепенно. Высокую цену можно аргументировать договорными условиями, определяющими ответственность сторон. Например, можно сказать, что транспортная компания несет большую ответственность (200 – 300 процентов от стоимости груза, а если это не компенсирует косвенный ущерб и упущенную выгоду – то в полном размере ущерба и упущенной выгоды) за его утрату, недостачу или повреждение в дороге, выплачивает значительную неустойку в случае просрочки его доставки к месту назначения, при выполнении ремонтных работ предоставляет повышенный гарантийный срок и т.д. Таким образом, высокие цены на услуги транспортной компании обосновываются высокой «платой за риск», который берет на себя перевозчик. Основное предприятие же как бы страхует на свою ответственность перед контрагентами за просрочку доставки грузов и свои убытки от некачественной или несвоевременной перевозки. Таким образом, заключение договора на автотранспортное обслуживание по завышенным ценам будет иметь правдоподобное обоснование. Также можно установить цены за необычные на рынке автотранспортных услуг единицы измерения – это сделает невозможным сравнение с рыночным уровнем цен. В данном виде деятельности деньги за перевозку можно брать не в зависимости от времени или пробега транспортных средств, как это делается обычно, а за нестандартные единицы измерения, например тонно-километры перевезенных грузов или за количество рейсов по определенному маршруту, да еще с учетом факторов, делающих каждую перевозку уникальной – характера груза (ценный – не ценный, скоропортящийся – нет, хрупкий – нет и т.п.), его веса, скорости перевозки (экспресс-доставка всегда дороже), времени года и суток (ночью дороже), количества водителей, типа автомобиля, и т.п. вплоть до состояния дорожного покрытия на пути следования. В этом случае найти сопоставимую цену за аналогичные перевозки и применить ст. 40 Налогового кодекса будет невозможно, а подвергнуть сомнению обоснованность цены – крайне затруднительно. Одновременно с завышением стоимости услуг можно еще в разумных пределах завышать и их объем. Ведь проконтролировать, сколько грузов, на какие расстояния и по каким маршрутам реально было перевезено, налоговикам будет крайне затруднительно. Главное при этом – следить за грамотным оформлением первичной документации. Как вернуть прибыль Эффект от реализации любой схемы можно считать достигнутым только тогда, когда лицо, организующее ее, имеет возможность возврата выведенных им в ходе налоговой оптимизации финансовых потоков. Такой процесс называется рефинансированием. Рассмотрим возможные решения по его организации. Если автотранспортные услуги оказывает индивидуальный предприниматель, можно применить схему «дарения», которая позволяет легально получать не учитываемые в бухгалтерском и налоговом учете наличные денежные средства на нужды основного предприятия. Вместо инкассирования выручки, предприниматель забирает наличные деньги из кассы в личное пользование (или снимает их с расчетного счета по чеку в случае безналичных расчетов). Затем, выступая уже как физическое лицо, дарит деньги третьим сторонам – владельцам бизнеса, их доверенным лицам, высокооплачиваемым работникам. Статья 159 Гражданского кодекса не требует в этом случае соблюдать письменную форму сделки. Данные выплаты не облагаются единым социальным налогом, являясь при этом легальным доходом получателей. В части налога на доходы физических лиц ситуация с 2006 года сложнее. В настоящее время имеются разъяснения Минфина РФ о том, что доходы в виде дарения «иного имущества» (в т.ч. денег) между не родственниками налогом не облагаются. Необходиомсть в таких разъяснених возникла потому, что при буквальном толковании п. 18.1 ст.217 Налогового кодекса в редакции Федерального закона от 01.07.2005 г. №78-ФЗ такое дарение будет безналоговым только в том случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации. Тем не менее, это не означает, что о схеме придется забыть. Анализ данной нормы позволяет сделать противоречивые выводы относительно действительного смысла, который вкладывал законодатель в указанные положения. С одной стороны, абзац первый пп. 18.1 ст.217 НК предусматривает освобождение от налогообложения всех доходов, полученных от физических лиц в порядке дарения, за исключением недвижимости, транспорта, акций, долей и паев. Указанное правило действует, если иное не предусмотрено данным пунктом, абзац второй которого содержит обязательное требование: доходы, полученные в порядке дарения, освобождаются от налогообложения в случае определенного субъектного состава участников сделки. При таком толковании можно сделать вывод, что от налогообложения освобождаются только те доходы, которые получают в порядке дарения члены семьи или близкие родственники, а доходы, получаемые в порядке дарения другими лицами, облагаются на общих основаниях. С другой стороны, можно предположить, что в действительности законодатель хотел освободить от налогообложения полученные в порядке дарения доходы всех физических лиц, в том числе и «подарки» родственникам в виде недвижимости, транспорта, акций, паев и долей. Данное толкование возможно, если трактовать оба абзаца пункта 18.1 Налогового кодекса изолированно, при этом фразу «если иное не предусмотрено настоящим пунктом» относить к предложению «за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев», которое в данном случае будет касаться исключительно закрытого перечня имущества. Рассматриваемая схема дарения не может быть применена в том случае, если транспортные услуги предприятию оказывает юридическое лицо. Здесь можно порекомендовать распределять всю прибыль транспортной компании на дивиденды учредителям, которые в дальнейшем будут передавать ее владельцам бизнеса по схеме дарения, либо это фактически будет часть оплаты труда (премии, бонусы) учредителей-работников транспортной компании или основного предприятия. Любое юридическое лицо при наличии соответствующей записи в Уставе и обязательном ведении бухучета вправе ежеквартально, раз в полгода или раз в год на общем собрании принимать решение о распределении чистой прибыли между его участниками. Прибыль распределяется пропорционально долям участников в уставном капитале. Дивидендная схема выгодна потому, что в данном случае налог на доходы удерживается по ставке 9 (а не 13) процентов (п. 4 ст. 224 НК РФ), а единый социальный налог отсутствует, так как отсутствует налогооблагаемая база (п. 1 ст. 236 НК). В 2008 г. вообще возможна отмена налога на дивиденды. Выведенными в ходе налоговой оптимизации денежными средствами владельцы бизнеса могут распорядиться по-разному: использовать на личные нужды или инвестировать в бизнес. В последнем случае лучше воспользоваться следующими способами. В соответствии с п.11 ст.251 Налогового кодекса РФ, собственник (это должно быть физлицо), имеющий более 50 процентов вклада (доли) юридического лица, может передать своему предприятию денежные средства безвозмездно «в счет увеличения его доходов». Для этого достаточно оформить договор дарения, безвозмездной финансовой помощи или целевого финансирования. При этом в учредительные документы вносить изменения не нужно. Единственным недостатком данного способа является то, что в случае выхода физического лица из числа участников общества, налогом на доходы физических лиц будет облагаться разница между суммой, полученной от реализации долей, и суммой, внесенной в уставный капитал, поскольку безвозмездные вклады в имущество общества в расчет не принимаются. Поэтому, кроме безвозмездной передачи, владелец бизнеса может также передавать имущество в уставный капитал юридического лица. Можно использовать временные каналы финансирования с упрощенными процедурами движения финансовых потоков – займы. Традиционно используются займы, обычно беспроцентные, от учредителей компании как физических лиц. Их получение не приводит к возникновению облагаемой базы по налогу на прибыль (пп. 10 п. 1. ст. 251 НК) и НДС (ст. 146, ст. 39, пп. 15. п. 3 ст. 149 НК). Безусловно, вариант с займами далек от совершенства, поскольку структура баланса из-за роста заемного капитала постоянно ухудшается. Данный способ лучше использовать для решения текущих проблем предприятия. Если предприятие зарегистрировано в Москве И еще один совет. Если единый вмененный налог не введен в вашем регионе, а схема заинтересовала, можно обойти и это ограничение. Например, фирма зарегистрирована и работает в Москве, а транспортная компания или индивидуальный предприниматель зарегистрирован в Подмосковье, где, как известно, этот налог введен. На практике это не составит большого труда. Проконтролировать, где транспортная услуга была оказана фактически, не представляется возможным. Главное, чтобы по путевым листам и другим первичным документам каждая поездка начиналась и заканчивалась по месту регистрации компании-перевозчика. Для большей убедительности транспортный центр может иметь в данном регионе в аренде гаражи или другое недвижимое имущество. Таким образом, при грамотном применении рассматриваемая схема полностью соответствует требованиям гражданского и налогового законодательства. Решение целесообразно и с точки зрения экономики предприятия, и с точки зрения налогообложения – экономится налог на прибыль, ЕСН, НДФЛ, налог на имущество и не «теряется» НДС (вычет по ГСМ и т.п.). Для развертывания и сворачивания предложенной схемы необходим незначительный период времени и небольшие расходы. Главное, как я уже отмечал, – разработать грамотный документооборот, построенный в соответствии с действующим законодательством, традициями ведения бизнеса в компании, а также минимальными трудозатратами. При этом каждая сделка должна иметь деловую цель и экономический смысл (не только уменьшение налоговой нагрузки предприятия), чтобы у налогового органа не возникло сомнений в ее целесообразности. |

www.taxman.ru

Новости - Оптимизация транспортного налога

Изменение налоговой базы по транспортному налогу

Минпромторг предложил рассчитывать транспортный налог исходя из объема двигателя, а не его мощности. Аналогичные идеи ранее высказывал и Минфин, поэтому он поддержал проект. Кроме того, Минпромторг считает, что на размер налога должен влиять и экологический класс автомобиля. То есть такие положения нужно установить на федеральном уровне (сейчас налоговые ставки могут дифференцироваться на этом основании лишь региональными властями.

Отмена транспортного налога на малолитражки

У регионов сейчас есть право снижать ставки транспортного налога. Причем в отношении маломощных автомобилей (до 150 л. с.) они могут понизить ставки вплоть до нуля (Пункт 2 ст. 361 НК РФ). Воспользовались этим правом и отменили транспортный налог на малолитражки только 7 регионов из 83. По мнению автора, такое освобождение следует ввести повсеместно.

Транспортный налог: поправки

Ряд субъектов РФ обновили свои законы о транспортном налоге. Поправки самые разные - и позитивные, и не очень. Начнем с последних. Но отнюдь не все "транспортные" поправки касаются ставок. Кое-где, к примеру в Архангельской и Тюменской областях, сократили перечень налогоплательщиков и автотехники, освобождаемых от уплаты транспортного налога.

Снижение транспортного налога для экологичных автомобилей

Минпромторг предлагает дифференцировать транспортный налог в зависимости от экологического класса автомобиля. Напомним, что подобные идеи Минпромторг озвучивал и ранее, но они, по его мнению, уже устарели и требуют пересмотра. Новые предложения сводятся к тому, чтобы налог стал меньше для новых экологичных автомобилей, но при этом не были ущемлены права пожилых людей на старых автомобилях.

Освобождение многодетных семей от транспортного налога

Легковые автомобили и автобусы, находящиеся в собственности многодетных родителей, могут освободить от транспортного налога. Отметим, что такая льгота сейчас уже действует в некоторых регионах. Ведь регионам разрешено вводить льготы по этому налогу на своей территории. Но, по мнению автора проекта, такая льгота должна быть установлена на федеральном уровне и действовать повсеместно.

www.pnalog.ru

Подборка схем, с помощью которых компании экономят транспортный налог

Введение повышающих коэффициентов (п. 2 ст. 362 НКРФ) по транспортному налогу не дает забывать компаниям, владеющим дорогими авто, о прежних способах оптимизации так называемого налога на роскошь и внедрять новые. Кроме того, экономия транспортного налога актуальна для компаний, у которых есть в наличии автотранспортная техника, не используемая на дорогах общего пользования, но имеющая высокую мощность.

Привлекательность схем оптимизации транспортного налога в том, что в отличие от других налогов (НДС и налог на прибыль) они менее затраты в финансовом плане и менее рискованны с налоговой точки зрения. В частности, это регистрация транспорта в льготном регионе, постановка на учет в Гостехнадзоре, а не в органах ГИБДД. Или переквалификация грузовика в иное самоходное средство. Кроме того, можно оформить транспортное средство в собственность физического лица, имеющего налоговые преференции.

Все эти методы могут дать компании существенную экономию по транспортному налогу. Главное — не забывать об элементарных мерах безопасности, документальном оформлении, а также учитывать позицию судов.

Регистрация транспорта в регионе с пониженной ставкой снизит налог

В чем экономия. Экономия достигается за счет разницы в ставках транспортного налога, которые устанавливают субъекты РФ. Например, в Москве для легкового автомобиля мощностью двигателя более 250 л.с. ставка транспортного налога за 1 л.с. составляет 150 рублей (ст. 2 Закона г.Москвы от09.07.08 №33). В Иваново такая ставка составляет 120 рублей (ст. 2 Закона Ивановской области от28.11.02 №88-ОЗ). И если транспорт компании зарегистрировать в регионе, где действуют пониженные ставки налога, удастся сэкономить на их разнице.

Как работает схема. Есть два варианта. В льготном регионе компания открывает обособленное подразделение и регистрирует там автомобиль. Транспортный налог платится по местонахождению транспортного средства (п. 1 ст. 363, подп. 2 п. 5 ст. 83 НК РФ). Соответственно, компания платит налог по пониженным ставкам.

Во втором случае организация формально переводит юридический адрес в нужный регион. По сути, это учреждение новой компании с последующим переводом в нее персонала и активов. Либо изменение прежнего юридического адреса (см. схему 1).

Схема 1. Регистрация транспорта в льготном регионе

Наиболее низкие ставки транспортного налога установлены в Волгоградской, Калининградской, Калужской, Кемеровской, Магаданской, Новосибирской и Ростовской областях. А также в Забайкальском, Красноярском, Ставропольском краях и республиках Алтай, Бурятия, Дагестан, Ингушетия, Тыва, Хакасия.

Меры безопасности. При реализации такого способа оптимизации компании безопаснее самостоятельно открыть обособленное подразделение, чем пользоваться услугами сторонних организаций, продающих фиктивные документы об аренде офиса. Дело в том, что представление в регистрирующий орган недостоверных сведений об адресе юрлица грозит отказом в регистрации (п. 1 ст. 23 Федерального закона от08.08.01 №129-ФЗ). Кроме того, налоговики могут прийти к выводу, что аренда — это фикция, направленная на получение необоснованной налоговой выгоды.

В связи с этим нужно создать как минимум одно стационарное рабочее место на срок более одного месяца (абз. 20 п. 2 ст. 11 НКРФ). А в арендованном помещении должны находиться сотрудники, которые выполняют реальные трудовые функции.

Регистрация спецтехники не в ГИБДД, а в органах Гостехнадзора существенно уменьшит ставку налога

В чем экономия. За счет разницы в ставках, установленных для грузовых автомобилей и для иных самоходных транспортных средств. Для второй категории транспортного средства ставки налога существенно ниже. Например, в Москве по грузовому автомобилю мощностью двигателя свыше 150 л.с. до 200 л.с. ставка составляет 38 рублей. В то время как по самоходной машине — 25 рублей (ст. 2 Закона г.Москвы от09.07.08 №33).

Как работает схема. Компания регистрирует транспортное средство не в ГИБДД, а в органах Гостехнадзора. По мнению Минфина России, это основание для разграничения квалификации машин. То есть в первом случае автомобиль будет считаться грузовым, во втором — иным самоходным транспортным средством (письма от27.06.08 №03-05-05-04/12). Суды соглашаются с такой логикой финансового ведомства (например, постановления федеральных арбитражных судов Западно-Сибирского от19.05.08 №Ф04-3019/2008(5073-А75-40) и Центрального от24.03.08 №А62-2059/2007 округов).

Меры безопасности. Практика показывает, что при проверке налоговики пытаются переквалифицировать самоходное транспортное средство в грузовой автомобиль. Например, в одном из дел инспекторы пытались это сделать в отношении БелАЗа. Они представили в суд Общероссийский классификатор основных фондов ОК013–94, утвержденный постановлением Госстандарта России от26.12.94 №359, согласно которому по коду 15 3410020 числятся грузовые автомобили, дорожные тягачи для полуприцепов (автомобили общего назначения: бортовые, фургоны, автомобили-тягачи, автомобили-самосвалы). Но суд не принял это в качестве надлежащего документа, поскольку он не является нормативом.

В свою очередь компания привела довод о том, что требования к карьерным самосвалам устанавливают ГОСТ 30537–97 и ОСТ 37.001.490–90, согласно которым «БелАЗ — это самосвал карьерный, самоходная карьерная колесная машина, эксплуатирующаяся вне автомобильных дорог общего пользования». В результате суд пришел к выводу, что компания правомерно уплачивала транспортный налог по пониженной ставке, установленной для самоходных машин (постановление Федерального арбитражного суда Западно-Сибирского округа от27.04.05 №Ф04-7943/2004(9863-А27-37)).

Снятие с учета спецтехники, эксплуатируемой только на территории компании, избавит от уплаты налога

В чем экономия. Экономия достигает 100 процентов, так как налог не уплачивается вовсе. Дело в том, что автомототранспортные средства, имеющие максимальную конструктивную скорость 50 км/ч, и прицепы к ним, а также не предназначенные для движения по автомобильным дорогам общего пользования, в Гостехнадзоре не регистрируются (п. 2 постановления Правительства РФот12.08.94 №938 «Огосударственной регистрации автомототранспортных средств идругих видов самоходной техники натерритории РФ»). Соответственно, оснований для уплаты налога нет.

Как работает схема. Приобретая транспорт, компания просто не регистрирует его в Гостехнадзоре и в органах ГИБДД. Если машина в организации уже есть, то ее снимают с учета, что избавляет от обязанности платить по ней налог (см. схему 2).

Схема 2. Снятие с учета спецтехники, которая эксплуатируется только на территории компании

Меры безопасности. При данном способе оптимизации важно учитывать, что не все транспортные средства, используемые на территории компании, можно не регистрировать в Гостехнадзоре. В частности, если тракторы (кроме мотоблоков), самоходные дорожно-строительные, мелиоративные, сельскохозяйственные и другие машины имеют рабочий объем двигателя внутреннего сгорания более 50 куб. см, то регистрацию придется пройти (п. 1.4 Правил государственной регистрации тракторов, самоходных дорожно-строительных ииных машин иприцепов кним органами государственного надзора, утвержденных Минсельхозпродом России 16.01.95). Таким образом, если, к примеру, по территории компании передвигается даже небольшой погрузчик или трактор с объемом двигателя более 0,5 л, то могут возникнуть налоговые риски.

При возникновении претензий со стороны проверяющих налогоплательщики приводят следующие доводы в свою защиту. При разрешении гражданско-правовых споров некоторые арбитражные суды приходили к выводу, что самодвижущиеся машины, имеющие производственное назначение — землеройные машины, экскаваторы, бульдозеры, земснаряды, тракторы, сельскохозяйственные комбайны — не транспортные средства. Так как с точки зрения целевого использования их способность перемещаться в пространстве носит лишь вспомогательный характер (постановление Федерального арбитражного суда Северо-Западного округа от15.12.11 №А21-708/2011).

В другом деле Федеральный арбитражный суд Поволжского округа пришел к выводу, что экскаватор Hitachi ZX 200–3 не является транспортным средством, так как это строительная техника. Именно под таким названием фигурировала машина в актах приема-передачи на аренду (постановление от02.03.09 №А65-6054/2008).

Уменьшать мощность двигателя авто выгодно при пограничных значениях ставок налога

В чем экономия. Если уменьшить количество лошадиных сил автомобиля, то ставка транспортного налога снизится. Схема хорошо работает при пограничных значениях количества лошадиных сил. Например, снизив показатель с 235 л.с. до 225 л.с., экономия по транспортному налогу в отношении легкового автомобиля в Москве составит 10 рублей (75 – 65).

Как работает схема. Есть несколько вариантов. Первый — компания проходит процедуру переосвидетельствования (испытания) двигателя. Существуют сертифицированные центры, которые занимаются переоборудованием двигателя. По итогам испытания выдается заключение о том, что автомобиль уже не выдает заявленную производителем мощность по причине выработки своего ресурса либо неисправности (см. схему 3).

Схема 3. Уменьшение мощности автомобиля

Другой способ работы схемы — тюнинг двигателя. Можно уменьшить режим работы турбин или механических нагнетателей или вовсе их отключить. В этом случае нужно получить заключение о переоборудовании транспортного средства и свидетельство о безопасности конструкции транспортного средства.

Замена двигателя на менее мощный — еще одна альтернатива работы схемы. В любом случае по итогам проведения всех работ по двигателю компания обращается в органы ГИБДД для внесения соответствующих изменений в ПТС транспортного средства. Новые данные для расчета налога контролеры получат из регистрирующего органа.

Меры безопасности. Все виды переоборудования и тюнинга двигателя безопаснее проводить в специализированных сервисах, чтобы потом не возникло проблем с доказыванием факта проведения работ. Испытания мощности и других технических характеристик автомобиля также лучше осуществлять в сертифицированных сервис-центрах, которые имеют право заниматься таким видом деятельности.

В интернете масса рекламы, где за 3500 рублей предлагают сделать все технические бумаги и на их основании внести изменения в ПТС. Это незаконные действия мошенников, которые могут привести к серьезным налоговым последствиям.

Уплата налога по ставкам, установленным для физлиц, или регистрация авто на них позволит сэкономить налог

В чем экономия. На один и тот же вид транспортного средства, той же категории и мощности некоторые субъекты РФ неправомерно устанавливают разные ставки транспортного налога — для физических лиц ниже, чем для юридических.

Например, в Республике Татарстан по легковым автомобилям мощностью до 100 л.с. в отношении организаций ставка составляет 25 рублей, а в отношении физлиц — 10 рублей (ст. 5 Закона Республики Татарстан от 29.11.02 № 24-ЗРТ). Однако дифференциацию в зависимости от статуса налогоплательщика Налоговый кодекс не предусматривает (п. 1, 2, 3 ст. 361 НК РФ). Поэтому налогоплательщик, для которого установлена более высокая ставка, вправе уплачивать налог по меньшей ставке (постановление Президиума ВАС РФот27.01.09 №11519/08).

Как работает схема. Если компания не хочет спорить с налоговиками о возможности применять пониженные ставки, установленные для физлиц, то автомобиль оформляется на гражданина (например, учредителя) и берется у него в аренду. Еще вариант: компания продает автомобиль индивидуальному предпринимателю или учредителю-физлицу, после чего также арендует его (см. схему 4). Это позволяет также получить экономию по налогу на прибыль за счет арендных платежей.

Схема 4. Аренда транспортного средства у ИП или физлица

Меры безопасности. В данной ситуации важно подтвердить, что аренда автомобиля у физического лица, будь то учредитель, генеральный директор или любой иной гражданин, оформляется не только на бумаге с целью получения налоговой экономии.

Кроме того, основной риск в данной схеме заключается в утрате контроля над автомобилем. Дело в том, что если даже физлицо выпишет на компанию генеральную доверенность, за ним все равно сохраняется право совершать любые юридически значимые действия (продать автомобиль, передать его в аренду другому лицу и т. п.). В связи с этим вопрос документального оформления и формальных договоренностей с физлицом — главная задача юристов компании.

Минус схемы в том, что компенсацию физлицу затрат в виде транспортного налога компания не сможет учесть при исчислении налога на прибыль. По мнению Минфина России, законодательство не обязывает арендатора компенсировать арендодателю уплаченные им суммы транспортного налога. Поэтому отсылка к положениям подпункта 1 пункта 1 статьи 264 НК РФ, разрешающим учесть в прочих расходах суммы налогов, в данном случае необоснованна (письмо от04.07.06 №03-06-04-04/28).

Компании оформляют авто в собственность инвалида, получая стопроцентную экономию

В чем экономия. Если компания оформит транспортное средство на лицо, которое имеет налоговые преференции, то уплаты налога можно вовсе избежать. В частности, в Москве освобождаются от уплаты налогов следующие граждане (п. 1 ст. 4 Закона г.Москвы от09.07.08 №33):

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- ветераны и инвалиды боевых действий;

- инвалиды I и II группы;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида;

- один из родителей (усыновителей) в многодетной семье.

Как работает схема. По сути, принцип здесь такой же, как и в предыдущей схеме. Приобретая автомобиль, компания оформляет его на лицо, указанное выше в перечне. С этим гражданином заключает договор аренды, и компания пользуется транспортным средством в производственных целях.

Меры безопасности. С налоговой точки зрения этот способ оптимизации относительно безопасен. Ведь аренда автомобиля у физлица — распространенное и законное явление. Но налоговики могут давить на фиктивность сделки по аренде именно с целью получения необоснованной налоговой выгоды. Особенно, если компания оформит инвалидов в штат.

Так, в одном из дел контролеры пришли к выводу, что компания неправомерно пользовалась льготами по транспортному налогу, предусмотренными в статье 9 Закона Московской области от 24.11.04 № 151/2004-ОЗ «О льготном налогообложении в Московской области». Смысл льготы заключался в том, что высвобожденные средства направляются на социальную защиту и занятость инвалидов. При проверке выяснилось, что высвобожденные 12 млн рублей компания потратила следующим образом: на развитие организации и обеспечение занятости — около 5 млн рублей, на социальные нужды — 17 тыс. рублей, на прочие цели — около 7 млн рублей.

Кроме того, оказалось, что часть лиц, учитываемых компанией при обосновании права на льготу (24 человека), фактически не могли выполнять свои должностные обязанности. Так как в силу специфики трудовой деятельности (обход теплотрасс, водных и канализационных магистралей) такую работу не могли выполнять лица, страдающие тяжелыми заболеваниями, в том числе имеющими первую группу инвалидности. В результате суд поддержал налоговиков (постановление Федерального арбитражного суда Московского округа от13.12.12 №А41-35975/10).

www.nalogplan.ru

Транспортный налог можно значительно снизить на законных основаниях

В ноябре 2009 года после жарких споров Президент РФ все-таки подписал Федеральный закон от 28.11.09 № 282-ФЗ о внесении изменений в главу 28 НК РФ о транспортном налоге. Эти поправки дают возможность региональным законодателям увеличивать базовые ставки транспортного налога до десяти раз. Для сравнения: ранее была возможность увеличивать лишь до пяти раз.

Законодатели некоторых регионов уже с 2010 года увеличили транспортный налог. Например, в Московской области повышение составило в среднем 10 процентов (закон от 30.11.09 № 139/2009-ОЗ), в республике Татарстан – 25 процентов (закон от 26.11.09 № 53-ЗРТ). И это только те регионы, о законодательных изменениях которых известно на момент подписания номера.

На этом фоне оптимизация транспортного налога стала намного актуальнее. На практике применяется несколько способов его планирования.

Компании могут зарегистрировать авто в регионе с льготной ставкой

Ставки транспортного налога в субъектах Российской Федерации существенно различаются. Например, по состоянию на декабрь 2009 года ставка налога для грузового автомобиля с двигателем более 250 л. с. в регионах разнится от 12 до 85 рублей за одну лошадиную силу. Соответственно, компания, эксплуатирующая грузовик с двигателем мощностью 400 л. с., уплатит лишь 4,8 тыс. рублей в Чечне, тогда как в Москве – 18 тыс. рублей, а в Нижегородской области – все 34 тыс. рублей. Разница значительная, особенно если у компании не один такой автомобиль, а десяток-другой. С принятием нового закона дифференциация региональных ставок, вероятно, еще более возрастет.

Все это сделает эффективным такой способ оптимизации, как регистрация транспортных средств в регионе с наименьшей ставкой налога*. Для этого на практике открывают в нужном субъекте свое обособленное подразделение и регистрируют на него транспорт на постоянной основе. ГИБДД это допускает (п. 17.1 Административного регламента МВД России исполнения госфункции по регистрации автомототранспортных средств и прицепов к ним, утв. приказом МВД России от 24.11.08 № 1001). В этом случае транспортный налог уплачивается по местонахождению подразделения (письмо Минфина России от 16.04.07 № 03-05-06-04/20).

Для образования обособленного подразделения компании необходимо создать минимум одно рабочее место на срок более одного месяца (ст. 11 НК РФ). Также необходимо арендовать какое-либо помещение.

Чтобы деятельность подразделения не сочли фиктивной, направленной только на оптимизацию транспортного налога, местного сотрудника действительно загружают полезной для компании работой. Например, по поиску покупателей в этом субъекте и заключению с ними договоров.

Минусом этого способа является увеличение документооборота, связанного с деятельностью подразделения. Кроме того, регистрационные номера, например северокавказских регионов России, где установлены минимальные ставки налога, привлекают нежелательное внимание работников ГИБДД.

Плюсом можно назвать возможность использования других льготных условий, которые могут быть установлены в выбранном регионе (подробнее об этом см. статью «Региональные особенности транспортного налога: где искать пониженные ставки и льготы»).

У организаций есть возможность платить налог по ставкам для физлиц

В начале 2009 года Президиум ВАС РФ принял решение, с помощью которого можно сэкономить на транспортном налоге. Из него следует, что при наличии в законе субъекта разных ставок для некоторых категорий налогоплательщиков последние могут платить налог по минимальной ставке (постановление от 27.01.09 № 11519/08). Причина – размер ставок может зависеть только от характеристик авто, а не владельца.

Обычно законодатели предусматривают более льготные ставки для машин, принадлежащих физлицам. Такие неправомерные нормы содержат по состоянию на декабрь 2009 года законы о транспортном налоге Краснодарского края, Республики Башкортостан, Ханты-Мансийского автономного округа – Югры? и Мурманской области. А законодательство еще около 30 регионов России содержит иные льготы спорного характера*.

В итоге при наличии спорных ставок компания имеет основания подать «уточненку» с уменьшенной суммой налога за три предыдущих налоговых периода. При этом она ничем не рискует. Налог уже уплачен, как того требуют инспекторы, поэтому никаких санкций быть не может. Получив же прогнозируемый отказ в уменьшении налога, компания может обратиться в суд. Учитывая позицию Президиума ВАС РФ, шансы на победу высоки.

Транзитные номера позволят сэкономить налог

Еще один способ не платить налог – не регистрировать автомобиль в ГИБДД. Согласно статье 357 НК РФ, плательщиком транспортного налога является лицо, на которое зарегистрирована машина. То есть без регистрации обязанности уплаты налога не возникает. Конечно, ездить по дорогам общего пользования без регистрационных знаков незаконно, однако существует такое суррогатное средство, как транзитный номер.

Знак «Транзит» присваивается транспортным средствам в соответствии с приказом МВД России от 24.11.08 № 1001. Он предназначен для случаев, когда незарегистрированный автомобиль следует к месту будущей регистрации, например, после его продажи. «Транзитки» обычно выдаются подразделением ГАИ.

Наличие транзитного номера не свидетельствует, что машина была в установленном порядке зарегистрирована и по ней нужно платить налог. Как отмечено в пункте 3 постановления Правительства РФ от 12.08.94 № 938, владельцы машин обязаны зарегистрировать их в течение срока действия регистрационного знака «Транзит». Он составляет от 5 до 20 суток с возможностью его продления или замены знака в любом из подразделений ГАИ независимо от региона.

В случае езды с просроченными транзитными номерами водителю грозит штраф в размере 100 рублей за управление транспортным средством, незарегистрированным в установленном порядке (ч. 1 ст. 12.1 КоАП РФ).

Некоторые представители власти расценивают это нарушение как управление автомобилем вообще без регистрационных знаков. За это предусмотрен административный штраф в размере 5 тыс. рублей либо лишение прав на срок от одного до трех месяцев (ч. 2 ст. 12.2 КоАП РФ).

Но такая трактовка в корне неверна, что и подтвердил Верховный суд (Обзор судебной практики за первый квартал 2006 года – от 07.06.06 и 14.06.06).

Очевидным минусом данного способа является необходимость постоянно продлевать или заменять транзитные номера. Поэтому обычно его применяют, только если налоговая экономия очень существенна. Кроме того, такому авто обеспечено пристальное внимание инспекторов ГИБДД.

При покупке или продаже авто выгодно перенести момент регистрации

Использовать описанный метод с «транзитками» можно и для того, чтобы просто отложить момент регистрации транспорта. Дело в том, что компания уплачивает налог за все месяцы, когда машина была зарегистрирована на компанию. Причем месяц регистрации, а также месяц снятия ее с учета принимаются за полные месяцы (п. 3 ст. 362 НК РФ).

Таким образом, если автомобиль приобретен в конце месяца, выгоднее первое время эксплуатировать его с транзитным номером или вообще без регистрационных знаков. Как уже упоминалось, знак «Транзит» выдается на срок не более 20 суток. Вообще без регистрации можно ездить в течение пяти суток после приобретения, таможенного оформления и снятия с учета транспортных средств (п. 3 постановления № 938).

И, напротив, снимать транспортное средство с учета целесообразно в конце месяца. То есть, если компания намеревается продать автомобиль, но покупатель еще не найден, можно сэкономить транспортный налог за целый месяц, если снять его с учета в последних числах.

на цифрах Например, 15 февраля компания из Московской области приобрела грузовик с двигателем мощностью 400 л с., а продала его 15 октября. Если регистрировать автомобиль в ГАИ и снимать его с учета в день совершения сделок, компания заплатит налог в сумме 19 500 руб. ((400 л. с. × 65 руб/л. с.) : 12 мес. × × 9 мес.).

Если же компания отложит момент постановки на учет после приобретения до 1 марта, а снимет автомобиль с учета заблаговременно перед продажей – 31 сентября, то сумма транспортного налога снизится до 15 167 руб. ((400 л. с. × 65 руб/л. с.) / 12 мес. × 7 мес.).

Экономия на налоге составит 4333 руб. (19 500 – 15 167).

Техника, используемая только на территории компании, не облагается налогом

Организации могут сэкономить на налоге по той технике, которая не выезжает за территорию предприятия и не подлежит регистрации в органах Гостехнадзора. Речь идет об автобусах, перевозящих людей от одной проходной к другой, грузовой технике, перемещающей грузы только от одного цеха к другому, автокранах и т. п.

Напомним, в Гостехнадзоре регистрируются автомототранспортные средства, имеющие максимальную конструктивную скорость не более 50 км/ч, или техника, изначально не предназначенная для движения по дорогам общего пользования (п. 2 постановления № 938).

Чтобы не платить налог по таким машинам, достаточно снять их с учета или изначально после приобретения не регистрировать их. Поскольку перечисленный транспорт не принимает участия в движении по дорогам общего пользования, его эксплуатация без госрегистрации на территории компании не вызовет никаких нареканий со стороны автоинспекции (приказ МВД России от 27.01.03 № 59). Чиновники также никаких претензий высказывать не должны (письмо Минфина России от 08.06.05 № 03-06-04– 04/26).

Спецтехнику нельзя приравнивать к грузовикам

Также есть возможность сэкономить у владельцев спецтехники. Налоговики нередко пытаются приравнять машины, не предназначенные для эксплуатации на дорогах общего пользования, к грузовым. Их энтузиазм понятен – для грузовых машин установлены одни из самых высоких ставок. Такая проблема касается, например, самосвалов и другой карьерной техники. Основана такая позиция на достаточно давнем письме Минфина России от 26.05.04 № 04-05-11/82.

Однако, исходя из положений Налогового кодекса, транспортный налог направляется на содержание и развитие сети автомобильных дорог общего пользования. Ущерб, наносимый грузовыми машинами, компенсируется этим налогом. Тогда как машины, не предназначенные для эксплуатации на дорогах общего пользования, не наносят им урона и, следовательно, не должны облагаться по тем же ставкам. Поэтому к такой технике должны применяться ставки, предусмотренные для других самоходных транспортных средств (постановления федеральных арбитражных судов Центрального от 20.05.08 № А64-943/07-22, Уральского от 22.10.07 № Ф09- 8633/07-С3, Западно-Сибирского от 29.05.06 № Ф04-2986/2006(22886-А27-15) округов). Размер таких ставок ниже, чем для грузовых автомобилей.

В настоящее время и Минфин придерживается той же позиции (письмо от 27.06.08 № 03-05-05-04/12). Чиновники высказывают следующую логику: если транспорт зарегистрирован в ГАИ – это грузовой автомобиль, а если в Гостехнадзоре – иное самоходное транспортное средство. С такой позицией согласны и суды (постановления федеральных арбитражных судов Западно-Сибирского от 19.05.08 № Ф04-3019/2008(5073-А75-40) и Центрального от 24.03.08 № А62-2059/2007 округов).

Следовательно, чтобы устранить налоговые риски и платить налог по более низким ставкам, компании имеет смысл (если такое возможно) регистрировать спецтехнику исключительно в органах Гостехнадзора, а не ГАИ.

на цифрах Компания из Московской области приобрела автокран, установленный на базе автомобиля с мощностью двигателя 1000 л. с. Если регистрировать такой автомобиль в органах ГАИ, размер транспортного налога составит 65 тыс. руб. (1000 л. с. × 65 руб/л. с.).

Если же тот же автокран поставить на учет в Гостехнадзоре, размер транспортного налога окажется всего 18 тыс. руб. (1000 л. с. × 18 руб/л. с.). Налоговая экономия составит 47 000 руб. (65 000 – 18 000).

Мощность двигателя можно уменьшить

Иногда для снижения транспортного налога компании могут скорректировать налоговую базу – количество лошадиных сил двигателя. Ведь автомобиль может потерять мощность по объективным причинам: вследствие износа двигателя или после аварии.

Особенно эффективна эта корректировка в случае пограничных значений налоговой базы. Например, согласно ПТС, мощность двигателя составляет 110 л. с. При снижении ее до 100 л. с. сумма транспортного налога снизится, поскольку будут использованы иные ставки.

Чтобы внести подобные изменения, компания должна известить ГАИ о том, что сведения, указанные в паспорте технического средства, не верны. Подтвердить подобный вывод можно заключением экспертизы специализированного научного учреждения или справкой от производителя транспортного средства. И уже на основании таких документов регистрирующий орган внесет изменения в документы на машину и сообщит об изменении налоговой базы налоговикам.

Регионы должны были успеть опубликовать новый закон до 1 декабря

Согласно статье 5 НК РФ, акты законодательства о налогах вступают в силу по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу. Напомним, для транспортного налога он установлен как календарный год (ст. 360 НК РФ). То есть, чтобы поправки начали действовать с 2010 года, регионы должны опубликовать законы не позднее 1 декабря 2009 года.

Только акты, отменяющие налоги и сборы или снижающие налоговую нагрузку, могут иметь обратную силу (ст. 5 НК РФ). Закон о повышении транспортного налога, очевидно, к таким не относится.

Таким образом, в тех регионах, где законодатели не успели уложиться в отведенный срок, транспортный налог по закону может быть увеличен лишь с 2011 года. Однако что будет на практике, пока неизвестно.

Ставки транспортного налога в разных регионах

www.nalogplan.ru

Налог на транспорт юридических лиц. Способы оптимизации.

Для того чтобы сократить выплаты по транспортному налогу, используются следующие способы:

1. Время постановки на учет.

Налог на транспорт должен быть уплачен за все месяцы, в течение которых машины числятся за предприятием в ГИБДД вне зависимости от конкретной даты постановки на учет и снятия с учета. Перерасчет по количеству дней не производится. Например, при регистрации автомобиля 28 марта необходимо заплатить налог за весь месяц, хотя фактически он будет использован всего 4 дня. Следовательно, регистрировать транспорт лучше всего в начале месяца, а снимать с учета, наоборот, в конце. Таким образом, фирме не придется переплачивать налог за то время, в которое машины не применяются в производственном процессе.

2. Регистрация на филиалы.

Налог на транспорт является региональным и каждый субъект вправе устанавливать на него свою ставку. Если у предприятия имеются филиалы в регионах, где ставка налога ниже, целесообразно регистрировать технику по месту их нахождения. Однако это может вызвать претензии налоговиков, которые основываются на том, что техника не эксплуатируется в регионе с пониженной ставкой. Тем не менее, для доначисления налога им необходимо собрать доказательства, подтверждающие факт работы филиала без применения данного транспорта.

3. Привлечение транспорта третьих лиц.

В некоторых случаях организации гораздо выгоднее не приобретать машину, а нанять сотрудника с автомобилем либо другой необходимой техникой. При этом налог на транспорт будет уплачивать его владелец. За использование машины в производственных целях работнику выплачивается компенсация, сумма которой устанавливается в трудовом договоре. Стоит подчеркнуть, что компенсационные выплаты не облагаются зарплатными налогами и включаются в расходы при расчете налога на прибыль в рамках норм, определенных законодательством. С точки зрения налоговой оптимизации более выгодный вариант – заключение с работником договора аренды. В данном случае база по налогу на прибыль уменьшается на величину арендных платежей, а также на сумму затрат по эксплуатации и ремонту машины.

4. Лизинг.

На сегодняшний день многие организации приобретают технику в кредит. В отличие от банковских займов, лизинговые сделки позволяют покупателю не уплачивать налог на транспортное средство в течение всего срока договора. Первначальным собственником машины является лизингодатель, который передает ее в пользование лизингополучателю до момента погашения долга. Согласно законодательству, транспорт может регистрироваться на любую из сторон сделки в соответствии с их письменным соглашением. Таким образом, обязанность уплачивать налог на транспорт может возникнуть у лизингополучателя только после перехода к нему права собственности на машину и постановки ее на учет.

Что еще необходимо знать, чтобы транспортные налоги на автомобили и прочие средства передвижения перечислялись в оптимальных размерах?

Значительно увеличивать налоговую нагрузку предприятия могут неисправные машины. Начисление налога на транспорт производится по всей технике, стоящей на учете в ГИБДД вне зависимости от ее состояния и фактического использования. Поэтому, если ремонт транспорта в ближайшем будущем не планируется, необходимо снять его с учета как можно быстрей.

Существует самоходный транспорт, не предназначенный для езды по дорогам общего пользования: скреперы, экскаваторы и прочая карьерная техника. Для начисления транспортного налога для данной категории применяются пониженные ставки. Но налоговые органы зачастую причисляют эти машины к грузовикам и доначисляют налоговые платежи. В данном случае организация может аргументировать свою позицию следующими разъяснениями: письмом Минфина России N 03-06-04-04/21 от 31.05.06 и письмом ФНС N 18-0-09/0204 от 06.07.07. Также существует обширная судебная практика, подтверждающая правоту налогоплательщиков. Стоит отметить, что регистрировать самоходный транспорт нужно в Гостехнадзоре, а не в ГИБДД.

Чтобы не платить налог за угнанный автомобиль, необходимо предоставить в ИФНС соответствующую справку из органов МВД, занимающихся расследованием дела. После этого транспортное средство может быть исключено из числа налогооблагаемых объектов до момента его возврата собственнику.

fb.ru

Вопросы оптимизации транспортного налога Текст научной статьи по специальности «Экономика и экономические науки»

ISSN 2311-8733 (Online) Социально-экономическая политика

ISSN 2073-1477 (Print)

ВОПРОСЫ ОПТИМИЗАЦИИ ТРАНСПОРТНОГО НАЛОГА Валентина Владимировна ЗОЗУЛЯа, Андрей Владимирович ЗУЙКОВМ

a доктор экономических наук, профессор кафедры налогов и налогообложения, Российский экономический университет им. Г.В. Плеханова, Москва, Российская Федерация [email protected]

b аспирант кафедры налогов и налогообложения,

Российский экономический университет им. Г.В. Плеханова, Москва, Российская Федерация [email protected] • Ответственный автор

История статьи:

Принята 30.09.2015 Одобрена 24.10.2015

УДК 336.226.211

JEL: Н20, Н21, Н22, Н23, Н24,

Н26

Ключевые слова: движимое имущество, налоговая база, льготы, налоговая нагрузка, транспортный налог

Аннотация

Предмет. Статья посвящена проблемам транспортного налога в Российской Федерации. Цели. Выявить проблемы в развитии транспортного налога и определить перспективы, дать предложения по достижению баланса между фискальной и регулирующей функциями транспортного налога.

Методология. Использован сравнительный вид анализа.

Результаты. Выявлены проблемы в развитии транспортного налога и определены перспективы.

Выводы. Сделан вывод о том, для достижения баланса между фискальной и регулирующей функциями транспортного налога необходимо внести поправки в гл. 28 НК Российской Федерации.

© Издательский дом ФИНАНСЫ и КРЕДИТ, 2015

В экономической науке и мировой налоговой практике внимание к транспортному налогу невелико. Как правило, налогообложение транспортных средств распределяется между различными вариантами налогов на имущество (собственность) организаций или физических лиц (в зависимости от налогоплательщика) и экологическими налогами.

В российской практике транспортный налог является одним из важных источников финансовых ресурсов субъектов РФ наряду с налогом на имущество организаций. Поступления от транспортного налога достаточно стабильны и предсказуемы, даже в период экономической нестабильности [1].

В то же время этот налог является одним из имущественных налогов [2]. Это означает, что налогом облагается стоимость определенного объекта, а его уплата происходит за счет доходных источников налогоплательщика.

Платежеспособность налогоплательщика при этом во внимание не принимается кроме отдельных случаев предоставления налоговых льгот.

Любые изменения в имущественном

налогообложении носят социальный характер, что свидетельствует об отсутствии принципа справедливости в данной области налогообложения. В результате транспортное налогообложение не является эффективным по ряду причин.

Приобретение элитного транспортного средства свидетельствует о высоком уровне доходов приобретателя и его высокой платежеспособности [3]. Для такого налогоплательщика дорогостоящее транспортное средство может являться предметом первой необходимости, так как отражает его положение в обществе. Но для большинства российских налогоплательщиков транспортное средство высокой стоимости, вне всяких сомнений, является предметом роскоши [4].

Тем не менее при сложившейся системе налогообложения владелец дорогостоящей яхты или личного самолета платит сумму налога такую же, как и собственник грузового автомобиля с большим физическим износом [5]. Причиной тому служит нынешняя законодательная система налогообложения (прежде всего налоговая база и ставки), а также методика расчета налога [6].

Например, один налогоплательщик имеет яхту, стоимость которой 30 млн руб., а мощность — 100 л.с. Налоговая ставка составляет 20 руб./л.с. Другой налогоплательщик имеет подержанный грузовик, реальная стоимость которого после нескольких лет эксплуатации составляет 200 тыс. руб., а мощность - 400 л.с., налоговая ставка составляет 8,5 руб./л.с. Расчет размера транспортного налога для налогоплательщиков

по существующей системе можно представить следующим образом1:

• сумма налога для владельца яхты составит 100-20 = 2 000 руб.;

• сумма налога для владельца изношенного грузовика составит 400-8,5 = 3 400 руб.

Система коэффициентов, повышающих сумму транспортного налога, действует только в отношении легковых автомобилей,

что свидетельствует о дискриминации

по сравнению с другими средствами

передвижения [7]. Так как принцип справедливости в транспортном налогообложении работает неэффективно, то фискальная роль транспортного налога весьма сомнительна [8].

Кроме этого, целесообразность существования самого транспортного налога в нынешнем виде также вызывает вопросы. Существует точка зрения, согласно которой расходы на администрирование данного налога больше поступающих доходов. Поэтому неудивительно, что определенная часть налогоплательщиков ратует за отмену данного налога [9]. Все региональные налоги оказываются в аналогичной ситуации, и транспортный налог не исключение.

Отсутствие принципа справедливости касается не только транспортного налога, но и области внутриналоговых отношений (транспортного налога и налога на имущество организаций) в части двойного налогообложения транспортных средств.

Указанная проблема была частично решена в 2013 г., когда движимое имущество, включающее в себя и транспортные средства, было освобождено от налогообложения по налогу на имущество организаций. Более детальное изучение проблем налога на имущество организаций целесообразно провести в рамках отдельного исследования. Но следует отметить, что связь транспортного налога и налога на имущество организаций существует [10].

Механизм налогообложения, представленный в НК РФ (гл. 28), с нашей точки зрения, содержит определенные недостатки. Один из них относится к необоснованной системе коэффициентов, представленных в п. 2 ст. 362 НК РФ и применяемых к исчисленной сумме налога [11]. В данной статье НК РФ при определении

1 Использованы налоговые ставки, предусмотренные ст. 361 НК РФ.

108 http://fin-izdat.

коэффициентов происходит путаница с двумя показателями — стоимостью транспортного средства и сроками полезного использования. Кроме этого повышающие коэффициенты применяются исключительно к легковым автомобилям. Дорогостоящее имущество (яхты, личные вертолеты и самолеты) [12] было бы целесообразно обложить повышенным

транспортным налогом.

В связи с этим мы предлагаем установить понижающие коэффициенты в зависимости от срока полезного использования любых транспортных средств и повышающих

коэффициентов с учетом их примерной средней стоимости. Данные нововведения позволят усилить фискальную и регулирующую роль транспортного налога.

Следует отметить, что налоговая база по налогу на прибыль, который занимает в налоговых доходах бюджетов субъектов РФ второе место, уменьшается на сумму соответствующих расходов, в том числе сумму региональных и местных налогов [13]. Следовательно, снижение основных региональных налогов (налога на имущество организаций и транспортного налога) будет способствовать росту поступлений по налогу на прибыль организаций как в краткосрочной перспективе (так как увеличивается его налоговая база), так и в долгосрочной перспективе благодаря возможному увеличению инвестиционной активности в регионе.

Понижающие коэффициенты можно рассчитывать по следующей формуле:

к 1=1 -п /1, где к 1 - понижающий коэффициент;

t - нормативный срок службы;

п - фактический срок эксплуатации транспортного средства.

Когда фактический срок службы равен нормативному (по техническому паспорту), транспортное средство должно пройти обязательную техническую экспертизу.

Если выяснится, что оно представляет собой угрозу для жизни и здоровья граждан и экологии, налогоплательщик должен будет либо провести капитальный ремонт транспортного средства в течение полугода с момента выдачи заключения технической экспертизы, либо утилизировать его [14] и получить справку об утилизации. После проведения капитального ремонта сумма

транспортного налога будет рассчитываться с учетом понижающего коэффициента,

исчисленного за предпоследний год срока службы транспортного средства, а значит, налоговый платеж будет минимальным.

Следующую техническую экспертизу

транспортное средство проходит через 3 года. Если выявленные дефекты устранить будет невозможно, то транспортное средство подлежит обязательной утилизации. После этого налогоплательщик, по нашему мнению, должен иметь право получить автокредит (беспроцентный либо по низкой ставке) с рассрочкой платежей на 3 года, причем при предъявлении минимательного пакета документов — паспорта и справки об утилизации.

Для реализации указанных мероприятий необходим точный расчет транспортного налога. В настоящее время расчетом этого налога для физических лиц занимаются налоговые органы РФ. Сумма налога исчисляется индивидуально для каждого транспортного средства [15]. Предполагается, что работники налоговых органов имеют все необходимые данные для расчета налога после постановки транспортного средства на учет. Поэтому проблем с расчетом коэффициента не будет, и, следовательно, расходы на администрирование не возрастут. Компенсировать выпадающие доходы бюджетов субъектов РФ можно за счет повышающего коэффициента по стоимости транспортного средства.

Для достижения баланса между регулирующей и фискальной ролью транспортного налога необходимо также пересмотреть систему повышающих коэффициентов. В настоящее время владелец старой «газели» платит налог больше, чем собственник элитного автомобиля с дорогостоящими усовершенствованиями.

Мы предлагаем эту систему изменить с помощью шкалы повышающих коэффициентов для всех облагаемых налогом транспортных средств, а не только для легковых автомобилей. Авторский вариант системы повышающих коэффициентов представлен в табл. 1.

Целесообразность предложенной шкалы повышающих коэффициентов подтверждается тем, что эти коэффициенты лишь в малой степени затронут финансовое положение большинства владельцев транспортных средств, а налоговая нагрузка увеличится для тех, кто использует свой транспорт как предмет роскоши и чья платежеспособность не вызывает сомнения.

В отличие от недвижимости, которая может перейти к налогоплательщику по наследству и обеспечивает его первичную потребность в жилье, транспортные средства не являются предметом первой необходимости [16], а значит, их стоимость достаточно объективно отражает ф а к ти че с к ую пл ате же с по с о бно с ть налогоплательщиков.

Таким образом, применение шкалы повышающих коэффициентов будет способствовать росту поступлений в бюджеты субъектов РФ. Уклониться от транспортного налога довольно сложно, поскольку регистрация транспортных средств обязательна.

В настоящее время в России активно обсуждается целесообразность введения налога на роскошь. По нашему мнению, вводить его как отдельный налог необязательно, но использовать роскошь как объект налогообложения в совершенствовании транспортного налога смысл есть [17]. Для этого предлагается использовать показатель примерной среднерыночной стоимости транспортного средства, чтобы упростить расчеты.

С учетом предложенных коэффициентов общая формула для расчета транспортного налога будет выглядеть следующим образом:

СН=НБСНТк 1к 2

где СН - сумма налога; НБ - налоговая база; СНТ - ставка налога на транспорт;

к 1 - понижающий коэффициент по срокам полезного использования;

к2 - повышающий коэффициент по стоимости транспортного средства.

Например, у одного налогоплательщика имеется яхта стоимостью 40 млн руб., мощностью 100 л.с., с момента выпуска которой прошло 2 года, по техпаспорту срок службы - 20 лет, налоговая ставка - 20 руб./л.с. У другого налогоплательщика имеется грузовик мощностью 400 л.с. стоимостью 900 тыс. руб., с момента выпуска прошло 5 лет, срок службы по техпаспорту - 12 лет, налоговая ставка - 8,5 руб./л.с. Расчет суммы транспортного налога для обоих налогоплательщиков с учетом повышающих и понижающих коэффициентов можно представить следующим образом:

• сумма налога для владельца яхты составит 100-20-(1 — 2/20)-3 = 5 400 руб.;

• сумма налога для владельца грузовика составит 400-8,5-(1 — 5/12) = 1 983 руб.

Как было отмечено ранее, региональные власти имеют право менять стандартные налоговые ставки по транспортному налогу в 10 раз как в сторону понижения, так и в сторону повышения. Например, в Москве и Московской области налоговая ставка в отношении яхт максимально увеличена и составляет не 20 руб. (стандартная ставка), а 200 руб.

Однако зачастую налогоплательщик регистрирует транспортное средство в другом регионе, чтобы платить меньшую сумму транспортного налога [18]. Следовательно, увеличение налоговых ставок не всегда эффективно в фискальных целях. Но это проблема региональных властей, к тому же существует налоговая конкуренция между субъектами РФ.

Определенные вопросы вызывает

налогообложение транспортным налогом отдельных имущественных объектов. В частности, различные виды подвижных составов (тепловозы, электровозы и т.д.) могут двигаться только по железнодорожным путям. Значит,

к самоходным машинам или машинам на гусеничном ходу их отнести нельзя. Более того, в НК РФ (ст. 358) о железнодорожных составах (поездах) ничего не сказано, поэтому не совсем понятно, облагаются они транспортным налогом или нет. По нашему мнению, законодатели должны выразить свою позицию и принять соответствующие поправки.

Кроме этого следует рассмотреть возможность разработки коэффициентов по экологическим классам автомобилей.

Предложенные изменения в главу 28 НК РФ «Транспортный налог», с нашей точки зрения, достаточно рациональны и учитывают различные факторы, которые влияют на объективность формирования налоговой базы по транспортному налогу и расчета налога к уплате. Основная цель авторского предложения - максимизировать количество таких факторов.

Повышение налога для владельцев дорогостоящих транспортных средств может стать более эффективной альтернативой, нежели

прогрессивная шкала по НДФЛ. Система предложенных коэффициентов рассчитана на все виды транспортных средств, а не только

на легковые автомобили [19]. Это более объективно.

При этом следует отметить, что при внесении любых предложений по изменению финансовой и налоговой системы РФ необходимо обязательно рассмотреть вопрос цены внедрения новшеств, их дальнейшего развития и администрирования. В настоящее время расходы на администрирование транспортного налога предположительно достаточно высоки из-за необходимости взаимодействия налоговых органов и других служб (например, транспортной), из-за сложности расчета налога как такового, а также из-за уклонения от его уплаты. Кроме того, поменять что-либо в этой цепочке взаимодействий довольно сложно, как и снизить расходы на администрирование. Поэтому целесообразнее повысить налоговые поступления за счет владельцев дорогостоящих транспортных средств и покрыть таким образом эти расходы. В противном случае само существование транспортного налога становится довольно сомнительным.

Авторский вариант расчета транспортного налога учитывает большое число показателей для большей объективности получаемых результатов. Предложение М.Ю. Березина о переходе в расчетах налоговой базы по данному налогу с физических показателей (лошадиных сил) на экономические (стоимость транспортного средства) недостаточно обосновано. По нашему мнению, при переходе к расчету налоговой базы по транспортному налогу исключительно на показатель одного вида (независимо от того, физический, экономический или экологический) регулирующая роль налога снижается.

Преимущество транспортного налога заключается в том, что он совмещает эффект распространенного в мировой практике налога на роскошь и экологических налогов (в части льготирования высокоэкологичных транспортных средств и ужесточения налоговых мер в отношении устаревших) [20].

Придание транспортному налогу целевого характера заслуживает внимания, но данный вопрос целесообразно рассмотреть в рамках отдельного исследования. Предложенные новации будут способствовать оптимизации налоговой системы России на региональном уровне.

Таблица 1

Шкала повышающих коэффициентов по транспортному налогу

Повышающий коэффициент Стоимость транспортного средства, млн руб.

1,3 От 1 до 3

1,5 От 5 до 7

1,7 От 7 до 9

1,9 От 9 до 11

2 От 11 до 13

2,3 От 13 до 15

2,6 От 15 до 17

2,9 От 17 до 20

3 Свыше 20

Источник: авторская разработка

Список литературы

1. Adamou A., Clerides S., Zachariadis Th. Trade-offs in CO2-oriented Vehicle Tax Reforms: A case study of Greece // Transportation Research Part D: Transport and Environment. 2012. Vol. 17. № 6. doi: 10.2139/ssrn.2016194